Нужен ли z-отчет при использовании онлайн-кассы?

Какова роль зет-отчета в ККТ?

Зет-отчет (или отчет с гашением) — такое название имеет итоговый отчет по применявшимся ранее кассам, оснащенным ЭКЛЗ (электронной контрольной лентой защищенной). Предназначен он:

- для обнуления данных по продажам за смену;

- подведения итогов по выручке за смену;

- фиксации данных об итоге продаж в фискальной памяти;

- отражения возвратов денег и скидок, аннулирования чеков;

- обоснования сведений, вносимых в отчетность кассира по кассовому аппарату для оприходования в операционную кассу (справку-отчет и журнал кассира-операциониста).

- обнуления данных;

- фиксации итогового результата в фискальной памяти.

- регистрацию ККТ в электронном виде;

- объективный учёт доходов продавцов;

- сокращение количества налоговых проверок;

- предоставление потребителям больших возможностей для защиты своих прав.

- наличие устройства для печати фискальных документов с двухмерным штриховым QR-кодом размером не менее 20 x 20 мм;

- передача данных в фискальный накопитель внутри корпуса;

- формирование фискальных документов в электронном виде и передачи их оператору сразу после поступления данных в фискальный накопитель;

- принятие от оператора фискальных данных подтверждения о получении информации;

- обеспечение информационной безопасности фискальных данных и их шифрование;

- формирование фискального признака длиной до 10 цифр для каждого документа;

- обеспечение возможности записывать фискальные данные и хранить их в памяти устройства памяти не менее пяти лет с момента окончания эксплуатации.

- модернизация старого аппарата – от 5 до 10 тысяч рублей;

- приобретение нового аппарата – от 25 до 40 тысяч рублей;

- кассовое ПО – от 7 тысяч рублей;

- услуги оператора (ОФД) – от 3 тысяч рублей за первый год работы, в последующие – до 12 тысяч;

- интернет-связь – от 5 тысяч рублей в год.

- с 1 февраля 2017 года прекращена регистрация аппаратов прежнего образца;

- до 1 июля 2017 года все уже имеющиеся кассы должны быть модернизированы или заменены на новые;

- с 1 июля 2017 года розничные продавцы, кроме плательщиков ЕНВД и ПСН, обязаны работать только на онлайн-кассах;

- с 1 июля 2020 года продавцы и точки общепита на ЕНВД и ПСН, имеющие работников, должны применять ККТ наравне с другими, т.е. своей специальной льготы они лишаются. Если же работников по этим направления нет, то срок перехода продлевается до 1 июля 2020 года;

- с 1 июля 2020 года те, кто оказывает услуги населению на любом режиме налогообложения, вместо БСО типографского изготовления должны выдавать бланк, отпечатанный автоматизированным устройством (аналог кассового аппарата).

- от ? до ? суммы покупки, но не менее 10 000 рублей на ИП и руководителей организаций;

- от ? до полной суммы покупки, но не менее 30 000 рублей для юридических лиц;

- предупреждение или штраф от 1 500 до 3 000 рублей на ИП и руководителей организаций;

- предупреждение или штраф от 5 000 до 10 000 рублей для юридических лиц.

- предупреждение или штраф 2 000 рублей на ИП и руководителей организаций;

- предупреждение или штраф 10 000 рублей на юридических лиц.

- До 2021 года отстрочу получили только ИП, которые реализуют товары собственного производства, выполняют работы или оказывают услуги и не имеют при этом работников на трудовых договорах.

- Курьеров освободили от использования касс. Теперь достаточно показать покупателю QR-код, по которому скачивается электронный чек. Кассу можно с собой не возить: разрешается применять ее удаленно. Читайте подробные ответы на вопросы о новых изменениях.

- Предприниматель обязан выбивать кассовый чек, когда оплата поступает от физического лица на расчетный счет организации.

- С 1 января 2020 года действуют новые требования к онлайн-кассам. Изменился формат фискальных данных: новая версия ФФД — 1.05. Если касса была зарегистрирована с указанием ФФД 1.0 — ее нужно было перерегистрировать. Изменена и ставка НДС: с 1 января 2020 — 20%. Сейчас онлайн-кассы должны печатать чеки с указанием именно такой ставки. Подробнее о том, как перенастроить ККТ >>

- После получения онлайн-платежа чек нужно сформировать не позднее следующего рабочего дня.

- При безналичной оплате, если адрес электронной почты или телефона покупателя неизвестен, нужно распечатать чек и отдать его вместе с товаром.

- C 1 июля 2020 года нужно будет пробивать чек после оплаты физическим лицом через банк.

- С 1 июля 2020 года нужно будет пробивать чеки при зачете предоплаты: потребуется два кассовых документа — при получении предоплаты и при передаче товара.

- Если предприниматель прекращает деятельность и это фиксируется в ЕГРЮЛ и ЕГРИП, касса снимается с учета автоматически.

- Расширено понятие расчетов: теперь к ним относится не только любое движение денег в наличной форме и по безналу, но и зачет предоплаты (например, продажа по подарочным картам).

- Утвержден порядок действий в случае поломки фискального накопителя. Теперь надо сдавать сломанный ФН изготовителю для экспертизы. Если поломка произошла по причине заводского брака, она производится бесплатно. В течение пяти рабочих дней со дня поломки надо подать заявление о регистрации (перерегистрации) кассы с новым накопителем либо о снятии ее с учета. Если со сломанного ФН можно считать данные, их надо передвать в налоговую в течение 60 дней.

- ИП на патенте и плательщики ЕНВД обязаны поставить онлайн-кассу к 1 июля 2020 года.

- Отсрочку до 1 июля 2021 получили ИП, у которых нет наемных работников и заключенных трудовых договоров, и которые выполняют работы / оказывают услуги / продают товары собственного производства. Если предприниматель наймет работников, он должен в течение 30 дней зарегистрировать новую кассу.

- Налоговая может оштрафовать предпринимателя до 50% от суммы, полученной за период торговли без онлайн-кассы, но не менее 10 000 рублей. Компаниям грозит штраф до 100%, но не меньше 30 000 рублей. С 1 июля будут также введены санкции за использование ККТ в фиктивных расчетах: организации могут наказать на сумму до 40 000 рублей, ИП — до 10 000 рублей. Будут штрафы и за неверно указанный в чеке маркируемый товар: с компаний смогут взыскать до 100 000 рублей, с предпринимателя — до 50 000 рублей. На эти же суммы оштрафуют, если не вовремя передавать в налоговую фискальные данные.

- Проконсультируем по новой редакции закона 54-ФЗ

Нужна ли вам онлайн-касса и какая? Есть ли у вас отсрочка и на какой срок? Как зарегистрировать новую кассу в налоговой? Для чего понадобится КЭП? Что делать, если у вас интернет-магазин? - Поможем подобрать онлайн-кассу под ваши задачи

В реестре сейчас 63 модели — какую выбрать. Что делать со старой кассой? Можно ли ее доработать до соответствия новым правилам? Где взять комплект модернизации? - Порекомендуем оператора фискальных данных (ОФД)

Сейчас уже работают пять операторов — к какому подключиться? Проходят ли акции на бесплатное подключение? Что нужно, чтобы заключить договор с ОФД? - Настроим под вас кассовую программу

Проведем онлайн-демо, обучим работе с программой. Поможем подключить фискальный регистратор, занести или импортировать товары. Реализуем ваши рабочие процессы в программе. - продает подакцизные товары, например, алкоголь или табак, в том числе при оказании услуг общепита,

- ведет бизнес на ОСНО, в том числе при совмещении со спецрежимами,

- занимается сезонной торговлей,

- находится в отдаленных районах и использует кассу, которая не передает данные в ОФД,

- является платежным агентом или субагентом.

- не являются платежным агентом или субагентом,

- не торгуют подакцизной продукцией,

- не работают в отдаленных районах, используя кассу, которая не передает данные в ОФД,

- не занимаются сезонной торговлей.

- Быстро формировать кассовые отчеты.

- Распечатывать отчетные формы или сохранять их на ПК в электронном виде.

- Следить за своевременной отправкой фискальных чеков к ОФД.

- Ведение товарно-складского учета.

- Возможность использования кассиром мобильного планшета.

- Аналитика продаж для руководителя.

- Финансовая отчетность.

- Возможность принимать заказы для общепита.

- Интеллектуальное прогнозирование закупок.

- Контроль производственных процессов.

- Удаленный доступ к базе с любого устройства.

- Ведение справочников и управленческой структуры.

- Работа с интернет-магазинами.

- Выгрузка данных в популярные бухгалтерские сервисы.

- С 1 февраля 2017 г. еще можно работать на зарегистрированной ККТ старого образца, но поставить ее на учет уже нельзя;

- С 1 июля 2017 г. на онлайн-ККТ должны перейти все организации и ИП, применяющие кассовую технику в соответствии с Федеральным законом от 22.05.2003 №54-ФЗ;

- С 1 июля 2020 г. установить онлайн-кассы должны предприниматели на ПСН и ЕНВД, оказывающие населению бытовые услуги и выписывающие БСО, т.е. те, кто сейчас не обязан применять ККМ.

- вы используете кассу в бизнесе на ЕНВД,

- касса зарегистрирована в налоговой,

- если совмещаете ЕНВД с другой системой налогообложения, то не учли по ней расходы на покупку кассы.

- кассы и фискального накопителя,

- кассовой программы,

- сопутствующих работ и услуг: например, по регистрации или настройке кассы,

- модернизации кассы — если до этого пользовались обычной кассой, а потом улучшили её до онлайн.

- С 1 февраля 2017 года по 1 июля 2020 года — если ведёте бизнес в сфере розницы и общепита и наняли сотрудников.

- С 1 февраля 2017 года по 1 июля 2020 года — если у вас любой другой бизнес, а также розница и общепит без сотрудников.

- Посчитайте налог как обычно — по формуле.

- Вычтите страховые взносы за ИП и за сотрудников, если они есть. Напомним: ИП без сотрудников уменьшают налог полностью, а ИП с сотрудниками — максимум на 50%.

- Вычтите расходы на покупку онлайн-кассы, но не больше оставшейся суммы налога. Ограничений нет, даже если у вас работают сотрудники. Налог в итоге может равняться нулю.

Шаг 1. Виталий посчитал ЕНВД за 2 квартал по формуле — 41 тысяча рублей.

Шаг 2. Виталий платил взносы за себя и сотрудников — 23 тысячи рублей. На эту сумму он уменьшает налог, но не больше, чем наполовину. После вычета страховых взносов налог равен 20 500 рублей.

Шаг 3. Осталось уменьшить налог на стоимость кассы. Виталий покупал две и на каждую получил вычет по 18 тысяч рублей. В этом квартале он использует вычет только за 1 кассу, а в следующем — за вторую. В итоге за 2 квартал он заплатит 2 500 рублей налога.

Документы для получения вычета на ЕНВД

Вместе с декларацией за 1 и 2 кварталы 2020 года нужно было отправить пояснительную записку с реквизитами кассы и суммой вычета. В июне 2020 года налоговая утвердила новую форму декларации. В ней появился раздел 4 с реквизитами кассы — пояснительная записка стала не нужна с 3 квартала 2020 года.

Как отразить вычет по ЕНВД в Эльбе

Эльба посчитает и правильно уменьшит налог ЕНВД на стоимость онлайн-кассы.

- На втором шаге задачи «Заплатить налог и отчитаться по ЕНВД» добавьте кассу.

- Заполните реквизиты кассы. Название и заводской номер написаны в паспорте ККТ, а регистрационный номер выдала налоговая, когда вы ставили кассу на учёт.

- Эльба уменьшит налог на стоимость кассы и заполнит раздел 4.

А для тех, кто ещё не разобрался, что это за кассы и кому они вообще нужны, мы сделали бесплатный курс по онлайн-кассам.

Кассовый аппарат в деятельности ИП и ООО: регистрация в ИФНС

Более 50 000 предпринимателей

выбрали «Моё Дело» и отказались от бухгалтера - Главная

- Помощь и доп. информация

- Регистрация ИП или ООО

- Кассовый аппарат в деятельности ИП и ООО: регистрация в ИФНС

- Автоматизация бухучета

- Электронная отчетность

- Снижение налогов

- Шаблоны бланков

- Консультации бухгалтеров

- Сверка с ФНС

- Специалисты из вашей отрасли

- Онлайн-сервис для контроля

- Персональная команда +

бизнес-ассистент - Проверка контрагентов

- Защита интересов в суде

Процедуру открытия ИП или регистрации ООО должен предварять анализ всех требований, возможностей и рисков, связанных с выбором конкретной системы налогообложения, наиболее подходящей Вашей деятельности.

В рамках оценки особенностей регистрации ООО или ИП необходимо иметь чёткое представление о возможных последствиях при нарушении законодательства, зависящих от того, какую организационно-правовую форму Вы избрали для ведения своего бизнеса.

Кроме того, требуется выяснить все нюансы, связанные с открытием расчётного счёта, использованием в работе печати, возможностью привлечения инвестиций для расширения бизнеса и пр.

До открытия своего дела следует определиться с такой важной темой, как использование в работе контрольно-кассовой техники (ККТ). Важно понять, можете ли Вы не пользоваться кассовым аппаратом, либо же обязаны применять ККТ в рамках выбранной системы налогообложения и вида деятельности.

Вы также должны знать перечень требований, которые предъявляются к ККТ.

Итак, Вы будете использовать контрольно-кассовую технику в своей работе? Тогда Вам следует ознакомиться с процедурой регистрации кассового аппарата в налоговой инспекции.После того как ККТ приобретена и договор с центром технического обслуживания заключён, кассовый аппарат требуется поставить на учёт в налоговой инспекции. Регистрация аппарата производится индивидуальным предпринимателем по месту жительства; организация же регистрирует ККТ по месту нахождения (в соответствии с юридическим адресом главного офиса).

Следует заметить: если местом эксплуатации кассового аппарата является не юридический, а фактический адрес организации, то потребуется создание обособленного подразделения по реальному адресу установки аппарата, а затем по этому адресу зарегистрировать его в налоговой инспекции.

В том случае, если организация обладает несколькими обособленными подразделениями, которые находятся в зоне ответственности нескольких налоговых инспекций и при этом располагаются в границах одного муниципального образования, Вы можете производить регистрацию всех кассовых аппаратов в одной налоговой инспекции по своему усмотрению.

Регистрация кассового аппарата

Процедуру регистрации кассового аппарата в ИФНС можно разделить на три шага: подачу документов, проверку кассового аппарата и фискализацию. Рассмотрим эти шаги подробнее.

Этап первый: представление документов для регистрации кассового аппарата

Этот шаг предполагает подачу документов в ИФНС в рамках постановки ККТ на учёт.

Речь идёт о наличии:

- заявления о регистрации кассового аппарата;

- паспорта контрольно-кассовой техники (он выдаётся в момент приобретения аппарата);

- договора с ЦТО на обслуживание кассового аппарата.

В соответствии с действующим законодательством, какие-либо дополнительные документы в рамках постановки кассового аппарата на учёт в налоговую инспекцию от Вас не требуются.

В то же время налоговые инспекции отступают от этой нормы и просят представить дополнительные документы для регистрации ККТ.

Так, может появиться необходимость в предъявлении:

- учредительных документов;

- документа, удостоверяющего личность заявителя;

- договора аренды или свидетельства о праве собственности на помещение, где планируется установка кассового аппарата;

- документов, подтверждающих приобретение кассового аппарата (квитанции, накладной, чека);

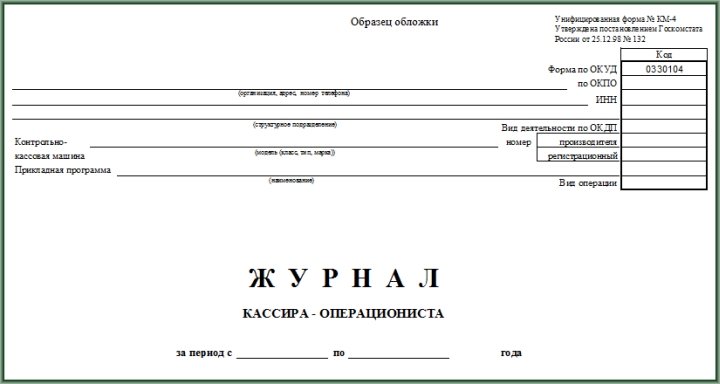

- прошитого, пронумерованного, заверенного подписью и печатью (при её использовании) журнала кассира-операциониста (заполняемого по форме №КМ-4);

- прошитого, пронумерованного, заверенного печатью (при её использовании) и подписью журнала учёта вызовов специалистов центра технического обслуживания и регистрации выполненных работ (заполняемого по форме №КМ-8);

- налоговой и бухгалтерской отчётности (декларации, баланса) по итогам предыдущего отчётного периода, имеющей отметку налоговой инспекции.

В случае подачи документов представителем организации или индивидуального предпринимателя он обязан предъявить доверенность на право осуществления действий в рамках регистрации кассового аппарата.

Этап второй: инспекция кассового аппарата

Как только документы на регистрацию кассового аппарата поданы, Вам следует согласовать дату инспекции контрольно-кассовой машины (ККМ). Другими словами, необходимо определиться с тем, когда и где сотрудник налоговой службы сможет отсмотреть Ваш кассовый аппарат.

Необходимо отметить, что поданные документы в налоговой инспекции должны рассмотреть в течение 5 рабочих дней.

Как правило, осмотр больших по габаритам ККМ (платежных терминалов, банкоматов) осуществляется работником ИФНС по месту нахождения таких кассовых аппаратов.

На осмотре присутствует заявитель (индивидуальный предприниматель, директор организации, доверенное лицо) и специалист центра технического обслуживания. В ходе процедуры осуществляется проверка целостности корпуса кассового аппарата и наличия на нём голограммы «Сервисное обслуживание».

Этап третий: фискализация ККМ

По окончании осмотра сотрудник центра технического обслуживания устанавливает пломбу на контрольно-кассовую машину. Затем осуществляется процедура фискалиации, во время которой налоговым инспектором вводится пароль доступа, посредством которого фискальная память защищается от взлома.

В завершение фискализации представитель налоговой службы, оценивая исправность кассового аппарата, печатает кассовый чек с произвольной суммой и проверяет, присутствуют ли на чеке все необходимые реквизиты (речь идёт об ИНН — индивидуальном номере налогоплательщика, наименовании организации, ФИО индивидуального предпринимателя, заводском номере кассового аппарата и пр.).

При отсутствии нарушений инспектор производит регистрацию кассового аппарата в книге учёта; открывает паспорт ККТ, учётный талон и ставит там отметки. Далее сотрудником ИФНС заверяется журнал кассира-операциониста (журнал нужно принести с собой, причём он должен быть прошит, пронумерован, заверен печатью, если она используется в работе, и подписью).

Затем Вам выдаётся карточка регистрации ККТ, а также возвращаются документы, которые были представлены вместе с заявлением на регистрацию.

Собственно, на этом всё. Теперь кассовый аппарат зарегистрирован и готов к использованию.

Перерегистрация ККМ

Когда производится перерегистрация кассового аппарата?

Эта процедура осуществляется в том случае, когда:

- заменяется фискальная память или накопитель фискальной памяти (ЭКЛЗ);

- меняется адрес расположения кассового аппарата;

- меняется фамилия (имя, отчество) индивидуального предпринимателя или наименование организации;

- сменяется центр технического обслуживания.

Чтобы перерегистрировать ККМ, следует обратиться в ИФНС (где стоит на учёте кассовый аппарат) со следующими документами:

- заявлением о перерегистрации;

- договором с центром технического обслуживания (если производится замена ЭКЛЗ).

Перерегистрация производится в присутствии заявителя и работника центра технического обслуживания. Каких-либо отличий в осмотре и проверке исправности ККМ от этой же процедуры в ситуации первичной постановки на учёт нет. В случае если перерегистрация прошла успешно, отметки об этом появляются в паспорте контрольно-кассовой машины и учётном талоне.

Снятие с учёта ККМ

Чтобы снять с учёта ККМ, следует обратиться в ИФНС (где стоит на учёте кассовый аппарат) со следующими документами:

- заявлением о снятии с учёта;

- паспортом ККТ;

- карточкой регистрации контрольно-кассовой техники;

- договором с центром технического обслуживания.

Процедура снятия кассового аппарата с учёта осуществляется не дольше 5 рабочих дней.

В ходе процедуры специалистом центра технического обслуживания составляется акт о снятии показаний контрольных и суммирующих денежных счетчиков (заполняется с использованием формы №КМ-2).

Сотрудником налоговой инспекции делаются отметки о снятии кассового аппарата с регистрации.

Местом этих отметок являются:

- паспорт ККТ;

- учётный талон;

- книга учёта;

- карточка регистрации.

Далее отметки заверяются печатью и выдаются на руки заявителю. Карточка регистрации находится в налоговой службе и подлежит хранению в течение 5-летнего периода.

Итак, теперь в Вашем распоряжении исчерпывающая информация о процедуре регистрации, перерегистрации и снятии с учёта кассового аппарата. Если основные нюансы, которые были указаны в начале этой статьи, Вам также понятны, то можно начинать регистрацию своего дела.

На первом шаге необходимо сформировать регистрационный пакет – набор документов, подаваемых в ИФНС в рамках регистрации ИП или открытия ООО.

Составить эти документы можно самостоятельно, либо же обратиться к услугам специализированных компаний.

При самостоятельном формировании регистрационного пакета Вы сохраняете деньги, которые иначе бы потратили на услуги фирмы по составлению таких документов на платной основе. Другими словами, в этом случае Вы минимизируете общие расходы на регистрацию своего бизнеса.

Самостоятельная подготовка документов означает и то, что Вы будете понимать и разбираться во всех тонкостях и деталях сформированного регистрационного пакета, что заложит фундамент дальнейшей успешной работы.

В то же время такой вариант обладает и отрицательной стороной. Речь идёт о том, что в процессе самостоятельного формирования документов Вы рискуете допустить ошибки и опечатки, которые легко могут привести к отказу в регистрации.

В этом случае Вы теряете время, поскольку всё нужно будет начинать сначала, и деньги, ведь расходы по оплате государственной пошлины за услуги регистрации Вам никто не вернёт.

В случае с использованием услуг специализированной компании риск ошибок в готовых документах минимальный. В сравнении с первым способом, Вы, скорее всего, получите полный регистрационный пакет на руки гораздо быстрее.

Однако и тут не всё идеально. Во-первых, придётся расходовать дополнительные средства, помимо тех затрат, которые Вы и так несёте в рамках регистрации собственного дела.

Во-вторых, прибегая к услугам сторонней организации, Вы будете слабо разбираться в деталях. Это может привести к затруднениям в работе.

Например, оптимальным налоговым режимом для Вас является применение упрощённой системы налогообложения (УСН) с объектом «доходы минус расходы», но Вы наобум выбрали УСН 6%. Или же в готовых документах указан не весь перечень видов экономической деятельности, либо в качество основного указан совсем не тот, который нужно.

Подобные нюансы при самостоятельном формировании документов Вы бы наверняка уточнили заранее и проконтролировали бы в процессе подготовки регистрационного пакета.

Наиболее выгодным вариантом в этой ситуации представляется способ, при котором можно было бы самостоятельно, то есть бесплатно, сформировать регистрационный пакет и при этом получить гарантию корректности всех сформированных документов.

Но возможно ли это? Удивительно, но такой способ есть! Вы формируете полный пакет документов для регистрации самостоятельно, максимально быстро, правильно и при этом совершенно бесплатно, если пользуетесь сервисом «Моё дело»!

Интернет-бухгалтерия «Моё дело» для регистрации и ведения Вашего бизнеса

Сервис «Моё дело» представляет собой современный многофункциональный бухгалтерский комплекс, обеспечивающий, наравне с другими задачами, быстрое, корректно и бесплатное формирование всех необходимых документов для регистрации ИП и открытия ООО.

Процедура заключается в прохождении простых и коротких шагов под строгим контролем электронного помощника. Вы всё делаете оперативно, поскольку в процессе работы получаете исчерпывающие профессиональные подсказки. В итоге Вы становитесь обладателем полного и корректного пакета документов, гарантирующего Вам открытие своего дела уже с первой попытки!

Система «Моё дело» обеспечивает формирование всех документов согласно действующим правилам и нормам. Каким образом? Дело в том, что интернет-бухгалтерия «Моё дело» включает в себя полную базу актуальных бланков, нормативных и законодательных актов по бухучёту, трудовым отношениям, налогообложению.

Вся база обновляется круглосуточно в режиме онлайн. Таким образом, к Вашим услугам в любое время дня и ночи только утверждённые бланки, законы, указы, положения, приказы.

В системе «Моё дело» можно не только быстро, правильно и совершенно бесплатно сформировать полный пакет документов для регистрации своего бизнеса. Сервис позволяет вести полноценный учёт хозяйственной деятельности в условиях применения общей системы налогообложения (ОСНО), упрощённой системы налогообложения, единого налога на вменённый доход (ЕНВД).

Вы всегда точно и быстро рассчитываете любые налоговые платежи и страховые взносы, зарплату и отпускные, пособия и больничные. Интеграция с банками и платёжными системами позволяет Вам перечислять все начисленные суммы прямо через сервис!

В сервисе «Моё дело» можно оперативно и абсолютно корректно формировать любую отчётность (налоговую, бухгалтерскую, статистическую) на УСН, ЕНВД, ОСНО.

Большинство отчётных форм заполняются в автоматическом режиме, благодаря чему в готовых документах исключены любые ошибки и печатки. Вся сформированная отчётность тут же отправляется в электронной форме в ИФНС, ФСС, ПФР, Росстат. Забудьте о километровых очередях и утомительном ожидании!

Вам всегда заблаговременно известны все сроки уплаты налогов и страховых взносов, а также подачи отчётности. В Вашем Личном кабинете в системе «Моё дело» установлен персональный налоговый календарь, который заранее сообщает о важных датах. Для Вашего удобства уведомления дублируются на телефон и электронную почту.

Невозможно знать всё, поэтому вполне логично, что мы часто сталкиваемся с трудностями в работе. Особенно много проблем возникает на старте бизнеса. В такие моменты нам нужна срочная профессиональная консультация. В сервисе «Моё дело» Вам в круглосуточном режиме гарантирована экспертная поддержка по любым вопросам в сфере бухучёта, налогообложения, расчётов с персоналом!

Вам требуется быстрая и бесплатная регистрация своего бизнеса? Вы хотите вести учёт легко и всегда правильно? Вам нужна постоянная профессиональная помощь в работе?

Тогда прямо сейчас зарегистрируйтесь в интернет-бухгалтерии «Моё дело» и бесплатно оцените все возможности системы!

Z-отчет на кассах старого образца требовалось формировать не реже чем каждые 24 часа (в противном случае работа кассы блокировалась) и обязательно нужно было распечатывать.

О том, какие унифицированные формы могут быть использованы для формирования кассовой отчетности, читайте в материалах:

Нужен ли Z-отчет при онлайн-кассе?

Отчет, являющийся аналогом Z-отчета, предусмотрен и в онлайн-кассах. Называется он отчетом о закрытии смены и, по существу, так же, как и Z-отчет, привязан к временному промежутку, равному 24 часам. Наличие такого ограничения вытекает из запрета на возможность формирования кассовых чеков (или БСО) по истечении этого количества часов с момента формирования другого отчета — об открытии смены (п. 2 ст. 4.2 закона «О применении ККТ…» от 22.05.2003 № 54-ФЗ).

При формировании отчета о закрытии смены в онлайн-кассе не происходит:

Однако все остальные задачи (подведение итогов и формирование документов, необходимых для составления отчетности, нужной для оприходования выручки в операционную кассу) этот отчет по-прежнему решает.

Дополнительной его функцией является незамедлительная автоматическая передача данных в контролирующую ИФНС. Причем в случае отсутствия подтверждения о получении налоговым органом этого отчета онлайн-касса отправит его повторно.

Так же, как и прочие отчеты, формируемые онлайн-кассой, отчет о закрытии смены хранится в фискальном накопителе в электронной форме в защищенном от исправлений виде не меньше 30 календарных дней (п. 4 ст. 4.1 закона от 22.05.2003 № 54-ФЗ). Для целей внесения данных в документы, предназначенные для операционной кассы, он может распечатываться на бумаге.

Закон от 22.05.2003 № 54-ФЗ (п. 5 ст. 4.1) для отчета о закрытии смены предусматривает набор обязательных реквизитов, а приказ ФНС России от 21.03.2017 № ММВ-7-20/[email protected] — перечень обязательных дополнительных данных, которые зависят от формата используемых фискальных документов.

О том, кто должен перейти на онлайн-кассы с 1 июля 2020 года, читайте здесь.

Итоги

Зет-отчет — это отчет почти уже ушедших в прошлое касс, оснащенных ЭКЛЗ. В онлайн-кассе предусмотрен аналог этого отчета — о закрытии смены, набор задач для которого откорректирован в соответствии с изменением технических характеристик кассовых аппаратов. Одной из важных новых функций отчета о закрытии смены является оперативная отправка его в контролирующую ИФНС.

Новые кассовые аппараты в 2020 году: последние новости

ККМ (контрольно-кассовая машина, контрольно-кассовый аппарат или просто касса) — это устройство, фиксирующее факт приобретения товара и регистрирующее этот факт печатью кассового чека. Очередной федеральный закон о ККМ от 27.11.2017 № 337-ФЗ внёс новые изменения в порядок применения касс.

Хронология перехода на ККТ онлайн

Переход на кассовые аппараты нового образца начинался как эксперимент Минфина и Федеральной налоговой службы ещё в августе 2014 года. Полгода проверялась жизнеспособность идеи о передаче через интернет данных о произведённой покупке в режиме реального времени в налоговую инспекцию. Кассовые аппараты нового поколения подключенные к интернету первыми опробовали розничные продавцы Москвы и области, Татарстана и Калужской области, всего было задействовано около 3 тысяч единиц контрольно-кассовой техники.

Минэкономразвития не одобрило законопроект и дважды выдавало отрицательное заключение об оценке его регулирующего воздействия. Против был и бизнес, о чем не раз писали новостные ленты. На одной из встреч с руководителями объединений предпринимателей глава ФНС России Михаил Мишустин предложил в качестве уступки сделать процесс перехода на новые ККТ поэтапным.

В качестве преимуществ касс нового образца налоговики называют:

Кроме того, по поручению Президента для покрытия затрат на приобретение новых касс бизнесменам обещали предоставить специальный налоговый вычет. Однако получили эту льготу только ИП на ЕВНД и ПСН, и только в размере не более 18 тысяч рублей за одну единицу ККТ.

Какими должны быть онлайн-кассы

Закон № 290-ФЗ утвердил требования к техническим характеристикам ККМ. Самое главное – фиксировать сведения о продажах теперь будет не ЭКЛЗ (электронная контрольная лента защищённая), а фискальный накопитель. Устройство будет передавать информацию о продажах в онлайн-режиме сначала специальному посреднику (оператору фискальных данных), а потом в ИФНС.

Требования к кассам, передающим данные о продажах в режиме реального времени, установлены в новой редакции статьи 4 закона № 54-ФЗ:

Какие ККМ можно использовать в 2020 году, указано в опубликованном н а сайте налоговой службы и постоянно пополняемом реестре моделей ККМ с онлайн передачей данных . Приобретайте оборудование только из этого списка!

Затраты на переход к онлайн-кассам

Если вы уже работаете с кассовым аппаратом, то он может быть модернизирован. Некоторые модели позволяют просто заменить ЭКЛЗ на фискальный накопитель, а не приобретать новую технику.

Вот такие примерно расходы придётся понести предпринимателям:

Итого, минимум 20 тысяч рублей, если ваша техника может быть модернизирована, или 40 тысяч рублей, если это невозможно.

Когда начинается применение новой ККТ

Новые кассовые аппараты с 2017 года внедряются постепенно для разных категорий налогоплательщиков, и последние новости о сроках перехода таковы:

Таким образом, если закон об онлайн кассах не будет больше изменяться, с июля 2020 года ФНС начнёт принимать сведения о большинстве розничных покупок и услуг населению. Это, конечно, очень большая административная и техническая нагрузка на всех участников передачи данных: розничных продавцов, операторов фискальных данных и самих налоговиков.

Перечень продавцов, которые и после принятия нового закона вправе получать наличную оплату без выдачи кассового чека, установлен в статье 2 закона № 54-ФЗ.

Важное новшество для Интернет-магазинов — с 1 июля 2020 года применять кассовые аппараты надо будет и в случаях онлайн-оплаты картой или через такие сервисы, как Яндекс Касса. В этом случае покупатель получает только электронный чек. Раньше такого требования не было.

Подробнее: Онлайн касса в 2020 году: кто должен перейти на новую ККТ

Подробнее: Онлайн касса в 2020 году: кто должен перейти на новую ККТ

Как работают онлайн-кассы

ККТ с функцией передачи данных в режиме реального времени работает по другому принципу, чем прежние аппараты с ЭКЛЗ. Сначала сведения о продаже поступают к посреднику – оператору фискальных данных. После того, как оператор получит через интернет данные о продаже от кассира, он высылает подтверждение, что данные приняты.

Кассовому чеку присваивается фискальный признак, без этого чек формироваться не будет. Предполагается, что принятие данных и присвоение фискального признака будет происходить всего за 1,5 – 2 секунды, поэтому процесс оплаты для покупателя не затянется. Затем оператор передаёт сводную информацию о платежах в налоговую инспекцию, которая ее систематизирует и накапливает в хранилище данных.

Приниматься в расчет налоговой базы будут все данные, переданные в ИНФС операторами фискальных данных. За нарушение полноты сбора информации сами операторы наказываются серьёзными штрафами (от 500 тысяч до миллиона рублей).

Обратите внимание: ОФД – это коммерческая специализированная организация, имеющая необходимые технические ресурсы и квалифицированных работников. Выбирать оператора надо тоже, следуя рекомендациям ФНС, – из официального списка .

Покупатель получает бумажный чек, где указан сайт оператора данных и фискальный признак чека. По желанию покупатель может запросить продавца направить чек и в электронном виде. Если окажется, что реквизиты бумажного чека и электронного не совпадают, покупатель вправе сообщить об этом в ИФНС, которая проведет по этому факту проверку.

Выросли штрафы за нарушение закона о кассовых аппаратах

Мы рассказали о том, как работают ККТ онлайн, но это ещё не все последние новости. Поправки в новый закон о ККТ ужесточили административные санкции за нарушение порядка применения касс. В новой редакции статьи 14.5 КоАП РФ размеры штрафов следующие:

Неприменение кассового аппарата, если он должен применяться:

Применение старой ККТ или нарушение порядка их регистрации/перерегистрации:

Отказ в выдаче покупателю бумажного или электронного чека:

Читайте также:

Читайте также:

Онлайн-кассы в 2020-2020 году. 54-ФЗ в вопросах и ответах

12 Июня 2020

Под новый 54-ФЗ «О применении кассовой техники» попала почти вся розница: в 2020 году онлайн-кассы поставили большинство бизнесменов. А до 1 июля 2020 ККТ должны использовать уже практически все — даже предприниматели на ЕНВД и ПСН.

Для соответствия новым требованиям мало просто купить подходящую технику. Теперь чеках надо указывать наименования товаров, это значит — нужна кассовая программа, которая это умеет. Наше бесплатное приложение Касса МойСклад поддерживает это и все остальные требования 54-ФЗ. Скачайте и попробуйте прямо сейчас.

Онлайн-кассы. Последние новости

Онлайн-кассы начали поэтапно вводить с 2016 года, но с тех пор ситуация не раз менялась. Ниже — ответы на главные вопросы о применении новых ККТ в 2020-2020 году.

Посмотрите запись нашего семинара, на котором руководитель отдела продаж МоегоСклада Иван Кириллин рассказал о последних изменениях в 54-ФЗ: как выбрать кассу с учетом новых требований, какой вариант подойдет интернет-магазину, как перейти на ФФД 1.05 и НДС 20%.

Кого касается новая редакция 54-ФЗ

Кто обязан использовать онлайн-кассы в 2020-2020 году?

— Все, кто применяет кассовую технику при расчетах с покупателями. Некоторые предприниматели используют онлайн-кассы с 1 февраля 2017 года, но многим только предстоит начать — они должны зарегистрировать новую ККТ до 1 июля 2020 года. Узнайте, нужно ли вам регистрировать новую ККТ в этом году — здесь >>.

Нужны ли онлайн-кассы для ЕНВД и патента в 2020 году?

— Онлайн-кассы для ЕНВД и патента нужны с 1 июля 2020 года. А общепит и розница с наемными сотрудниками уже используют их — с 1 июля 2020.

Зарегистрируйтесь в сервисе управления торговлей МойСклад, и наши консультанты помогут с переходом на новый порядок.

Применяются ли онлайн-кассы при УСН в 2020 году?

— Да. Те, кто торгует подакцизными товарами, или занят в сфере общепита и имеет наемных сотрудников, еще с 2020 года должны использовать онлайн-кассы. Если вы этого до сих пор не делаете — вам грозит серьезный штраф. Те, у кого работников нет, получили отсрочку по онлайн-кассам: подробнее >>

Закон об онлайн-кассах: как применять БСО (бланки строгой отчетности)?

— До 1 июля 2020 года организации и ИП, оказывающие услуги населению, могут выдавать БСО в бумажном виде. Исключение сделано только для общепита. После этой даты нужно перейти на электронный формат. Печатаются БСО на специальной ККТ — автоматизированной системе для бланков строгой отчетности. Требования к чекам и бланкам изменились — добавились новые реквизиты, например, надо указывать заводской номер фискального накопителя и название ОФД. Все требования к реквизитам чеков и БСО в 2020 году смотрите здесь >>

В торговые (вендинговые) автоматы обязательно устанавливать ККТ?

— С 1 июля 2020 года торговые автоматы должны быть оборудованы ККТ. Можно использовать одну кассу для всех устройств. Если вы — ИП без сотрудников и торгуете с использованием автоматов, вы обязаны использовать ККМ с 1 июля 2020 года.

Надо ли было применять онлайн-кассы в общепите в 2020 году?

— Это зависит от того, если ли у вас наемные сотрудники. Если трудовые договора заключены, онлайн-кассу нужно было зарегистрировать до 1 июля 2020 года. Если нет — есть время до 1 июля 2020 года. Подробнее об отсрочках на онлайн-кассы — здесь >>

О новой контрольно-кассовой технике

Во сколько обойдется онлайн-касса?

— Стоимость новой ККТ составляет, по данным Минфина, около 25 000 рублей. У нас можно приобрести от 16500 руб. Все цены — здесь >>

Получат ли налоговый вычет те, кто приобретает новую ККТ?

— Хорошая новость для ИП на патенте и ЕНВД. С 1 января 2020 года они могут вычесть расходы на покупку онлайн-кассы из суммы налога. Так можно вернуть до 18000 рублей за каждую кассу. Розница и общепит, где есть хотя бы один сотрудник на трудовом договоре, могут получить вычет только за кассы, зарегистрированные с 1 февраля 2017 до 1 июля 2020 года. А остальные предприниматели на вмененке и патенте могут вернуть расходы на ККТ, поставленные на учет с 1 февраля 2017 до 1 июля 2020 года. Подробнее о налоговом вычете читайте здесь >>

Нужно ли обращаться в центр технического обслуживания (ЦТО) для регистрации кассового аппарата нового образца? Кто обслуживает онлайн-кассы?

— Вы можете самостоятельно зарегистрировать ККТ нового образца, не прибегая к услугам ЦТО. Обслуживанием ККТ теперь занимается производитель. По закону об онлайн-кассах с 2017 года проводить ежеквартальный сервис техники и менять пломбы необязательно.

Используется ли в новых кассах ЭКЛЗ и фискальная память?

— Новая ККТ работает на основе фискального накопителя. ЭКЛЗ и фискальная память ушли в прошлое.

Кто может использовать фискальный накопитель на 13(15) месяцев?

— Компания или индивидуальный предприниматель использует ФН на 13(15) месяцев, если:

Кто может использовать ФН на 36 месяцев?

— Компании и ИП на УСН, ЕНВД, ЕСХН и патенте должны применять фискальные накопители на 36 месяцев, если не совмещают спецрежим с ОСНО и одновременно выполняют условия:

За использование фискального накопителя на 13(15) месяцев в случаях, когда нужен ФН на 36 месяцев, будут штрафовать на сумму до 10 000 рублей.

Придется ли менять фискальный накопитель и как часто?

— Менять ФН нужно по истечении срока действия ключа фискального признака, то есть через 13(15) или 36 месяцев. Владелец кассы сможет самостоятельно менять фискальный накопитель, не обращаясь для этого в ЦТО или к производителю.

Почему нельзя настроить передачу данных в ОФД сразу из кассовой программы, минуя фискальный регистратор?

— Это требование закона. Если вы торгуете в розницу, то обязаны использовать кассу с ФН и модулем передачи данных.

Передача данных в налоговую через ОФД

Где найти утвержденный реестр операторов фискальных данных (ОФД), к какому из них подключиться?

— Список официальных операторов фискальных данных в России смотрите здесь >> Подключиться можно к любому из них.

Сколько стоят услуги ОФД? Стоимость фиксирована, или каждый оператор устанавливает ее сам?

— У каждого оператора своя ценовая политика. Средняя стоимость услуг ОФД — около 3 000 рублей в год за одну подключенную кассу.

Нужна ли новая КЭП, если у меня уже есть электронная подпись для ЕГАИС и отчетности?

— КЭП для ЕГАИС не подойдет для постановки кассы на учет и работы с ОФД. Электронной подписью для отчетности пользоваться можно.

У нас в городе постоянные перебои с интернетом. Кто несет ответственность, если ККМ не передает данные в налоговую из-за низкого качества связи?

— За передачу данных отвечает пользователь. Информацию о пробитом чеке надо передать в ОФД в течение 30 календарных дней, иначе касса остановится и торговать будет невозможно.

В каких населенных пунктах можно работать без подключения контрольно-кассовой техники к интернету?

— Организации и ИП, работающие в отдаленных или труднодоступных местностях, могут не использовать онлайн-кассы. Списки таких населенных пунктов утверждают местные власти.

Как узнать, что касса передала чек в налоговую?

— Пользователь получит подтверждение от ОФД в любом случае: и при успешной отправке данных, и при ошибке. Чеки можно посмотреть в личном кабинете на сайте оператора.

Электронный чек полностью заменяет бумажный?

— Электронный чек отправляется по требованию покупателя. Если клиент об этом не просит — выдается только бумажный. В 2020 году ограничиться одним электронным чеком можно при дистанционной оплате товаров или услуг.

Меняется ли процедура возврата оплаченного товара или средств за услуги?

— Изменений нет. Единственное нововведение — чеки возврата через ОФД теперь отправляются в налоговую.

МойСклад и новый 54-ФЗ

Как перейти на новый порядок с наименьшими затратами? Использовать комбинацию «кассовая программа + фискальный регистратор».

МойСклад — это удобное рабочее место продавца, к которому подключаются популярные модели фискальных регистраторов. Работает на любом компьютере, ноутбуке или планшете и включает товароучетную систему.

Можно ли использовать МойСклад для работы по 54-ФЗ? Сколько это стоит?

— Да, для этого нужен компьютер, ноутбук или планшет и фискальный регистратор, который отправляет данные в ОФД. В МоемСкладе есть Бесплатный тариф, в который входит одна точка продаж, одно юрлицо и 50 мб для хранения файлов. Подробнее о тарифах узнайте здесь >>

Как настраивать МойСклад для работы с новой ККТ?

— Мы предоставляем пошаговую инструкцию по настройке работы Моего Склада с новой кассой. Если все равно останутся вопросы — наша техподдержка круглосуточно на связи и поможет разобраться.

Работает ли точка продаж в МоемСкладе при отключении интернета?

— Да. Вы сможете пробивать чеки, все совершенные продажи фиксируются в системе и фискальном накопителе. После восстановления связи данные автоматически отправятся в ОФД.

Можно ли отправить покупателю чек прямо из МоегоСклада? В том числе СМС-кой?

— Да. Для этого в интерфейсе продавца в МоемСкладе есть поля для ввода контактных данных покупателя.

Как быть с возвратом товара в МоемСкладе по новой схеме?

— МойСклад передает возвраты в фискальный регистратор. ФР автоматически отправляет эти данные в ОФД, а оттуда они поступают в налоговую.

Как в МоемСкладе работать с товарами без штрих-кода, например, с товарами на развес?

— Штрих-коды никак не связаны с требованиями закона 54-ФЗ, они используются для удобной работы с товарами. МойСклад поддерживает поиск по наименованию и работу с весовым товаром.

От какой налоговой отчетности помогает избавиться онлайн-касса?

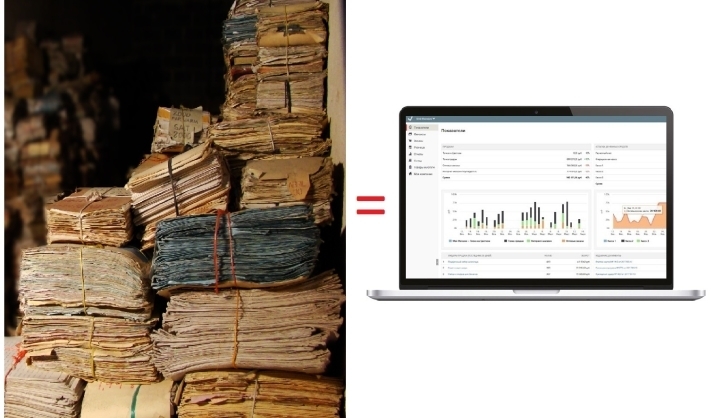

Принудительный переход бизнеса на онлайн-кассы стал для многих неприятным сюрпризом, особенно в свете отсутствия механизма компенсации расходов на новую кассовую технику. Лишь со временем, бухгалтера, кассиры и руководители стали осознавать и полезные стороны этого нововведения. Ведь оно избавило от множества отчетов и дало в руки мощный инструмент для анализа бизнеса.

Какие документы стали не обязательными?

После введения норм закона 54-ФЗ остро стал вопрос актуальности старых форм отчетностей и требований к организации работы ККТ. Ответ был дан Минфином в письме № 03-01-15/54413 от 16.09.2016 г. В нем фискальный орган напоминает, что согласно п.1 ст.1 закона 54-ФЗ применение кассовой техники на территории РФ регламентируется лишь этим законом, а также утвержденными впоследствии нормативно-правовыми актами.

Журнал кассира-операциониста упразднен для пользователей онлайн-касс

Большинство требований к отчетности касс до этого было указано в постановлении Госкомстата N132 от 25.12.1998 г. После вступления в силу 54-ФЗ все они стали необязательными, но их применение не исключается по желанию налогоплательщика.

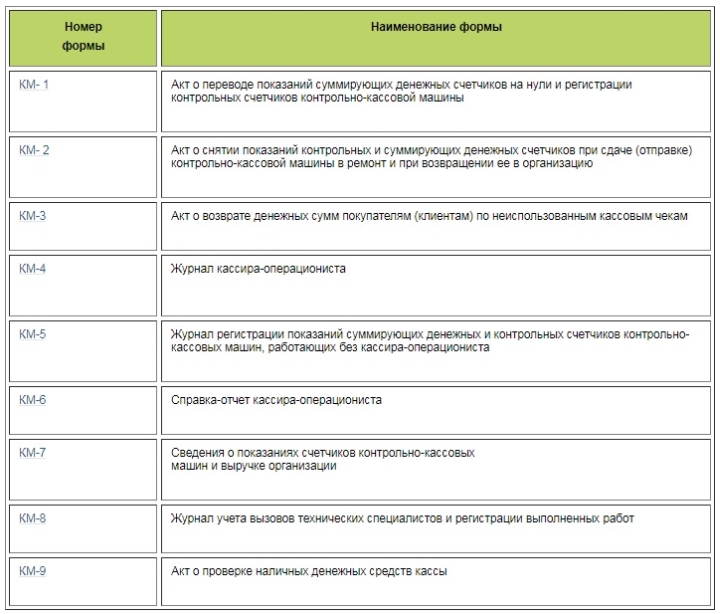

Таким образом, с уходом в прошлое вышеуказанного постановления исчезла необходимости в формировании отчетов, указанных в его подпункте 1.1 (представлены на рисунке).

Перечень необязательных отчетов при работе с современными онлайн-кассами

Основным облегчением для персонала, работающего с онлайн-кассами, стало упразднение журнала кассира-операциониста. Новая ККТ отсылает данные каждого чека через ОФД в налоговую инспекцию, поэтому потребность в бумажном подтверждении этих операций отпала.

Кроме того, прилагающееся к современной ККТ базовое программное обеспечение позволяет совершать следующие полезные действия:

Но лучше купить онлайн-кассу со специализированным ПО, которое заметно ускорит бизнес-процессы и облегчит товарный учет.

Что делать не использующим онлайн-кассу предпринимателям?

Ряд организаций и ИП получили право отсрочки в использовании ККТ до июля 2020 года. В результате возникла непонятная ситуация с применением ими для товарного учета старых норм и правил.

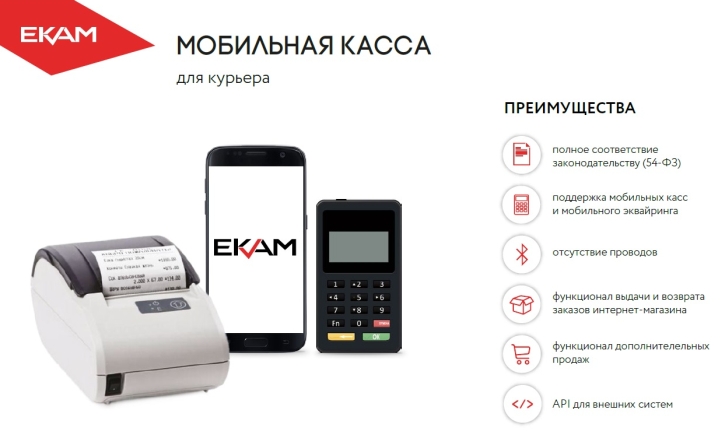

Интернет-магазины могут купить мобильную онлайн-кассу для курьера

Несмотря на закон 54-ФЗ, ИП и торговые организации не освобождаются от ведения бухгалтерской отчетности по продажам. При отсутствии онлайн-кассы налогоплательщикам придется вести старые учетные формы для себя и для налоговых органов. Но теперь отмененные отчетные документы можно видоизменять под собственные нужды.

Необходимо заметить, что законное неиспользование ККТ является лишь правом, но не обязанностью. Любой предприниматель может установить в торговой точке новую онлайн-кассу и пользоваться всеми её преимуществами, тем более что купить онлайн-кассу вскоре придется всем.

Может ли дополнительная отчетность быть полезной?

Онлайн-кассы избавили налогоплательщиков от ненужной для них и затратной по времени отчетности. Однако учет может выполнять и полезные функции. Одним из преимуществ новой ККТ является возможность её интеграции с внутренними IT-системами.

К онлайн-кассе подключается вся техника на рабочих местах сотрудников

Предприниматели могут приобрести специальную программу для розничной торговли, которая предоставит им массу новых инструментов:

Программное обеспечение имеет открытое API, которое позволяет максимально приспособить его под существующие базы компании. Такая интеграция объединяет всю IT-инфраструктуру в единый комплекс и помогает избежать несоответствий в учетных системах. В результате все коммерческие операции проводятся сразу по всем регистрам.

Использование ПО для автоматизации торговли помогает создавать разнообразные аналитические отчеты, в формировании которых заинтересованы сами розничные продавцы. Поэтому эксперты рекомендуют купить онлайн-кассу уже сейчас, чтобы отказаться от заполнения ненужных бухгалтерских форм и помочь бизнесу развиваться за счет перспективных программ.

У нас есть готовое решение и оборудование для онлайн-кассы

Испытайте все возможности платформы ЕКАМ бесплатно

Читайте также

Соглашение о конфиденциальности

и обработке персональных данных

1.Общие положения

1.1.Настоящее соглашение о конфиденциальности и обработке персональных данных (далее – Соглашение) принято свободно и своей волей, действует в отношении всей информации, которую ООО «Инсейлс Рус» и/или его аффилированные лица, включая все лица, входящие в одну группу с ООО «Инсейлс Рус» (в том числе ООО «ЕКАМ сервис»), могут получить о Пользователе во время использования им любого из сайтов, сервисов, служб, программ для ЭВМ, продуктов или услуг ООО «Инсейлс Рус» (далее – Сервисы) и в ходе исполнения ООО «Инсейлс Рус» любых соглашений и договоров с Пользователем. Согласие Пользователя с Соглашением, выраженное им в рамках отношений с одним из перечисленных лиц, распространяется на все остальные перечисленные лица.

1.2.Использование Сервисов означает согласие Пользователя с настоящим Соглашением и указанными в нем условиями; в случае несогласия с этими условиями Пользователь должен воздержаться от использования Сервисов.

1.3.Сторонами (далее – «Стороны) настоящего Соглашения являются:

«Инсейлс» – Общество с ограниченной ответственностью «Инсейлс Рус», ОГРН 1117746506514, ИНН 7714843760, КПП 771401001, зарегистрированное по адресу: 125319, г.Москва, ул.Академика Ильюшина, д.4, корп.1, офис 11 (далее — «Инсейлс»), с одной стороны, и

«Пользователь» –

либо физическое лицо, обладающее дееспособностью и признаваемое участником гражданских правоотношений в соответствии с законодательством Российской Федерации;

либо юридическое лицо, зарегистрированное в соответствии с законодательством государства, резидентом которого является такое лицо;

либо индивидуальный предприниматель, зарегистрированный в соответствии с законодательством государства, резидентом которого является такое лицо;

которое приняло условия настоящего Соглашения.

1.4.Для целей настоящего Соглашения Стороны определили, что конфиденциальная информация – это сведения любого характера (производственные, технические, экономические, организационные и другие), в том числе о результатах интеллектуальной деятельности, а также сведения о способах осуществления профессиональной деятельности (включая, но не ограничиваясь: информацию о продукции, работах и услугах; сведения о технологиях и научно-исследовательских работах; данные о технических системах и оборудовании, включая элементы программного обеспечения; деловые прогнозы и сведения о предполагаемых покупках; требования и спецификации конкретных партнеров и потенциальных партнеров; информацию, относящуюся к интеллектуальной собственности, а также планы и технологии, относящиеся ко всему перечисленному выше), сообщаемые одной стороной другой стороне в письменной и/или электронной форме, явно обозначенные Стороной как ее конфиденциальная информация.

1.5.Целью настоящего Соглашения является защита конфиденциальной информации, которой Стороны будут обмениваться в ходе переговоров, заключения договоров и исполнения обязательств, а равно любого иного взаимодействия (включая, но не ограничиваясь, консультирование, запрос и предоставление информации, и выполнение иных поручений).

2.Обязанности Сторон

2.1.Стороны соглашаются сохранять в тайне всю конфиденциальную информацию, полученную одной Стороной от другой Стороны при взаимодействии Сторон, не раскрывать, не разглашать, не обнародовать или иным способом не предоставлять такую информацию какой-либо третьей стороне без предварительного письменного разрешения другой Стороны, за исключением случаев, указанных в действующем законодательстве, когда предоставление такой информации является обязанностью Сторон.

2.2.Каждая из Сторон предпримет все необходимые меры для защиты конфиденциальной информации как минимум с применением тех же мер, которые Сторона применяет для защиты собственной конфиденциальной информации. Доступ к конфиденциальной информации предоставляется только тем сотрудникам каждой из Сторон, которым он обоснованно необходим для выполнения служебных обязанностей по исполнению настоящего Соглашения.

2.3.Обязательство по сохранению в тайне конфиденциальной информации действительно в пределах срока действия настоящего Соглашения, лицензионного договора на программы для ЭВМ от 01.12.2016г., договора присоединения к лицензионному договору на программы для ЭВМ, агентских и иных договоров и в течение пяти лет после прекращения их действия, если Сторонами отдельно не будет оговорено иное.

2.4.Не будут считаться нарушением настоящего Соглашения следующие случаи:

(а)если предоставленная информация стала общедоступной без нарушения обязательств одной из Сторон;

(б)если предоставленная информация стала известна Стороне в результате ее собственных исследований, систематических наблюдений или иной деятельности, осуществленной без использования конфиденциальной информации, полученной от другой Стороны;

(в)если предоставленная информация правомерно получена от третьей стороны без обязательства о сохранении ее в тайне до ее предоставления одной из Сторон;

(г)если информация предоставлена по письменному запросу органа государственной власти, иного государственного органа, или органа местного самоуправления в целях выполнения их функций и ее раскрытие этим органам обязательно для Стороны. При этом Сторона должна незамедлительно известить другую Сторону о поступившем запросе;

(д)если информация предоставлена третьему лицу с согласия той Стороны, информация о которой передается.

2.5.Инсейлс не проверяет достоверность информации, предоставляемой Пользователем, и не имеет возможности оценивать его дееспособность.

2.6.Информация, которую Пользователь предоставляет Инсейлс при регистрации в Сервисах, не является персональными данными, как они определены в Федеральном законе РФ №152-ФЗ от 27.07.2006г. «О персональных данных».

2.7.Инсейлс имеет право вносить изменения в настоящее Соглашение. При внесении изменений в актуальной редакции указывается дата последнего обновления. Новая редакция Соглашения вступает в силу с момента ее размещения, если иное не предусмотрено новой редакцией Соглашения.

2.8.Принимая данное Соглашение Пользователь осознает и соглашается с тем, что Инсейлс может отправлять Пользователю персонализированные сообщения и информацию (включая, но не ограничиваясь) для повышения качества Сервисов, для разработки новых продуктов, для создания и отправки Пользователю персональных предложений, для информирования Пользователя об изменениях в Тарифных планах и обновлениях, для направления Пользователю маркетинговых материалов по тематике Сервисов, для защиты Сервисов и Пользователей и в других целях.

Пользователь имеет право отказаться от получения вышеуказанной информации, сообщив об этом письменно на адрес электронной почты Инсейлс — [email protected]

2.9.Принимая данное Соглашение, Пользователь осознает и соглашается с тем, что Сервисами Инсейлс для обеспечения работоспособности Сервисов в целом или их отдельных функций в частности могут использоваться файлы cookie, счетчики, иные технологии и Пользователь не имеет претензий к Инсейлс в связи с этим.

2.10.Пользователь осознает, что оборудование и программное обеспечение, используемые им для посещения сайтов в сети интернет могут обладать функцией запрещения операций с файлами cookie (для любых сайтов или для определенных сайтов), а также удаления ранее полученных файлов cookie.

Инсейлс вправе установить, что предоставление определенного Сервиса возможно лишь при условии, что прием и получение файлов cookie разрешены Пользователем.

2.11.Пользователь самостоятельно несет ответственность за безопасность выбранных им средств для доступа к учетной записи, а также самостоятельно обеспечивает их конфиденциальность. Пользователь самостоятельно несет ответственность за все действия (а также их последствия) в рамках или с использованием Сервисов под учетной записью Пользователя, включая случаи добровольной передачи Пользователем данных для доступа к учетной записи Пользователя третьим лицам на любых условиях (в том числе по договорам или соглашениям). При этом все действия в рамках или с использованием Сервисов под учетной записью Пользователя считаются произведенными самим Пользователем, за исключением случаев, когда Пользователь уведомил Инсейлс о несанкционированном доступе к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи.

2.12.Пользователь обязан немедленно уведомить Инсейлс о любом случае несанкционированного (не разрешенного Пользователем) доступа к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи. В целях безопасности, Пользователь обязан самостоятельно осуществлять безопасное завершение работы под своей учетной записью по окончании каждой сессии работы с Сервисами. Инсейлс не отвечает за возможную потерю или порчу данных, а также другие последствия любого характера, которые могут произойти из-за нарушения Пользователем положений этой части Соглашения.

3.Ответственность Сторон

3.1.Сторона, нарушившая предусмотренные Соглашением обязательства в отношении охраны конфиденциальной информации, переданной по Соглашению, обязана возместить по требованию пострадавшей Стороны реальный ущерб, причиненный таким нарушением условий Соглашения в соответствии с действующим законодательством Российской Федерации.

3.2.Возмещение ущерба не прекращают обязанности нарушившей Стороны по надлежащему исполнению обязательств по Соглашению.

4.Иные положения

4.1.Все уведомления, запросы, требования и иная корреспонденция в рамках настоящего Соглашения, в том числе включающие конфиденциальную информацию, должны оформляться в письменной форме и вручаться лично или через курьера, или направляться по электронной почте адресам, указанным в лицензионном договоре на программы для ЭВМ от 01.12.2016г., договоре присоединения к лицензионному договору на программы для ЭВМ и в настоящем Соглашении или другим адресам, которые могут быть в дальнейшем письменно указаны Стороной.

4.2.Если одно или несколько положений (условий) настоящего Соглашения являются либо становятся недействительными, то это не может служить причиной для прекращения действия других положений (условий).

4.3.К настоящему Соглашению и отношениям между Пользователем и Инсейлс, возникающим в связи с применением Соглашения, подлежит применению право Российской Федерации.

4.3.Все предложения или вопросы по поводу настоящего Соглашения Пользователь вправе направлять в Службу поддержки пользователей Инсейлс www.ekam.ru либо по почтовому адресу: 107078, г. Москва, ул. Новорязанская, 18, стр.11-12 БЦ «Stendhal» ООО «Инсейлс Рус».

Дата публикации: 01.12.2016г.

Полное наименование на русском языке:

Общество с ограниченной ответственностью «Инсейлс Рус»

Сокращенное наименование на русском языке:

ООО «Инсейлс Рус»

Наименование на английском языке:

InSales Rus Limited Liability Company (InSales Rus LLC)

Юридический адрес:

125319, г. Москва, ул. Академика Ильюшина, д. 4, корп.1, офис 11

Почтовый адрес:

107078, г. Москва, ул. Новорязанская, 18, стр.11-12, БЦ «Stendhal»

ИНН: 7714843760 КПП: 771401001

Банковские реквизиты:

В ИНГ БАНК (ЕВРАЗИЯ) АО, г.Москва,

к/с 30101810500000000222, БИК 044525222

Z-отчет: онлайн-касса

Z-отчет онлайн-касса

Похожие публикации

Z-отчетом называется документ, на основании которого осуществляется ведение учета выручки при применении ККТ. Он представляет собой контрольную ленту и составляется по окончании смены или рабочего дня. В Z-отчете содержатся сведения о ККТ и денежных расчетах (с помощью наличных или электронных средств). Это закреплено в п. 2 Положения, утвержденном постановлением правительства от 23.07.2007 №470.

Z-отчет в онлайн-кассе – это документ, который формируется в конце смены в результате использования нового вида ККТ. Сразу после формирования он передается в ФНС.

Переход на онлайн-кассы

Федеральный закон от 03.07.2016 №290-ФЗ внес ряд изменений в порядок применения ККТ.

В частности он обязывает юридических лиц и ИП применять новую ККТ, передающую в онлайн режиме информацию о расчетах в ФНС. Это, по мнению налоговиков, улучшит эффективность налогового контроля и позволит в автоматическом режиме выявлять все нарушения.

В законе (ст. 7) предусматривается поэтапный переход на онлайн-кассы:

Z-отчет: онлайн-касса

По старым правилам юридические лица и ИП, которые применяли ККТ, формировали Z-отчет, чтобы занести соответствующие данные в журнал (форма №КМ-4) и справки-отчеты (форма №КМ-6) кассира-операциониста. Эти формы утверждены в постановлении Госкомстата РФ от 25.12.1998 №132.

В п. 3 постановления Правительства от 12.11.2016 №1173 закреплено, что с 1 июля 2017 года перестает действовать положение, утв. постановлением Правительства РФ от 23.07.2007 №470, в котором было предусмотрено использование бумажных контрольных лент.

В п. 2 ст. 4.3 Федерального закона от 22.05.2003 №54-ФЗ установлено, что после того, как расчеты с применением ККТ окончены, должен быть сформирован отчет о закрытии смены. По факту речь идет о Z-отчете. Таким образом, в новой ККТ будет формироваться Z-отчет, который сразу же автоматически будет передаваться в ФНС. Благодаря автоматизации, сведения, содержащиеся в отчете, будут отражаться в бухгалтерском учете юридических лиц и ИП, применяющих ККТ.

Z-отчет онлайн-кассы содержит сведения о произведенных на данной ККТ расчетах, указанных в кассовых чеках (или БСО) и кассовых чеках коррекции (или БСО коррекции). Его можно распечатать на бумажном носителе.

Новая контрольно-кассовая техника должна обеспечивать хранение Z-отчетов без возможности корректировки в течение 30 календарных дней (п.4 ст. 4.1 Федерального закона от 22.05.2003 №54-ФЗ).

Таким образом, Z-отчет онлайн-кассы – это отчет о завершении смены, который формируется новым фискальным накопителем и передается в режиме онлайн в налоговую. Это позволит предприятиям и ИП не хранить, как прежде, распечатанные Z-отчеты, что существенно упростит ведение бухгалтерского учета. Заметим, что вмененщикам и ИП на патенте затраты на покупку новых касс в определенных пределах, возместят. Отметим также, что новая техника требует меньше затрат на свое содержание, и процедура ее регистрации быстрее и проще.

Налоговый вычет на покупку онлайн?кассы для ИП на ЕНВД

Справочная / ЕНВД

Налоговый вычет на покупку онлайн?кассы для ИП на ЕНВД

ИП на ЕНВД могут уменьшить налог на стоимость онлайн-кассы, а организации считают всё как обычно.

Условия получения вычета

Сдавайте отчётность в три клика

Эльба рассчитает налог и подготовит отчётность для бизнеса на УСН, ЕНВД и патенте. А ещё поможет cформировать счета, акты и накладные.

Размер налогового вычета

Размер вычета состоит из стоимости:

Максимальный вычет на одну кассу — 18 тысяч рублей.

Виталий купил две кассы по 25 тысяч. Он уменьшит налог на 36 тысяч — по 18 тысяч за каждую кассу.

Дата регистрации кассы

Чтобы получить вычет, зарегистрируйте кассу в налоговой:

У Андрея кафе на ЕНВД, есть сотрудники. Он купил и зарегистрировал кассу в налоговой 20 июня 2020 года. Уложился в срок, поэтому может уменьшить ЕНВД. А вот его друг с похожим бизнесом немного опоздал: зарегистрировал кассу только 3 июля 2020 года, и вычет для него уже не работает.

Период, за который уменьшается налог

ИП, которые должны перейти на онлайн-кассу с 1 июля 2020 года, уменьшают ЕНВД за кварталы в 2020 и 2020 годах. Начинают с того квартала, в котором купили кассу.

У Марины мастерская по ремонту обуви на ЕНВД, сотрудников нет. По закону срок перехода на онлайн-кассу — 1 июля 2020 года. Но Марина купила кассу уже в феврале 2020 года. Вычет максимальный — 18 тысяч рублей. На эту сумму Марина уменьшила ЕНВД за 1 квартал.

ИП, которые должны были перейти на онлайн-кассу с 1 июля 2020 года, уменьшали ЕНВД за кварталы 2020 года. Уменьшить налог в 2020 году им уже нельзя.

Если у вас две кассы, можете сначала вычесть из налога стоимость одной, а в следующем квартале — стоимость другой.

15 июня Виталий купил 2 кассы для своих продуктовых магазинов. Общий размер вычета — 36 тысяч рублей. Виталий уменьшил налог за 2 и 3 кварталы — по 18 тысяч за каждую кассу.

Что делать, если не получилось потратить всю сумму вычета сразу

Вы можете потратить остаток в следующем квартале. Об этом сказала налоговая в письме.

Например, ЕНВД за 2 квартал 2020 года — 10 000 рублей, вычет за онлайн-кассу — 18 000. Вы использовали 10 000 рублей вычета и полностью уменьшили налог. Оставшиеся 8 000 рублей можно потратить до конца 2020 года.