Перечисление НДФЛ при увольнении сотрудника

Работодатель является налоговым агентом в отношении подоходного налога своих сотрудников. То есть он обязан рассчитать сумму к уплате, удержать ее из дохода работника и своевременно перечислить в бюджет. Расскажем, какие имеет особенности уплата НДФЛ при увольнении.

Что нужно выплатить увольняющемуся сотруднику

В последний день работы с сотрудником должен быть произведен окончательный расчет. В этот день ему должны быть выплачены:

- зарплата, премии, надбавки по последний день работы;

- компенсация за неиспользованный отпуск;

- выходное пособие по закону или в соответствии с трудовым договором.

- справки 2-НДФЛ: предоставляются один раз в год не позднее 1 апреля года, следующего за отчетным;

- форму 6-НДФЛ: предоставляется ежеквартально не позднее последнего числа месяца, следующего за отчетным кварталам, а по итогам года — не позднее 1 апреля следующего года.

- 2013 — компенсация за неиспользованный отпуск,

- 2014 — облагаемая сумма выходного пособия, превышающая трехмесячный заработок.

- 10 000 руб. — заработная плата за август;

- 15 000 руб. — компенсация за неиспользованный отпуск;

- 20 000 руб. — выходное пособие.

- отгулял весь заработанный отпуск;

- отработал меньше половины месяца;

- работает по договору ГПХ.

- Продолжительность расчетного периода для исчисления среднего заработка

- Сумму учитываемых выплат

- Средний дневной заработок сотрудника

- получал средний заработок (например, была командировка);

- получал пособия;

- был в отпуске без сохранения зарплаты;

- участвовал в забастовке.

- выплат, полученных за периоды, исключаемые из расчетного периода;

- выплат социального характера и не относящихся к оплате труда (например, суммы материальной помощи).

- Для компании – от 30 000 до 50 000 руб.;

- Для должностного лица компании – от 10 000 руб. до 20 000 руб.

- обязательные (они предусмотрены ТК РФ);

- добровольные (устанавливаются по соглашению между работодателем и работниками).

- увольнения по основаниям, которые относятся к дисциплинарным взысканиям (ч. 3 ст. 192 ТК РФ);

- расторжения трудовых договоров по установленным ТК РФ, другими федеральными законами основаниям, если это связано с совершением работниками виновных действий (бездействия).

- решение о прекращении трудовых отношений принято уполномоченным органом юридического лица, либо собственником имущества организации, либо уполномоченным собственником лицом (органом) (п. 2 ч. 1 ст. 278 ТК РФ);

- отсутствуют виновные действия (бездействие) руководителя (если основание для увольнения связано с совершением работником виновных действий (бездействия), компенсация выплачена быть не может – см. также ст. 181.1 ТК РФ);

- не срабатывают исключения, предусмотренные Трудовым кодексом.

- причитающаяся работнику зарплата;

- средний заработок, сохраняемый в случаях направления работника в служебную командировку, на профессиональное обучение или получение дополнительного профессионального образования с отрывом от работы, в других случаях, в которых в соответствии с трудовым законодательством и иными актами, содержащими нормы трудового права, за работником сохраняется средний заработок;

- возмещение расходов, связанных со служебными командировками, и расходов при переезде на работу в другую местность;

- денежная компенсация за все неиспользованные отпуска (ст. 127 ТК РФ);

- средний месячный заработок, сохраняемый на период трудоустройства (ст. 178 и 318 ТК РФ). В рассматриваемой ситуации такая выплата руководителю не назначается. А компенсационные выплаты, установленные ст. 181 и 279 ТК РФ, не относятся к суммам выходного пособия и среднего месячного заработка на период трудоустройства (Письмо Минфина РФ от 08.10.2020 № 03?15?06/72219).

- суммы выплат в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей в целом трехкратный размер среднего месячного заработка (шестикратный размер – для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях).

- компенсации за неиспользованный отпуск;

- суммы выплат в виде выходного пособия и среднего месячного заработка на период трудоустройства в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях;

- компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей трехкратный размер среднего месячного заработка.

- длительность периода работы уволенного лица в должности руководителя организации;

- время, остающееся до истечения срока действия трудового договора;

- трансформацию срочного трудового договора в трудовой договор, заключенный на неопределенный срок ( ч. 4 ст. 58 ТК РФ);

- размер сумм (оплаты труда), которые увольняемый мог бы получить, продолжая работать в должности руководителя организации;

- дополнительные расходы, которые он может понести в результате прекращения трудовых отношений.

- если в банке были получены наличные на выплату компенсации, то не позднее дня их получения;

- если компенсация была перечислена на счет работника в банке, то не позднее дня перечисления;

- если компенсация выплачивается из наличной выручки компании, то не позднее дня, следующего за днем, когда компенсация была выплачена работнику из кассы (п. 6 ст. 226 НК РФ, Письмо Минфина от 21.02.2013 № 03-04-06/4831 ).

- 24800,00 руб. х 13 % = 3224,00 руб.

- На руки работник получит = 24800,00 руб. – 3224,00 руб. = 21576,00 руб.

- Уплатить на счет ИФНС нужно = 3224,00 руб.

Кроме того, если сотрудник увольняется по сокращению, то ему сохраняется доход на время трудоустройства на второй, а в исключительном случае и на третий месяц после расторжения трудового договора.

Какие выплаты облагаются, а какие нет

Зарплата за последний месяц работы облагается налогом в обычном порядке. Если сотрудник — резидент, то удержание следует производить по ставке 13 %, если нет — по ставке 30 %.

Для выходного пособия и сохраняемого заработка на время трудоустройства установлен особый порядок налогообложения. Такая компенсация при увольнении облагается НДФЛ, если превышает трехмесячный средний заработок сотрудника. Для работников организаций Крайнего Севера и приравненных к нему территорий такой предел составляет шесть среднемесячных заработков. При этом не важно, по какому основанию выплачено выходное пособие: по закону или по условиям трудового договора. В любом случае с суммы превышения необходимо удержать и перечислить в бюджет НДФЛ.

Компенсация отпуска при увольнении облагается НДФЛ в полном объеме, независимо от основания расторжения трудового договора (п. 3 ст. 217 НК РФ ).

НДФЛ при увольнении: срок перечисления

Удержать налог из выплат при окончательном расчете необходимо в последний день работы сотрудника. Выплачиваются причитающиеся суммы работнику за его вычетом.

Перечислить удержанную сумму налогового сбора в бюджет необходимо не позднее следующего дня (п. 6 ст. 226 НК РФ ). Если день перечисления выпадает на нерабочий выходной или праздничный день, то срок уплаты НДФЛ при увольнении переносится на ближайший рабочий день. Такое правило переноса срока установлен п. 7 ст. 6.1 НК РФ .

Оплата НДФЛ при увольнении: сроки сдачи и порядок заполнения отчетности

Работодатель в отношении доходов, выплаченных физическим лицам, и удержанного подоходного налога обязан сдавать в ИФНС два отчета:

В отчеты включаются только те выплаты увольняющемуся работнику, которые облагаются налогом.

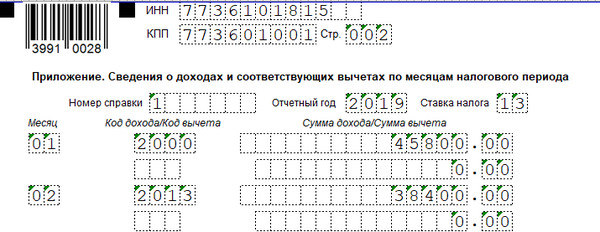

В справке 2-НДФЛ доходы отражаются помесячно с указанием кодов, установленных Приказом ФНС от 10.09.2015 № ММВ-7-11/[email protected] . До 01.01.2020 все выплачиваемые суммы окончательного расчета отражались по одному коду 2000. По нему отражалась и любая компенсация при увольнении; код дохода НДФЛ 2020 для этих выплат имеет новые значения, введенные Приказом ФНС от 24.10.2017 № ММВ-7-11/[email protected] :

В 6-НДФЛ отразить выплаты окончательного расчета, исчисленные и удержанные с него налоговые суммы, следует в квартале увольнения. При этом есть особенность, если дата перечисления налога приходится на следующий квартал. Например, сотрудник уволился и получил окончательный расчет 30 июня, тогда перечислить налог необходимо не позднее 1 июля. В этом случае начисленный окончательный расчет и удержанная сумма налога на доходы физических лиц в разделе 1 отчета будут отражены во втором квартале. А отразить выплаты в разделе 2 отчета необходимо в третьем квартале. Такие разъяснения дает Минфин в Письме от 02.11.2016 № БС-4-11/[email protected]

Перечисление НДФЛ при увольнении сотрудника (2020): пример

Менеджер Семенов С.С. увольняется по сокращению численности штата 06.08.2020. Ему начислены:

Выходное пособие не превышает трехмесячный средний заработок сотрудника, поэтому налогообложению не подлежит. Также оно не отражается в отчетах.

Компенсация за неиспользованный отпуск при увольнении в 2020 году

Посмотрите, как рассчитать и выплатить компенсацию за неиспользованный отпуск в 2020 году, как определить количество дней, подлежащих компенсации, а также какой код дохода указать в справке 2-НДФЛ.

Когда работодатель обязан выплачивать компенсацию

Компенсация выплачивается за каждый месяц работы. Если сотрудник отработал больше половины месяца, то ему выплачивается компенсация как за полный месяц.

Поэтому даже если сотрудник отработал только 1 месяц или больше половины месяца, ему положена выплата компенсации за неиспользованный отпуск при увольнении в 2020 году.

Иванов И.А. принят на работу 1 июня 2020 года, уволен 20 июня 2020 года по собственному желанию. Сотрудник отработал более половины месяца. При увольнении сотруднику положена компенсация за неиспользованный отпуск за 1 месяц.

Сидоров А.В. принят на работу 1 июня 2020 года, уволен 5 июля 2020 года по собственному желанию. Сотруднику отработал 1 месяц и менее половины второго месяца. При увольнении сотруднику положена компенсация за 1 месяц.

В 2020 году Конституционный суд РФ поменял правила выплаты компенсаций за неиспользованный отпуск. Многие бухгалтеры не в курсе изменений и уже начали получать штрафы. Эксперты журнала «Зарплата» подготовили инструкции к новым правилам. Обязательно читайте статью, чтобы не делать ошибок в работе.

Компания не выплачивает компенсацию, если сотрудник:

Выплата компенсации в 2020 году должна быть произведена в последний день работы увольняемого сотрудника.

Как рассчитать компенсацию за неиспользованный отпуск в 2020 году

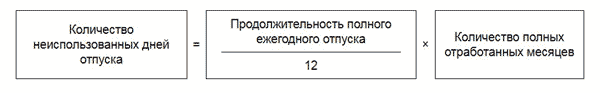

Количество неиспользованных дней, подлежащих компенсации, определяется как произведение количества дней отпуска, положенных работнику за каждый месяц работы (годовой отпуск разделить на 12), на количество месяцев, отработанных у конкретного работодателя, за минусом уже отгулянных дней.

Как рассчитать неиспользованные дни отпуска

Если сотрудник отработал более половины месяца (более 15 дней), то ему положена компенсация за полный месяц.

Расчетный период у каждого сотрудника свой. Например, если работник принят на работу 25 июля 2020 года, то рабочим годом для ежегодного отпуска будет период с 25 июля 2020 года по 24 июля 2020 года.

Расчет неиспользованных дней отпуска рассчитывают по следующей формуле:

Если сотрудник в рабочем году отработал более 11 месяцев, при увольнении ему полагается полная компенсация за 28 календарных дней, если же менее 11 месяцев, то количество неиспользованных дней будет рассчитываться пропорционально отработанному им времени.

Иванову И.А. положен отпуск за год 28 календарных дней, сотрудник отработал 7 месяцев и уволился. За этот период Иванов И.А. не отдыхал. Рассчитаем количество неиспользованных дней для оплаты.

За каждый отработанный месяц Иванову И.А. положено 2,33 дня отпуска (28 календарных дней / 12 месяцев).

Следовательно, за 7 месяцев работы сотруднику положена выплата за 16,31 день неиспользованного отпуска (2,33 * 7).

Важно! Законодательство РФ не предусматривает округления дней при компенсации до целого значения. Компания может в локальном акте предусмотреть такую возможность. Однако округлять необходимо в пользу сотрудника, нельзя округлять в меньшую сторону.

Некоторым категориям сотрудников отпуск может предоставляться в рабочих днях. Например, сезонным работникам или сотрудникам с кем трудовой договор заключен на срок менее 2 месяцев.

С Сидоровым И.З. заключен трудовой договор на 2 месяца. По истечении трудового договора сотрудник уволен.

Сидоров И.З. не отдыхал за время работы.

Сотруднику полагается компенсация за 4 дня (2 мес. * 2 дня – 0 дней отгулянного отпуска).

Расчет среднего заработка

Для расчета среднего заработка для компенсации в 2020 году необходимо определить:

Продолжительность расчетного периода будет зависеть от времени, отработанного сотрудником. Мы составили удобную таблицу для определения расчетного периода. Посмотрите ее ниже.

Таблица. Как определить расчетный период.

Количество отработанного времени

Какой расчетный период

Сотрудник отработал более 12 мес.

Последние 12 месяцев, предшествующих месяцу увольнения

Сотрудник отработал менее 12 мес.

Время с первого дня работы до последнего числа месяца, предшествующего месяцу увольнения

До расчетного периода у сотрудника нет фактически отработанных дней или начисленной зарплаты (например, уволился в месяце приема)

Дни, отработанные в месяце увольнения

Из расчетного периода исключаются периоды, когда сотрдуник:

При расчете среднего заработка для компенсации за неиспользованный отпуск необходимо учитывать все выплаты и компенсации, выплачиваемые сотруднику, кроме:

Для расчета компенсации за неиспользованный отпуск используют средний дневной заработок. Он рассчитывается в зависимости от того полностью или нет отработан расчетный период.

Посмотрите в таблице, как рассчитывается средний дневной заработок в зависимости от расчетного периода.

Порядок расчета среднего дневного заработка

Расчетный период отработан полностью

Средний дневной заработок = фактически начисленная заработная плата за расчетный период / 12 мес. / 29,3

Расчетный период отработан не полностью

Шаг 1. Количество календарных дней в неполном календарном месяце = 29,3 / количество календарных дней в месяце * количество календарных дней, приходящихся на время, отработанное сотрудником в не полностью отработанном месяце

Средний дневной заработок = сумма учитываемых выплат / 29,3 * количество полных календарных месяцев + количество календарных дней, приходящихся на отработанное время в не полностью отработанных календарных месяцах.

Компенсация за неиспользованный отпуск при увольнении – НДФЛ и страховые взносы

Компенсация в 2020 году облагается НДФЛ. Если сотрудник резидент, ставка налога 13 %, если нерезидент – 30 %.

НДФЛ необходимо перечислить не позднее рабочего дня, следующего за днем выплаты компенсации. Например, если сотрудник уволен 26 июля, то НДФЛ надо перечислить не позднее 27 июля.

Сумму компенсации за неиспользованный отпуск включают в расчет 6-НДФЛ. Кроме того, по итогам года компания должна подать справку 2-НДФЛ по всем выплатам, произведенным в пользу уволенного сотрудника. В справке 2-НДФЛ в разделе 3 для компенсации в 2020 году необходимо указывать новый специальный код дохода 2013 «Сумма компенсации за неиспользованный отпуск». Раньше, напомним, применялся общий код 4800.

Компенсация за неиспользованный отпуск облагается страховыми взносами, включая взносы на травматизм.

Какая ответственность за невыплату компенсации за неиспользованный отпуск в 2020 году

За невыплату работодатели и должностные лица могут быть привлечены к административной ответственности в виде штрафа:

К ответственности привлекает трудовая инспекция. Выявить нарушение могут как в ходе проверки, так и на основании жалобы работника.

Код дохода компенсации за неиспользованный отпуск при увольнении в 2020 году

Когда увольняете сотрудника, вы обязаны выплатить ему компенсацию за неиспользованный отпуск. Чтобы отразить эту компенсацию в отчетах, потребуется код дохода. Расскажем подробно, какой действует код дохода для компенсации за неиспользованный отпуск в 2020 году.

Какой у компенсации за неиспользованный код дохода

Для компенсации за неиспользованный отпуск при увольнении в 2020 году действует код – 2013 (приказ ФНС от 10.09.2015 № ММВ-7-11/[email protected] в ред. от 24.10.2017). Обратите внимание, что этот код используется лишь с 2020 года. Ранее для дохода в виде компенсаций за неиспользованный отпуск не было своего кода. Поэтому бухгалтеры использовали общий код 4800 «Прочие доходы». Если вы укажете для компенсации код 4800 в 2020 году, то допустите ошибку в отчетности. Посмотрите, какие еще новые коды доходов добавили чиновники.

Для чего используются коды доходов

Коды доходов вы ставите в справках 2-НДФЛ. Эти справки вы заполняете, чтобы отчитаться перед ИФНС по окончании налогового периода (п. 2 ст. 230 п. 5 ст. 226 НК). Кроме того, справки 2-НДФЛ вы обязаны выдавать по просьбе работника (п. 3 ст. 230 НК). Формы справок разные для ИФНС и для сотрудников (приказ ФНС от 02.10.2020 № ММВ-7-11/[email protected] Расскажем, где и как ставятся коды доходов.

Выдайте сотруднику компенсацию, если он увольняется, но не успел отгулять основной отпуск. При этом если он отработал год не полностью, то выплату считайте в особом порядке.

Справка 2-НДФЛ для ИФНС. В справке для ИФНС коды доходов вы ставите на втором листе в приложении. Указываете месяц дохода, код и сумму. Фрагмент справки ниже.

Также саму компенсацию следует показать в разделе 2 в строках «Общая сумма дохода» и «Налоговая база». НДФЛ с нее запишите в строках «Сумма налога исчисленная», «Сумма налога удержанная» и «Сумма налога перечисленная».

Как записать код компенсации за неиспользованный отпуск в 2-НДФЛ

Справка 2-НДФЛ для работников. Справку для сотрудников вы заполняете на одном листе. Коды доходов в этой форме вы ставите в разделе 3. Указываете также месяц, код дохода для компенсации за отпуск и сумму. Рядом ставите код и сумму вычета, если налог вы начисляете не со всего дохода, а с его части. Фрагмент справки – ниже.

В разделе 5 вы включите компенсацию в итоговые строки по доходам – «Общая сумма дохода» и «Налоговая база». НДФЛ с компенсации запишете в строках «Сумма налога исчисленная», «Сумма налога удержанная» и «Сумма налога перечисленная».

Как показать код компенсационной выплаты в справке 2-НДФЛ для работника

Как отразить компенсацию за неиспользованный отпуск в форме 6-НДФЛ

Выплаченную компенсацию вы также отразите в форме 6-НДФЛ, которую сдаете ежеквартально (п. 2 ст. 230 НК). Обратите внимание, что коды доходов в форме 6-НДФЛ ставить не нужно.

В разделе 1 отчета вы включите компенсацию в общую сумму дохода по строке 020. Начисленный и удержанный НДФЛ с компенсации запишете в строках 040 и 070.

В разделе 2 выплаченную компенсацию отразите в отдельном блоке. Поставите следующие показатели (см. таблицу).

Компенсация при увольнении и НДФЛ (иные компенсации)

Компенсация при увольнении НДФЛ облагается по определенным правилам. Она предполагает выплату работникам некоторых сумм за неиспользованную часть отпуска. Расчет компенсации идентичен начислению ежегодных отпускных. Подробнее о нюансах расчета НДФЛ в данной ситуации вы узнаете из нашей рубрики «Компенсация и НДФЛ » .

Что такое компенсации

Компенсации сотрудникам – это производимые работодателем денежные выплаты с целью возмещения ущерба, понесенного сотрудниками в процессе выполнения ими должностных обязанностей, а также предоставление дополнительных привилегий для стимулирования каждого сотрудника отдельно и повышения его мотивации к труду.

Компенсации бывают 2 видов:

Одна из наиболее часто встречающихся обязательных компенсаций – компенсация за неиспользованный отпуск.

Ежегодно всем гражданам, работающим по трудовому договору, предоставляется право на оплачиваемый за счет средств работодателя отпуск (п. 5 ст. 37 Конституции РФ). Лицам, с которыми заключены прочие договоры (оказания услуг, подряда), отпуск не предоставляется.

Работодатели не имеют права не предоставлять сотрудникам отпуска более 2 лет подряд. Однако на практике встречаются случаи, при которых правом на отпуск гражданин не пользовался добровольно в течение нескольких лет. В таких случаях при увольнении необходимо компенсировать все оставшиеся у работника дни отпуска.

«Отпускную» компенсацию можно получить как при увольнении, так и без увольнения из компании. Компенсация за неиспользованный отпуск без увольнения может быть выплачена по заявлению работника только за ту часть отпуска, которая превышает 28 календарных дней (ст. 126 ТК РФ). Если же в одном рабочем году работник не отгулял часть из 28 календарных дней и перенес их на следующий год, он не сможет заменить эти дни компенсацией. Денежной замене подлежат только отпускные дни, превышающие 28 календарных дней основного отпуска за каждый год.

Кроме того, если сотрудник на момент увольнения не использовал положенные ему дни дополнительного отпуска, компенсации подлежат и они. По ст. 127 ТК РФ работодатель должен компенсировать (в денежном измерении) работнику все неиспользованные отпуска.

Облагается ли НДФЛ компенсация за неиспользованный отпуск при увольнении

Положенные суммы сотрудникам при прекращении трудового договора, выплачиваемые за неиспользованное право на отпуск, не рассматриваются как не облагаемые НДФЛ компенсации (п. 3 ст. 217 НК РФ). Компенсация за неиспользованный отпуск при увольнении НДФЛ облагается.

Помимо неиспользованных отпусков, существует еще ряд компенсационных выплат, в связи с которыми нередко возникают вопросы: следует ли по ним начислять НДФЛ?

Ст. 217 НК РФ содержит целый перечень компенсационных выплат, которые не подлежат налогообложению. Однако не всегда положения Налогового кодекса можно толковать однозначно. Нужно ли, например, начислять налог на компенсацию затрат своих сотрудников, связанную с уходом за детьми?

Для того чтобы у проверяющих органов не возникло претензий по поводу неначисления НДФЛ на компенсационные выплаты, соблюдайте законные требования, составляйте с работниками юридически грамотные договоры и соглашения.

С нюансами обложения НДФЛ разного рода компенсаций вас познакомят публикации, размещенные на нашем сайте:

Прочие выплаты работникам, носящие компенсационный или иной характер при выполнении ими служебных обязанностей, могут как подлежать, так и не подлежать налогообложению в зависимости от конкретной ситуации.

Более подробно о мнении чиновников по некоторым ситуациям можно узнать из материалов:

Начисление НДФЛ в 2017-2020 годах на компенсацию при увольнении

Компенсацию следует выплатить или в последний рабочий день (если речь идет об увольнении), или по требованию о расчете (ст. 140 ТК РФ). НДФЛ, начисляемый на сумму компенсации, должен быть удержан при фактической ее выплате в соответствии с п. 4 ст. 226 НК РФ.

Какую формулу применить при определении суммы «отпускной» компенсации, узнайте из материала «Расчет компенсации за неиспользованный отпуск по ТК РФ».

Помимо компенсационных выплат работнику может быть перечислена материальная помощь.

Разобраться с нюансами обложения НДФЛ различных компенсаций, а также получать своевременно актуальную информацию при изменении законодательства по этому вопросу, помогут материалы нашей рубрики «Компенсация и НДФЛ».

Выплата компенсации при увольнении директора оздоровительного центра

Семинары и вебинары Аюдар Инфо

При каких обстоятельствах директору коммерческой организации (оздоровительного центра) при его увольнении по решению собственника должна выплачиваться компенсация? Регламентируется ли ее размер? В какой момент начисляется и выплачивается компенсация? Облагается ли она НДФЛ и страховыми взносами? Можно ли расходы, возникающие в связи с выплатой компенсации, включить в состав расходов, учитываемых при определении налоговой базы по налогу на прибыль? Какие записи должны быть сделаны в бухгалтерском учете?

Когда и в каком размере должна выплачиваться компенсация

при увольнении директора по решению собственника?

П ри увольнении руководителя организации по решению собственника выплата компенсации производится в том случае, если срабатывают положения ст. 181 или 279 ТК РФ .

Статьей 181 предусмотрены гарантии руководителю организации, его заместителям и главному бухгалтеру при расторжении трудового договора в связи со сменой собственника имущества организации. При этом новый собственник обязан выплатить указанным работникам компенсацию в размере не ниже их трехкратного среднего месячного заработка, за исключением случаев, предусмотренных Трудовым кодексом. Так, в силу ст. 181.1 ТК РФ коллективным договором, соглашениями, локальными нормативными актами, трудовыми договорами либо решениями работодателя, уполномоченных органов юридического лица, собственника имущества организации или уполномоченных им (органов) не могут предусматриваться выплата работникам выходных пособий, компенсаций и (или) назначение им каких?либо иных выплат в любой форме в случаях:

Из статьи 279 ТК РФ следует, что при расторжении трудового договора с руководителем организации ему выплачивается компенсация в размере, определяемом трудовым договором, но не ниже трехкратного среднего месячного заработка, если соблюдаются такие условия:

Кроме того, при выплате компенсации в связи с увольнением директора по решению собственника коммерческой организации необходимо соблюдать ограничения размера выплаты, установленные ст. 349.3 ТК РФ, если организация является хозяйственным обществом, более 50 % акций (долей) в уставном капитале которого находится в государственной или муниципальной собственности, государственным или муниципальным унитарным предприятием. Руководителям таких компаний при их увольнении по решению собственника компенсации, предусмотренные ст. 181 и 279 ТК РФ, должны выплачиваться в размере трехкратного среднего месячного заработка. Иные выплаты в связи с увольнением руководителя по решению собственника перечисленных юридических лиц (помимо компенсации в размере трехкратного среднего месячного заработка) сделаны быть не могут, поскольку совокупная сумма выплат не может превышать трехкратный средний месячный заработок такого работника. Но нужно помнить, что при определении данной совокупной суммы не учитывается размер следующих выплат:

К сведению:

Статья 279 ТК РФ, применяемая в установленных законом случаях в системной связи со ст. 349.3 , направлена на обеспечение соблюдения баланса частных и публичных интересов при реализации собственником имущества организации (лицом или органом, уполномоченным им) права на увольнение руководителя организации по основанию, предусмотренному п. 2 ч. 1 ст. 278 ТК РФ. Поэтому данная норма не может расцениваться как нарушающая права руководителя. Такие выводы озвучены в Определении КС РФ от 26.01.2017 № 35?О .

Начисление и выплата компенсации.

Согласно ст. 84.1 ТК РФ в день расторжения трудового договора работодатель обязан выдать работнику трудовую книжку и произвести с ним расчет в соответствии со ст. 140 ТК РФ. Днем расторжения трудового договора во всех случаях является последний день работы работника, за исключением случаев, когда он фактически не работал, но за ним по Трудовому кодексу или иному федеральному закону сохранялось место работы (должность).

Статьей 140 ТК РФ предусмотрено: при прекращении трудовых отношений выплата всех сумм, причитающихся от работодателя работнику, производится в день его увольнения. Если он в день увольнения не работал, то соответствующие суммы должны быть выплачены не позднее следующего дня после предъявления уволенным требования о расчете.

Таким образом, компенсация в связи с расторжением трудового договора начисляется и выплачивается в полном объеме руководителю организации в день его увольнения (день прекращения трудовых отношений). В случае выплаты компенсации (ее части) позднее установленного срока работодатель (даже если в просрочке нет его вины) должен также выплатить проценты в размере не ниже 1/150 действующей в это время ключевой ставки ЦБ РФ от не выплаченных в срок сумм. Проценты начисляются за каждый день задержки начиная со следующего дня после установленного срока выплаты по день фактического расчета включительно. Размер выплачиваемой денежной компенсации может быть повышен коллективным или трудовым договором, локальным нормативным актом (ст. 236 ТК РФ).

Согласно п. 3 ст. 217 НК РФ не подлежат обложению (освобождаются от обложения) НДФЛ все виды установленных действующим законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством РФ), связанных с увольнением работников, за исключением:

Обратите внимание:

При применении указанной нормы необходимо суммировать все выплаты, производимые работнику при увольнении, за исключением компенсации за неиспользованный отпуск (Письмо Минфина РФ от 30.09.2016 № 03?04?05/57062).

Таким образом, если выплачиваемые в связи с увольнением руководителя организации компенсационные выплаты не превышают в целом трехкратного размера среднего месячного заработка (в установленных случаях – шестикратного размера), то действует освобождение от налогообложения, предусмотренное п. 3 ст. 217 НК РФ.

Суммы соответствующих выплат при увольнении, превышающие трехкратный размер (шестикратный размер) среднего месячного заработка, подлежат обложению НДФЛ в общеустановленном порядке (письма Минфина РФ от 12.10.2020 № 03?04?06/73550, от 14.09.2020 № 03?04?05/66019, от 25.07.2020 № 03?04?05/51951). Налогообложению подлежит сумма в части превышения.

Страховые взносы.

В силу пп. 2 п. 1 ст. 422 НК РФ не подлежат обложению страховыми взносами все виды установленных законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством РФ), связанных с увольнением работников, за исключением:

Аналогичное освобождение действует в отношении обложения указанных выплат взносами по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний (см. пп. 2 п. 1 ст. 20.2 Федерального закона от 24.07.1998 № 125?ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»).

Следовательно, выплачиваемая руководителю организации при увольнении компенсация освобождается от обложения страховыми взносами в сумме, не превышающей в целом трехкратный размер среднего месячного заработка. Если компенсация превышает этот размер, то с суммы превышения нужно начислить страховые взносы.

Подтверждение от Минфина можно найти в Письме от 08.10.2020 № 03?15?06/72219. Компенсационные выплаты, связанные с увольнением руководителя, заместителя руководителя и главного бухгалтера организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях, в случаях, указанных в ст. 181 и 279 ТК РФ, освобождаются от обложения страховыми взносами в сумме, не превышающей в целом трехкратный размер среднего месячного заработка указанных лиц. Суммы данных выплат, превышающие трехкратный размер среднего месячного заработка, подлежат обложению страховыми взносами в общеустановленном порядке.

Налоговый учет.

В целях налогообложения прибыли любые начисления работникам в денежной или натуральной форме, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства РФ, трудовыми и коллективными договорами, включаются в расходы на оплату труда. Статьей 255 НК РФ установлено, что к этим расходам относятся также начисления увольняемым работникам. Поэтому производимая при увольнении руководителя организации выплата, предусмотренная нормами трудового законодательства, трудовым или коллективным договором, может быть учтена при определении налоговой базы по налогу на прибыль. Но, как добавляют финансисты, для этого должны соблюдаться критерии, установленные ст. 252 НК РФ (см. письма от 25.04.2017 № 03?04?06/24848, № 03?04?06/24850, № 03?04?06/24853, от 24.07.2017 № 03?03?06/1/46887, от 09.03.2017 № 03?04?06/13116). В частности, выплата должна являться экономически оправданной (на основании п. 1 ст. 252 НК РФ расходами признаются обоснованные затраты – экономически оправданные затраты, оценка которых выражена в денежной форме). А как пояснил высший арбитр, при значительном размере денежной суммы, выплаченной работнику в связи с расторжением трудового договора, и ее явном несоответствии обстоятельствам, характеризующим трудовую деятельность работника, на налогоплательщике лежит бремя раскрытия доказательств, обосновывающих природу произведенной выплаты и ее экономическую оправданность (см. Обзор судебной практики ВС РФ № 4 (2016), утвержденный Президиумом ВС РФ 20.12.2016 (позиция 14)).

В этом могут помочь разъяснения Пленума ВС РФ по поводу особенностей установления размера компенсации (п. 12 Постановления от 02.06.2015 № 21). Высший арбитр указал, что размер компенсации, предусмотренной ст. 279 ТК РФ при расторжении трудового договора по п. 2 ч. 1 ст. 278 ТК РФ, определяется трудовым договором, то есть соглашением сторон, а при возникновении спора – судом. В случае отсутствия в трудовом договоре условия о выплате указанной компенсации, а также при возникновении спора в части ее размера размер компенсации определяется исходя из ее целевого назначения – предоставление защиты от негативных последствий, которые могут наступить для уволенного руководителя организации в результате потери работы. При этом важно помнить, что размер компенсации не может быть меньше трехкратного среднего месячного заработка руководителя.

В свою очередь, суду при принятии решения о размере компенсации следует учитывать фактические обстоятельства дела, например:

Суммы страховых взносов (при их начислении в случае превышения суммы компенсации трехкратного размера среднего месячного заработка) учитываются в целях налогообложения прибыли на основании пп. 1, 45 п. 1 ст. 264 НК РФ в составе прочих расходов, связанных с производством и реализацией.

Бухгалтерский учет.

Компенсация, выплачиваемая руководителю организации в связи с его увольнением, а также начисленные на нее страховые взносы (в случае превышении трехкратного размера среднего месячного заработка) в бухгалтерском учете относятся к расходам по обычным видам деятельности (п. 5 ПБУ 10/99 «Расходы организации»). Данные расходы признаются на дату их начисления (п. 16 ПБУ 10/99) путем отражения на счете 26 «Общехозяйственные расходы» (Инструкция по применению Плана счетов).

Пример

Оздоровительный центр в связи с увольнением по решению собственника руководителя организации выплатил ему компенсацию в размере, установленном трудовым договором, – 450 000 руб. Данная сумма превышает трехкратный размер среднего месячного заработка на 30 000 руб. Организация начисляет страховые взносы по общеустановленным тарифам. Превышения предельных величин баз для исчисления взносов на обязательное пенсионное страхование и на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством нет. Тариф взносов по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний составляет 0,2 %.

Оздоровительный центр при выплате руководителю компенсации в связи с его увольнением должен удержать из его доходов НДФЛ в размере 3 900 руб. (30 000 руб. х 13 %). С суммы превышения компенсации трехкратного размера среднего месячного заработка также нужно начислить страховые взносы в размере 9 060 руб. (30 000 руб. х 30,2 %).

В бухгалтерском учете оздоровительного центра в описанной ситуации должны быть сделаны следующие записи:

Начисленная в связи с увольнением руководителя компенсация включена в состав общехозяйственных расходов

Сумма компенсации (за вычетом начисленного НДФЛ с суммы превышения) выплачена руководителю

(450 000 ? 3 900) руб.

Отражена начисленная и удержанная из выплаченных доходов в виде компенсации при увольнении руководителя сумма НДФЛ

Сумма НДФЛ перечислена в бюджет

Начислены страховые взносы с суммы превышения компенсацией трехкратного размера среднего месячного заработка

При увольнении директора коммерческой организации по решению собственника, в том числе нового, увольняемому должна быть выплачена компенсация, размер которой может быть определен трудовым договором, но не ниже трехкратного размера среднего месячного заработка (если не срабатывают исключения и ограничения). Компенсация начисляется в день увольнения руководителя организации (день расторжения трудового договора). В этот же день (независимо от того, когда собственник принял решение об увольнении) она должна быть выплачена в полном объеме. В случае выплаты компенсации позднее придется выплатить бывшему работнику проценты за эту задержку.

Если сумма компенсационных выплат при увольнении руководителя в целом не превышает трехкратный размер его среднего месячного заработка (в районах Крайнего Севера и приравненных к ним местностях – шестикратного размера), такая выплата освобождается от обложения НДФЛ. Если выплаты больше, сумма в части превышения подлежит обложению НДФЛ.

Компенсация, выплачиваемая руководителю в связи с его увольнением по решению собственника организации, освобождается от обложения страховыми взносами, включая взносы по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, в размере, не превышающем трехкратного размера его среднего месячного заработка.

Сумма компенсации может быть учтена при определении налоговой базы по налогу на прибыль при условии ее экономической обоснованности. При необходимости начисления страховых взносов они также учитываются в целях налогообложения прибыли.ф

В бухгалтерском учете коммерческой организации сумма компенсации, начисленная в связи с увольнением директора, относится к расходам по обычным видам деятельности и отражается на счете 26 «Общехозяйственные расходы».

Компенсация отпуска при увольнении и НДФЛ

Если у вас увольняется работник, то в день увольнения вы должны выплатить ему компенсацию за неиспользованный отпуск (ст. 127, 140 ТК РФ). Сделать это нужно независимо от того, по какой причине прекращается трудовой договор (Письмо Роструда от 02.07.2009 № 1917-6-1 ). Также на основании заявления работника вы можете предоставить ему отпуск с последующим увольнением (ст. 127 ТК РФ). В этом случае работнику выплачиваются отпускные, а не компенсация.

Компенсация отпуска при увольнении подлежит обложению НДФЛ (п. 3 ст. 217 НК РФ). Налог должен быть исчислен и удержан непосредственно из компенсации в день ее выплаты (пп. 1 п. 1 ст. 223, п. 4 ст. 226 НК РФ).

Срок перечисления НДФЛ в бюджет

Перечислить НДФЛ в бюджет нужно:

Когда компенсация отпуска при увольнении не облагается НДФЛ

Есть исключение из указанного выше правила, когда компенсация не облагается НДФЛ. Это ситуация, когда компенсация выплачивается родственникам умершего работника в порядке наследования (п. 18 ст. 217 НК РФ, Письмо Минфина от 10.06.2015 № 03-04-05/33652 ).

Взносы на компенсацию при увольнении

Компенсация за неиспользованный отпуск облагается страховыми взносами (пп. «д» п. 2 ч. 1 ст. 9 Закона от 24.07.2009 № 212-ФЗ ). Поэтому с суммы компенсации должны быть начислены взносы в ПФР, ФСС и ФФОМС по общим правилам — так же, как и с других облагаемых выплат в пользу работника (ч. 1 ст. 7 Закона от 24.07.2009 № 212-ФЗ ). Крайний срок, когда взносы нужно перечислить в бюджеты внебюджетных фондов, – это 15-е число месяца, следующего за месяцем, в котором взносы были начислены (ч. 5 ст. 15 Закона от 24.07.2009 № 212-ФЗ ).

Другие суммы, выплачиваемые при увольнении

Иные компенсационные выплаты, начисленные в связи с увольнением работника, не облагаются НДФЛ и страховыми взносами в пределах трехкратного размера среднемесячного заработка работника (или шестикратного размера, если работник увольняется из организации, расположенной в районах Крайнего Севера и приравненных к ним местностях) (п. 3 ст. 217 НК РФ, пп. «д» ч. 1 ст. 9 Закона от 24.07.2009 № 212-ФЗ ). Речь идет об общей сумме выплат, состоящей из выходного пособия, среднего месячного заработка на период трудоустройства, а также компенсациях, выплачиваемых руководителю, заместителю руководителя, главному бухгалтеру. При этом компенсация за неиспользованный отпуск в расчете не участвует (Письмо Минфина от 03.08.2015 № 03-04-06/44623 ). А вот сумма превышения над трехмесячным (шестимесячным) заработком облагается и НДФЛ, и взносами.

НДФЛ с компенсации за неиспользованный отпуск при увольнении

В случае увольнения сотрудника организация должна выплатить ему компенсацию за неотгулянную часть отпуска (стат. 127 ТК). Выдать средства нужно в последний день занятости физлица.

Облагается ли компенсация за неиспользованный отпуск НДФЛ, и по какому сроку требуется перечислить налог – об этом подробнее далее.

Расчет НДФЛ с компенсации отпуска при увольнении

На основании законодательных норм при расторжении трудового договора работнику полагается компенсационная выплата за все неиспользованные отпускные дни. Расчет с сотрудником выполняется в последний день выхода на работу (ч. 1 стат. 140 ТК).

НДФЛ с компенсации за неиспользованный отпуск при увольнении работника начисляется по общим правилам – компенсационные выплаты облагаются по ставке, равной 13 % (для резидентов) или 30 % (для нерезидентов). Эта норма закреплена в п. 3 стат. 217 НК. Рассчитать и удержать подоходный налог требуется в день выдачи средств (подп. 1 п. 1 стат. 223, п. 4 стат. 226 НК). При безналичных расчетах днем выдачи считается дата перечисления денег на счет физлица. Когда осуществляются наличные операции, это дата выплаты из кассы организации.

Пример расчета НДФЛ с компенсации за отпуск

Предположим, что сотруднику при увольнении полагается компенсация размером 24800,00 руб. Вычеты по подоходному налогу не используются. Работодатель начислит НДФЛ так:

Когда НДФЛ с компенсации не удерживается

Законодательством предусмотрены ситуации, когда не требуется удерживать НДФЛ с компенсации за неиспользованный отпуск при увольнении. Согласно п. 18 стат. 217 НК это выдача средств в порядке наследования родственникам умершего сотрудника. Разъяснения Минфина по данному вопросу приведены в Письме № 03-04-05/33652 от 10.06.15 г.

Обратите внимание! Если деньги выдаются самому работнику, работодателю придется начислить, удержать и уплатить налог. При этом причина расторжения трудовых взаимоотношений значения не имеет.

Срок уплаты НДФЛ в 2020 году с компенсации за неиспользованный отпуск

По нормам стат. 223 НК днем фактического извлечения сотрудником дохода считается дата выплаты средств. Удержать налог требуется в день расчетов. А уплатить НДФЛ с компенсации за неиспользованный отпуск при увольнении в 2020 году нужно не позднее дня за датой выплаты (п. 6 стат. 226 НК). Значит, на то, чтобы перечислить фискальный платеж у работодателя есть 2 дня – расчетный и следующий. Рассмотрим особенности уплаты НДФЛ на примерах.

Обратите внимание!

Не стоит путать компенсацию за не использованный отпуск и отпускные выплаты, поскольку в последнем случае перечисление НДФЛ возможно до конца месяца.

Рассмотрим несколько примеров:

Пример 1. Выплата компенсации в день увольнения (понедельник)

Сотрудник увольняется из организации 18.03.2020 г. Расчет выполняется в этот же день. Работодатель обязан удержать НДФЛ 18.03.2020 г., а уплатить 18.03.2020 г. или 19.03.2020 г.

Пример 2. Выплата компенсации в день увольнения (накануне праздника)

Бухгалтер учреждения увольняется 07.03.2020 г. Работодатель выдает ему в этот же день все полагающиеся суммы, включая компенсационные выплаты за неотгулянные дни отпуска. Удержать налог нужно также 07.03.2020 г. А перечислить средства на счет ИФНС организация вправе 07.03.2020 г. или 11.03.2020 г. Поскольку 8-ое марта является выходным днем, а последующие 3 дня объявляются выходными, дата уплаты сдвигается на первый рабочий день.

Пример 3. Выплата компенсации через 2 дня после увольнения

Предположим, что работник учреждения увольняется 25.03.2020 г. Но расчет ему выдан только через 3 дня, то есть 29.03.2020 г. В этой ситуации оплатить подоходный налог требуется 29-го марта или 1-го апреля. Перечислять НДФЛ заранее не требуется, ведь его могут не засчитать или зачислить некорректно.

Смотрите материалы на тему:

Отражение удержания в 6-НДФЛ и 2-НДФЛ

Код дохода НДФЛ в 2020 году по компенсации за неиспользованный отпуск – 4800. Это значение указывается при составлении организациями форм 2-НДФЛ и 6-НДФЛ.

Некоторые работодатели проставляют по компенсации за неиспользованный отпуск коды НДФЛ как для зарплаты (2000) или отпускных (2012). Грубой ошибкой такой недочет не считается. Но по разъяснениям налоговиков в Письме ФНС № БС-4-11/17537 от 19.09.16 г. облагаемая отпускная компенсация относится к прочим видам доходов сотрудника. А значит, используется кодировка 4800. Полный перечень кодов в зависимости от доходов приведен в Приказе ФНС РФ № ММВ-7-11/[email protected] от 10.09.15 г.

Обратите внимание! В 2020 году при заполнении ф. 2-НДФЛ нужно использовать обновленный документ. Бланк утвержден в Приложении 1 к Приказу ФНС № ММВ-7-11/[email protected] от 02.10.18 г. Один вид справки используется для подачи сведений в налоговые органы, второй – для выдачи данных персоналу.