УСН: ставки

Плательщики УСН исчисляют налог по упрощенке исходя из своих доходов или доходов, уменьшенных на расходы, в зависимости от того, какой объект налогообложения был выбран. Какие ставки УСН применяются в 2020 году, и как рассчитывается минимальный налог при УСН «доходы минус расходы», расскажем в нашем материале.

Ставки УСН в 2020 году

При УСН процентные ставки налога зависят от объекта налогообложения (ст. 346.20 НК РФ):

| Объект налогообложения | Ставка, % |

|---|---|

| Доходы | 6 |

| Доходы минус расходы | 15 |

Ставки УСН по регионам в 2020 году

Указанные выше ставки являются максимальными. Законами субъектов РФ ставки УСН «доходы» и «доходы минус расходы» могут быть понижены:

| Объект налогообложения | Минимальные ставки, установленные субъектом РФ |

|---|---|

| Доходы | 1 |

| Доходы минус расходы | 5 |

Так, к примеру, Законом г. Москвы от 07.10.2009 № 41 понижена ставка УСН при объекте «доходы минус расходы» до 10% для некоторых видов деятельности при условии, что выручка по этому «льготному» виду деятельности составляет 75% и более за отчетный (налоговый) период. К таким видам деятельности относятся, в частности, обрабатывающие производства, предоставление социальных услуг, деятельность в области спорта, растениеводство и животноводство.

Для ИП законами субъектов РФ может быть предусмотрена ставка 0%, если такие предприниматели зарегистрированы после вступления в силу этих законов и ведут свою деятельность в производственной, социальной или научной сферах, а также в сфере бытовых услуг населению. Конкретные виды деятельности устанавливаются законами субъектов РФ. Применять такую ставку ИП могут с момента своей регистрации до 31 декабря следующего года.

При этом необходимо, чтобы по итогам налогового периода доля доходов ИП от вида деятельности, по которому применяется ставка 0%, в общем объеме доходов от реализации составляла 70% и более. Законами субъектов РФ могут быть установлены и иные ограничения на применение ставки 0% по УСН (абз. 5 п. 4 ст. 346.20 НК РФ).

Ставки УСН по регионам РФ в 2020 году можно посмотреть в соответствующих законах субъектов РФ.

Ставка УСН в Крыму в 2020

В Республике Крым на 2017 — 2021 гг. установлены следующие ставки УСН (ст.2-1 Закона Республики Крым от 29.12.2014 N 59-ЗРК/2014):

— 4% — при объекте «доходы»;

— 10% — при объекте «доходы минус расходы»

Минимальный налог при УСН «доходы минус расходы» в 2020 году

Если упрощенец выбрал объект «доходы минус расходы», то по итогам года вместо обычного налога ему придется платить минимальный налог при выполнении следующего условия:

Ставка налога УСН

Ставка налога на УСН зависит от нескольких факторов:

какой объект налогообложения выбрал ИП или организация: «Доходы» или «Доходы минус расходы»;

приняты ли в регионе пониженные ставки для всех упрощенцев или для отдельных видов деятельности;

действуют ли налоговые каникулы для ИП в том субъекте, где зарегистрирован ИП.

Помимо этого, есть такое понятие как минимальный налог на УСН, а еще упрощенцы с наемными работниками иногда могут применять пониженные проценты страховых взносов.

Обо всем этом в деталях мы расскажем в нашем материале.

Общую информацию об УСН вы найдете здесь.

Стандартные ставки налога для ООО и ИП на УСН в 2020 году

Организация или ИП могут выбрать один из двух объектов налогообложения:

- «Доходы». В этом случае нужно будет платить 6% со всей поступившей выручки. Количество расходов на расчет налога не влияет, и учитывать их не нужно. КУДиР и декларация заполняются только в части доходов. Имейте в виду, что этот вариант не могут применять участники договоров простого товарищества и доверительного управления имуществом.

- «Доходы минус расходы». Этот вариант предполагает платеж в размере 15% от разницы между поступившей выручкой и произведенными затратами.

Подробнее об УСН «Доходы» читайте в этой статье.

Подробнее о расчете налога читайте здесь.

Минимальная ставка налога при УСН «Доходы минус расходы»

Минимальный налог рассчитывают все ООО и ИП, которые применяют УСН с объектом «Доходы минус расходы».

Как это делается?

По окончании года всю поступившую выручку нужно умножить на 1%. Это и есть минимальный налог УСН. Затем нужно рассчитать налог обычным способом – разницу между выручкой и расходами умножить на 15%.

Какая из этих двух сумм окажется больше, ту и нужно будет перечислить в бюджет по итогам года.

Разницу между обычным и минимальным налогом в следующем году можно включить расходы.

Пример:

ИП Ворошилов применяет УСН и платит налог с разницы между доходами и расходами. ИП перечислял авансы:

- по итогам первого квартала – 50 тыс руб.;

- по итогам 6 месяцев – 35 тыс руб.;

- по итогам 9 месяцев – 20 тыс руб.

-

Итого 105 тысяч авансов. По итогам всего года доходы ИП составили 35 млн руб., а расходы 33 млн. руб.

Бухгалтер ИП рассчитает налог двумя способами:

- 35 млн. х 1% = 350 тыс. руб. – минимальный налог.

-

(35 млн. — 33 млн.) х 15% = 300 тыс. руб. – обычный налог.

Минимальный налог оказался больше рассчитанного обычным способом, значит ИП Ворошилову платить нужно минимальный налог.

Вычитаем из него уже перечисленные авансы: 350 — 105 = 245 тыс. руб.

Эту сумму ИП перечислит в бюджет по итогам года.

Разницу между минимальным и обычным налогом в 50 тысяч рублей в следующем году ИП отнесет на расходы и тем самым уменьшит налогооблагаемый доход. Но только по итогам года. Авансы по налогу УСН нужно будет платить как обычно.

Может случиться так, что у налогоплательщика возникает обязанность заплатить минимальный налог, но его сумма меньше чем авансы, которые он уже успел перечислить в течение года. Тогда образуется переплата, которую можно зачесть в счет будущих платежей.

Пониженные ставки налога на УСН

Их могут устанавливать для отдельных видов деятельности субъекты Российской Федерации своими законами. Информацию об этом нужно искать на центральном и региональных сайтах ФНС, или уточнять в местной ИФНС.

Например, открываем Закон Астраханской области от 10.11.2009 № 73/2009-ОЗ (ред. от 24.11.2016) и видим, что при УСН «Доходы минус расходы», действует налог всего 5% для тех, кто занимается производством пищевых продуктов, издательской деятельностью, металлургией, обработкой древесины и т.д.

А в Республике Татарстан для всех, кто применяет УСН с объектом «Доходы минус расходы» действует ставка налога 10% вместо стандартных 15% (Закон Республики Татарстан от 17.06.2009 № 19-ЗРТ).

Местные власти могут установить налог от 1 до 6% для объекта «Доходы» и от 5 до 15% для объекта «Доходы минус расходы».

Как узнать, какой процент налога установлен у вас?

Откройте раздел «Упрощенная система налогообложения» на сайте ФНС России. В левом верхнем углу выберите свой регион, например, «75 Ярославская область» и в содержании страницы выберите пункт «Особенности регионального законодательства». Система выдаст информацию о ставках налога и список документов, которым регулируется УСН в вашем регионе.

Ставка налога 0% или каникулы для ИП на УСН

Если повезет, ИП могут вообще не платить налог первые два налоговых периода. Но для этого им нужно заниматься производством, социальной или научной деятельностью, или оказывать бытовые услуги населению. При этом доля доходов от такой деятельности должна быть не меньше 70%.

И это еще не все. Даже при соблюдении этих условий воспользоваться льготой ИП на УСН сможет только в том случае, если местные власти дали на это добро и прописали в законе субъекта РФ. Закон № 477-ФЗ от 29.12.2014 «О внесении изменений в часть вторую Налогового кодекса РФ» прописывает возможность введения налоговых каникул для впервые зарегистрированных ИП на УСН, но только на местном уровне решается, быть им или не быть. Поэтому налоговые каникулы действуют для ИП не во всех регионах.

Своим законом местные власти могут дополнительно ввести ограничения на среднее число работников в течение года и предельную сумму годового дохода в целях предоставления каникул.

Тарифы страховых взносов для работодателей на УСН: кто имеет право на льготу

В общем случае работодатели на УСН платят за своих сотрудников страховые взносы по общепринятым тарифам:

- пенсионное страхование – 22%;

- медицинское страхование – 5,1%;

- страхование на случай временной нетрудоспособности и материнства – 2,9%;

- от несчастных случаев на производстве (или взносы на травматизм) – от 0,2% до 8,5%, в зависимости от класса опасности работ по основному виду деятельности.

Но для некоторых упрощенцев статьей 427 НК РФ установлены сниженные тарифы.

К сожалению, для большинства упрощенцев льготы действовали только до конца 2020 года. На 2020 год ее не продлили.

ФЗ от 3 августа 2020 года № 303 «О внесении изменений в отдельные законодательные акты Российской Федерации о налогах и сборах» продлевает льготы только для социально ориентированных некоммерческих и благотворительных организаций на УСН. Об этом же говорится в Письме Минфина России от 01.08.2020 № 03-15-06/54260.

В сервисе «Моё дело» вы легко можете рассчитывать налоги и взносы, а также заполнять декларации и другие отчеты.

Сформировать и отправить декларацию по УСН можно в считанные минуты, загрузив банковскую выписку. Параллельно система сформирует книгу учета доходов и расходов, рассчитает налог с учетом вычетов, сформирует платежный документ и предложит оплатить налог удобным способом.

Пользователям сервиса доступны такие удобные функции, как:

- кадровый учет;

- складской учет;

- формирование договоров, счетов и первичных документов;

- проверка контрагентов;

- отслеживание статуса отправленной отчетности;

- сверка с ИФНС;

- отправка неформализованных запросов в ИФНС и ПФР;

- консультации экспертов.

- с прибыли контролируемых иностранных компаний;

- дивидендов;

- операций с некоторыми видами долгов.

- 20% от прибыли контролируемых иностранных компаний;

- 13% от суммы дивидендов, полученных от иностранных и российских предприятий российскими налогоплательщиками, а также по акциям по депозитарным распискам;

- 15% от суммы дивидендов, полученных иностранцами по ценным бумагам российских компаний, а также доходов, которые были получены от участия (выраженного в другой форме) в капитале такой компании;

- 15% от полученных налогоплательщиками доходов в форме процентов:

- по гособлигациям и другим ценным бумагам стран, которые участвовали в создании Союзного государства;

- государственным и муниципальным ценным бумагам (кроме тех, которые размещены за пределами России, и случаев, когда ценные бумаги РФ получены первичными владельцами при обмене на краткосрочные бескупонные гособлигации);

- эмитированным с начала 2007 года по облигациям с покрытием по ипотеке;

- номинированным в рублях облигациям российских компаний, которые эмитированы в период с 01.01.2017 по 31.12.2021.

- 9% от доходов в форме процентов:

- по муниципальным ценным бумагам, которые были выпущены на как минимум трехлетний срок до начала 2007 года;

- эмитированным до начала 2007 года имеющим ипотечное покрытие облигациям.

- по муниципальным и гособлигациям, которые были эмитированы до 20.01.1997;

- гособлигациям займа в 1999 году в иностранной валюте, которые были эмитированы при проведении новации гособлигаций внутреннего займа третьей серии в целях урегулирования внутренней задолженности бывшего СССР и задолженности РФ (внешней и внутренней) в иностранной валюте.

Когда налоговая ставка по прибыли равна 0%

Ставка 0%, то есть фактическое освобождение от уплаты налога на прибыль, применяется:

1. С дивидендов, получаемых российскими компаниями в том случае, если на день утверждения постановления о выплате дивидендов получатель дохода непрерывно владеет на протяжении как минимум года не менее чем половиной доли в уставном капитале предприятия, производящего выплаты дивидендов.

Для получения права на применение такой ставки налогоплательщик должен предоставить в свою ИФНС подтверждающие документы. К таковым относятся документы, в которых есть сведения о дате приобретения права владения данным пакетом акций (долей в уставном капитале общества). Это, например, договоры приобретения (мены), принятое решение о том, что эмиссионные бумаги будут размещены, передаточные акты, протоколы о выпуске ценных бумаг, судебные решения, учредительные договоры, соглашения о реорганизации в виде присоединения (слияния) и пр.

Больше информации о применении ставки 0% к дивидендам при расчете налога на прибыль вы узнаете из статьи «Условия применения нулевой ставки по налогу на прибыль при получении дивидендов».

2. С процентных доходов:

Итоги

Налогоплательщики на УСН освобождены от уплаты налога на прибыль и некоторых других налогов. Вместо этого они уплачивают фиксированный налог от базы, определяемой как «доходы» или «доходы минус расходы». Следует помнить, что «упрощенцы», избравшие последнюю из указанных налогооблагаемых баз, даже при превышении расходов над доходами уплачивают минимальный налог в размере 1% от полученных за год доходов.

Однако при освобождении от уплаты налога на прибыль для УСН-щиков есть некоторые исключения. Так, налог на прибыль в размере 9–20% все же уплачивается при получении прибыли от контролируемых ими иностранных компаний, от дивидендов и процентов, полученных от некоторых ценных бумаг.

УСН доходы минус расходы в 2020 году: таблица с расшифровкой

В 2020 году произошли серьезные изменения в доходах минус расходы на УСН. Мы подготовили обзорную статью по всем изменениям, а также таблицы видов деятельности на упрощенке и налоговые ставки по регионам.

Что собой представляет упрощёнка доходы минус расходы

УСН доходы минус расходы — это система налогообложения для малого бизнеса, на котором компания или ИП платит налоги с доходов за вычетом расходов. В 2020 году ставка налога составляет 15%, но 78 регионов РФ снизили данную ставку в диапазоне от 5 до 15%. Доходы минус расходы противоположна другой системе — доходы на УСН, где налог платится только с доходов без вычетов расходов. При этом ставка намного меньше — 1-6%. В данной статье мы поговорим подробно о том, как применять систему доходы за вычетом расходов.

Доходы минус расходы — это налоговый режим для малого бизнеса. Перейти на него могут компании и ИП с годовым оборотом до 150 млн рублей и численностью до 100 человек. Выгода режима в том, что плательщик не платит НДС, налог на прибыль, налог на имущество. При этом у него минимум отчетности. Режим называется доходы минус расходы, так как налог уплачивается с налоговой базы, в которой из доходов вычитаются расходы. При этом ставка налога повышенная — 15% вместе 6% на доходах.

В главе 26.2 НК РФ приведены условия, при нарушении которых налогоплательщики теряют право на применение упрощенной системы доходы минус расходы.

1. Лимит по доходам не более 150 млн. руб. (п. 4 ст. 346.13 НК РФ).

При расчете этой суммы учитывают:

- доходы от реализации (ст. 249 и абз. 2 п. 1 ст. 346.15 НК РФ);

- внереализационные доходы (ст. 250 и абз. 3 п. 1 ст. 346.15 НК РФ);

- авансы, полученные налогоплательщиками, которые до перехода на «упрощенку» рассчитывали налог на прибыль методом начисления (подп. 1 п. 1 ст. 346.25 НК РФ).

- полученные от деятельности, переведенной на ЕНВД. Это связано с тем, что лимит доходов, при превышении которого налогоплательщик теряет право на применение спецрежима, установлен только в отношении доходов, полученных от деятельности на «упрощенке» (письмо Минфина России от 28.05.2013 № 03-11-06/2/19323);

- фактически полученные в момент применения «упрощенки», но учтенные при расчете налога на прибыль до перехода на «упрощенку» (для налогоплательщиков, перешедших на «упрощенку» с общей системы налогообложения) (подп. 3 п. 1 ст. 346.25 НК РФ);

- предусмотренные статьей 251 НК РФ (подп. 1 п. 1.1 ст. 346.15 НК РФ);

- от дивидендов и процентов по государственным (муниципальным) ценным бумагам, с которых налог на прибыль удерживается (уплачивается) по ставкам 0, 9 или 15% (подп. 2 п. 1.1 ст. 346.15 НК РФ и письмо Минфина от 05.10.2011 № 03-11-06/2/137) .

- на покупку, сооружение и изготовление основных средств, включая расходы на их достройку, реконструкцию, дооборудование, техническое перевооружение

- на покупку НМА, включая расходы на их создание самим налогоплательщиком

- на покупку исключительных прав на изобретения, промышленные образцы, полезные модели, программы для ЭВМ, топологии интегральных микросхем, базы данных, ноу-хау, а также затраты на покупку прав на использование результатов интеллектуальной деятельности на основании лицензионного договора

- на патентование и/или оплату правовых услуг по получению правовой охраны результатов интеллектуальной деятельности, включая средства индивидуализации

- на научное исследование и/или опытно-конструкторскую разработку (в случае, если они признаются таковыми согласно ст. 262 НК РФ)

- на ремонт основных средств (даже если они арендованы)

- на аренду (лизинг) имущества

- материальные расходы

- на пособия по временной нетрудоспособности и оплату труда

- на все виды обязательного страхования сотрудников, ответственности, имущества, включая расходы на страховые взносы на ОПС, на случай временной нетрудоспособности и в связи с материнством, ОМС, ОСС

- по НДС по оплаченному товару, работам и услугам, приобретенным налогоплательщиком, подлежащих включению в состав расходов в соответствии с положениями НК РФ

- проценты, уплачиваемые за предоставление в пользование денежных средств (займов, кредитов), а также расходы, связанные с оплатой услуг, оказываемых кредитными организациями, в том числе связанные с продажей инвалюты при взыскании налога, сбора, пеней и штрафа за счет имущества налогоплательщика в порядке, предусмотренном НК РФ

- на обеспечение пожарной безопасности налогоплательщика согласно законодательству РФ (в том числе расходы на услуги по охране имущества, обслуживанию охранно-пожарной сигнализации, расходы на покупку услуг пожарной охраны и иных услуг охранной деятельности)

- на таможенные платежи, уплаченные налогоплательщиком при ввозе товаров на территорию России и иные территории, находящиеся под ее юрисдикцией, и не подлежащие возврату налогоплательщику

- на содержание служебного транспорта, в том числе расходы на компенсацию за использование личных легковых автомобилей и мотоциклов для служебных поездок (в пределах норм, установленных Правительством РФ)

- на командировки:

- проезд сотрудника к месту командировки и обратно (к месту постоянной работы)

- наем жилого помещения (в том числе дополнительные услуги, оказываемые в гостиницах за исключением затрат на обслуживание в номере, пользование рекреационно-оздоровительными объектами, обслуживание в ресторанах и барах)

- суточные и полевое довольствие

- консульские, аэродромные сборы, сборы за право въезда, прохода, транзита автомобильного и иного транспорта, за пользование морскими каналами, другими подобными сооружениями и иные аналогичные платежи, сборы

- оформление за выдачу виз, ваучеров, паспортов, приглашений и иных аналогичных документов

- плата государственному и/или частному нотариусу за нотариальное оформление документов (в пределах тарифов)

- на бухгалтерские, юридические и аудиторские услуги

- на публикацию бухгалтерской (финансовой) отчетности, а также на публикацию и иные раскрытие другой информации, если законодательством РФ на налогоплательщика возложена обязанность публиковать/раскрывать такие данные

- на канцелярские товары

- на почтовые, телефонные, телеграфные и другие подобные услуги, расходы на оплату услуг связи

- связанные с приобретением права на использование программ для ЭВМ и баз данных по договорам с правообладателем по лицензионным соглашениям (в том числе расходы на обновление программ для ЭВМ и баз данных)

- на рекламу производимых (приобретенных) и/или реализуемых товаров (работ, услуг), товарного знака и знака обслуживания

- на подготовку и освоение новых производств, цехов и агрегатов

- на налоги и сборы, уплаченные согласно требованиям законодательства (есть исключения)

- на товары, приобретенных с целью дальнейшей реализации, включая расходы, связанные с их покупкой и продажей, в том числе хранение, обслуживание и транспортировка

- на выплату агентских, комиссионных вознаграждений и по договорам поручения

- на оказание услуг по гарантийному ремонту и обслуживанию

- на подтверждение соответствия продукции и иных объектов, процессов производства, хранения, эксплуатации, перевозки, реализации и утилизации, выполнения работ или оказания услуг требованиям тех. Регламентов, положениям стандартов или условиям договоров

- на проведение обязательной оценки в целях контроля за правильностью уплаты налогов в случае возникновения спора об исчислении налоговой базы (только в случаях, установленных законодательством РФ)

- плата за предоставление информации о зарегистрированных правах

- на оплату услуг специализированных организаций по изготовлению документов кадастрового и тех. учета (инвентаризации) объектов недвижимости (включая правоустанавливающие документы на земельные участки и документы о межевании земельных участков)

- на услуги специализированных организаций по проведению экспертизы, обследований, выдаче заключений и предоставлению иных документов, наличие которых обязательно для получения лицензии / разрешения на осуществление конкретного вида деятельности

- судебные расходы и арбитражные сборы

- периодические (текущие) платежи ща пользование правами на результаты интеллектуальной деятельности на средства индивидуализации (правами, возникающих из патентов на изобретения, промышленные образцы, полезные модели)

- вступительные, членские и целевые взносы, уплачиваемые согласно Федеральному закону от 01.12.2007 № 315-ФЗ

- на проведение независимой оценки квалификации на соответствие требованиям к квалификации, подготовку и переподготовку кадров, состоящих в штате налогоплательщика

- на обслуживание ККТ

- по вывозу ТБО

- на плату в счет возмещения вреда, причиняемого автомобильным дорогам общего пользования федерального значения транспортными средствами, имеющими разрешенную максимальную массу свыше 12 тонн, зарегистрированными в реестре системы взимания платы

- обязательные отчисления (взносы) застройщиков в компенсационный фонд, формируемый согласно Федеральному закону от 29.07.2017 г. № 218-ФЗ

Порядок исчисления и уплаты налога для УСН доходы минус расходы

Рассчитать налог вы можете бесплатно в нашем сервисе на сайте журнала «Упрощенка».

Рассчитывая налог на объекте доходы минус расходы, вначале определите налоговую базу: из полученных доходов вычтите учтенные расходы. Оба показателя рассчитывайте нарастающим итогом с начала года до конца отчетного (налогового) периода, за который исчисляется платеж.

Сумму доходов нужно взять из раздела I Книги учета. Это будет итоговое значение за отчетный (налоговый) период графы 4. Напомним, «упрощенцы» учитывают в налоговой базе доходы от реализации и внереализационные доходы, перечисленные в статьях 249 и 250 НК РФ (п. 1 ст. 346.15 НК РФ). Поступления, перечисленные в статье 251 НК РФ, а также доходы, облагаемые налогом на прибыль и НДФЛ по ставкам, указанным в пунктах 1.6, 3 и 4 статьи 284 и пунктах 2, 4 и 5 статьи 224 НК РФ, не отражаются (п. 1.1 ст. 346.15 НК РФ).

Сумма расходов, на которую уменьшаются доходы, соответствует итоговому показателю графы 5 раздела I Книги учета за отчетный период. При упрощенной системе признаются только затраты, перечисленные в пункте 1 статьи 346.16 НК РФ и соответствующие критериям, указанным в пункте 1 статьи 252 НК РФ, то есть экономически обоснованные и подтвержденные документами (п. 2 ст. 346.16 НК РФ). Кроме того, они должны быть оплачены и осуществлены (п. 2 ст. 346.17 НК РФ).

Будьте внимательны! Некоторые расходы вы можете списать только после того, как выполните определенные условия, предусмотренные в пункте 2 статьи 346.17 НК РФ. Например, покупную стоимость товаров разрешено включать в налоговую базу после оплаты ценностей поставщику и реализации покупателю (подп. 2 п. 2 ст. 346.17 НК РФ).

После того как налоговая база подсчитана, умножьте ее величину на ставку налога. При объекте доходы минус расходы базовая ставка равна 15% (п. 2 ст. 346.20 НК РФ). Однако власти субъектов РФ могут понижать ее вплоть до 5%.

Формула расчета УСН доходы минус расходы

«Упрощенный» налог (авансовые платежи) к уплате рассчитывайте нарастающим итогом с начала года по формуле (кроме того, имейте в виду, что платеж можно уменьшить на уплаченные торговые сборы, если таковые введены в вашем регионе — их включают в состав расходов):

Общая величина авансовых платежей, перечисленных за предыдущие отчетные периоды текущего года (1 квартал, полугодие, 9 месяцев)

Приведем пример расчета УСН доходы минус расходы по этой формуле

Доходы за год 7 000 000 руб.Расходы на 1 000 000 руб.Вот пример расчета по этим показателям:

«Упрощенный» налог (авансовый платеж) к уплате за год (отчетный период) = ( Облагаемые доходы, полученные за отчетный (налоговый) период – Расходы, произведенные и учтенные за отчетный (налоговый) период ) х Ставка налога (15% или более низкая) – Описание Расчеты Результат Доходы (Д) 7 000 000 ? Расходы (Р) 1 000 000 ? Авансовый платеж за 1 квартал (А1) 60 000 ? Авансовый платеж за полугодие (А2) 70 000 ? Авансовый платеж за 9 месяцев (А3) 50 000 ? Вычисляем налог за год (Д-Р)*15% — А1 — А2 — А3 720 000 ? Пример расчета авансовых платежей за полугодие при объекте доходы минус расходы

ООО «Звезда» применяет УСН с объектом налогообложения доходы минус расходы (ставка налога — 15%). Доходы от реализации за I квартал составили 890 500 руб., а учитываемые расходы — 430 100 руб. За II квартал эти же показатели равны соответственно 950 600 руб. и 620 800 руб. Внереализационных доходов в этом периоде не было. Авансовый платеж за I квартал перечислен в сумме 69 060 руб. Исчислим авансовый платеж за полугодие.

Определим налоговую базу за полугодие. Она равна 790 200 руб. (890 500 руб. + 950 600 руб. – 430 100 руб. – 620 800 руб.). Перемножим ее величину и ставку налога. Это будет 118 530 руб. (790 200 руб. х 15%). Вычтем сумму, перечисленную за I квартал. Получим, что за полугодие нужно уплатить в бюджет 49 470 руб. (118 530 руб. – 69 060 руб.).

Иногда величина учитываемых расходов превышает сумму облагаемых доходов. В этом случае у организации образуется убыток и «упрощенный» налог (авансовый платеж) за отчетный (налоговый) период, разумеется, перечислять не нужно. Однако все равно по итогам года придется уплатить минимальный налог (1% от доходов).

Срок уплаты УСН 15%

Вы узнать о сроках бесплатно в программе «Бухсофт» и сделать календарь упрощенки под себя. Например, если вы совмещаете УСН и ЕНВД, просто укажите это и календарь сам добавит все отчеты автоматом таблицу. Затем файл можно будет распечатать.

Налог за год организации (АО и ООО) и ИП платят в разные сроки: 31 марта для ЮЛ и 30 апреля для ИП.

Срок уплаты авансовых платежей для ИП и фирм общий — не позднее 25 числа месяца, который следует за кварталом.

Если срок выпадает на выходной, он переносится на ближайший рабочий день.

Налог, кто платит

Крайний срок уплаты

Компании уплачивают налог за 2020 год

1 апреля 2020 года

ИП уплачивают налог за 2020 год

Компании и ИП уплачивают авансовый платеж за 1 квартал 2020 года

25 апреля 2020 года

Компании и ИП уплачивают авансовый платеж за 2 квартал 2020 года

25 июля 2020 года

Компании и ИП уплачивают авансовый платежза 3 квартал 2020 года

25 октября 2020 года

Компании уплачивают налог за 2020 год

31 марта 2020 года

ИП уплачивают налог за 2020 год

30 апреля 2020 года

КБК, платежки

Платеж уплачивается на специальные КБК.

КБК на объекте доходы минус расходы — 182 1 05 01021 01 1000 110

КБК для минимального налога — 182 1 05 01021 01 1000 110

А ниже представлены платежки со всеми необходимыми реквизитами.

Доходы-расходы

Минимальный налог

Скачать образец

Скачать образецМинимальный налог

Организации и предприниматели, применяющие упрощенку с объектом налогообложения доходы минус расходы, должны по итогам налогового периода рассчитать сумму минимального налога. Напомним, налоговым периодом по «упрощенному» налогу является календарный год. Исчислять минимальный налог по итогам отчетных периодов не нужно.

Минимальный налог считайте по формуле:

Облагаемые доходы, полученные за налоговый период

Минимальный налог следует уплатить в бюджет, если по окончании налогового периода он оказался больше «упрощенного», рассчитанного по обычной ставке (15% или меньше). При убытках, то есть когда «упрощенный» налог равен нулю, минимальный налог придется перечислить. Если, конечно, в течение года были хоть какие-то доходы. Срок уплаты минимального налога для организаций — не позднее 31 марта, а для предпринимателей — не позднее 30 апреля следующего года (п. 7 ст. 346.21 НК РФ).

ООО «Звезда» применяет УСН с объектом налогообложения доходы минус расходы. За 2020 год общество получило доходы в сумме 28 502 000 руб. Отраженные в Книге учета расходы составили 28 662 300 руб.Так как учтенные расходы больше доходов, значит, по итогам года получится убыток в сумме 160 300 руб. (28 502 000 руб. – 28 662 300 руб.). Значит, налоговая база и единый налог по обычной ставке равны нулю. Но нужно рассчитать минимальный налог. Он составит 285 020 руб. (28 502 000 руб. х 1%). Минимальный налог больше единого, поэтому по итогам года придется уплатить в бюджет минимальный налог.

Перечислить минимальный налог нужно по итогам квартала, в котором потеряно право на «упрощенку».

Дожидаться конца года не нужно.Отметим, что в Налоговом кодексе не установлены сроки, в которые нужно заплатить минимальный налог при потере права на упрощенку в течение года. В указанном письме ФНС налоговики говорят о том, что обязанность перечислить минимальный налог заменяет собой необходимость уплаты «упрощенного» налога. И логично предположить, что перечислить минимальный налог нужно в сроки, установленные для «упрощенного» налога. То есть не позднее 25 числа месяца, следующего за отчетным кварталом. Если не хотите конфликтовать с налоговиками, лучше следовать указанным разъяснениям.

Обратная точка зрения, которой придерживаются сами «упрощенцы» и некоторые суды, заключается в том, что минимальный налог платится за налоговый период, то есть по итогам календарного года. Обязанность перечислять такой налог в бюджет по итогам отчетных периодов пунктом 6 статьи 346.18 НК РФ не установлена. А, значит, и обязанности платить минимальный налог при потере права на УСН в середине года не возникает. Если вы встанете на эту позицию, перечислите минимальный налог в те же сроки, что и в общем случае. То есть организации должны перечислить налог до 31 марта, а предприниматели — до 30 апреля следующего года включительно.

Если в течение года были доходы, скорее всего, в бюджет перечислялись авансовые платежи по налогу при УСН. Эти платежи можно зачесть в счет минимального налога. Следовательно, платить в бюджет нужно будет не всю сумму минимального налога, а только разницу между минимальным налогом и перечисленными авансовыми платежами по единому налогу.

Пример расчета суммы налога к уплате

ООО «Звезда» применяет УСН с объектом налогообложения доходы минус расходы. По итогам года к уплате вышел минимальный налог. Его сумма составила 285 020 руб. Сумма авансовых платежей, перечисленных за отчетные периоды 2020 года, равна 176 400 руб.

Минимальный и единый налоги зачисляются полностью в бюджет субъектов РФ. Поэтому ООО «Звезда» сможет зачесть авансовые платежи по единому налогу в сумме 176 400 руб. в счет уплаты минимального. Следовательно, в бюджет нужно доплатить разницу между минимальным налогом и авансовыми платежами, то есть 108 620 руб. (285 020 руб. – 176 400 руб.).

С 2020 года для минимального и обычного налогов по УСН действует один КБК — 182 1 05 01021 01 1000 110 (приказ Минфина России от 20.06.2016 № 90н). Поэтому инспекторы должны засчитывать уплаченные авансы в счет минимального налога без ваших заявлений.

Разницу между уплаченным минимальным налогом и «упрощенным» налогом можно включить в расходы в следующих налоговых периодах. При этом списывать такую разницу по итогам отчетных периодов нельзя. Уменьшать налоговую базу разрешается только по окончании года. Вычислить разницу между минимальным и «упрощенным» налогом можно по формуле:

Разница между прошлогодним минимальным и «упрощенным» налогами

Сумма минимального налога, уплаченного за прошлый налоговый период

Сумма налога по обычной ставке, рассчитанного за прошлый налоговый период

Отметим, из суммы перечисленного минимального налога нужно вычесть не авансовые платежи за девять месяцев, а рассчитанный по обычной ставке налог за год, то есть ту величину, которая записывалась в декларации и сравнивалась с минимальным налогом.

В случае когда по итогам налогового периода получен убыток, «упрощенный» налог равен нулю. Следовательно, разница в этом случае будет равна сумме минимального налога.

Декларация по УСН при налоге 15%

Все плательщики сдают налоговую декларацию. При этом для объекта доходы минус расходы предусмотрены свои правила ее заполнения.

Срок представления декларации для организаций – не позднее 31 марта года, следующего за отчетным годом.

Если последний день сдачи отчета выпадает на выходной или нерабочий праздничный день, срок автоматически переносится на ближайший рабочий день.

Поэтому декларацию ООО должны сдать не позднее 31 марта 2020 года.

В случае если организация прекращает свою деятельность, отчет необходимо представить в ИФНС не позднее 25 числа месяца, следующего за месяцем прекращения деятельности.

Если же организация утратила свое право на применение упрощенной системы налогообложения, декларацию нужно сдать не позднее 25 числа месяца, следующего после месяца, в котором было утрачено право на применение упрощенки.

Бесплатно заполнить форму декларации вы сможете в нашей программе Бухсофт. При заполнении действует профессиональная бухгалтерская поддержка 24 часа.

Сдавать декларацию за 2020 год организациям нужно на бланке, по форме КНД 1152020, утвержденный Приказом ФНС России от 26.02.2016 № ММВ-7-3/[email protected]

Какие разделы нужно заполнять, зависит от того, какой объект налогообложения использует организация. Помимо титульного листа, необходимо заполнять следующие разделы:

если «доходы» — нужно заполнять разделы 1.1, 2.1.1, 2.1.2 и 3;

если «доходы минус расходы» — нужно заполнять разделы 1.2, 2.2, 3.После заполнения титульного листа, нужно заполнить раздел 1.2:

в строке 010 – код ОКТМО;

стоки 030, 060 и 090 заполняются только при смене юр. адреса организации;

в строке 020 – отражается сумма аванса к уплате по итогам 1 квартала 2020 года (рассчитывается путем умножения налоговой базы за 1 квартал 2020 года на ставку налога);

в строке 040 – сумма аванса к уплате по итогам полугодия 2020 года с учетом аванса за 1 квартал 2020 года;

в строке 070 – сумма аванса к уплате по итогам 9 месяцев 2020 года с учетом авансовых платежей за 1 квартал и полугодие 2020 года;

в строке 100 – сумма доплаты по налогу по итогам 2020 года, которая рассчитывается как произведение налоговой базы и ставки налога. Получившаяся сумма уменьшается на уплаченные в течение года авансы;

в строке 110 – налог к уменьшению по итогам года (рассчитываемый как разница от превышения уплаченных авансовых платежей и налогом).После этого, необходимо перейти к заполнению раздела 2.2:

в строках 210-213 – отражаются доходы нарастающим итогом за 1 квартал, полугодие, 9 месяцев 2020 года;

в строках 220-223 – расходы нарастающим итогом за 1 квартал, полугодие, 9 месяцев 2020 года;

в строке 230 – убыток прошлых периодов (при наличии);

в строке 240 – налоговая база за 1 квартал 2020 года (стр. 210 – стр. 220);

в строке 241 – налоговая база за полугодие 2020 года (стр. 211 – стр. 221);

в строке 242 – налоговая база за 9 месяцев 2020 года (стр. 212 – стр. 222);

в строке 243 – налоговая база за 2020 год (стр. 213 – стр. 223 – стр. 230);

в строках 250-253 – убыток по итогам 2020 года (при наличии);

в строках 260-263 – налоговая ставка;

в строке 270 – аванс за 1 квартал 2020 года (стр. 260 х стр. 240);

в строке 271 – аванс за полугодие 2020 года (стр. 261 х стр. 241);

в строке 272 – аванс за 9 месяцев 2020 года (стр. 262 х стр. 242);

в строке 273 – исчисленный налог по итогам 2020 года (стр. 263 х стр. 243); — в строке 280 – сумма минимального налога (стр. 213 х 1%). - по какой ставке придется уплачивать налог при выборе УСНО с объектом доходы минус расходы. Возможно, что в регионе принят закон о пониженных ставках;

- по каким тарифам (льготным или обычным) нужно платить страховые взносы во внебюджетные фонды.

Приберегите драгоценное время для важных дел, а рутину доверьте сервису «Моё дело». Зарегистрируйтесь – и можете начинать работу в системе прямо сейчас.

Особенности применения ИП ставки 0% по «упрощенному» налогу

Автор: Гришина О. П., редактор журнала

В рамках налоговых «каникул» вновь зарегистрированные предприниматели могут уплачивать «упрощенный» налог с применением нулевой ставки. Однако реализация подобной преференции возможна при условии утверждения налоговых «каникул» субъектом РФ. Также региональные власти вправе дополнительно установить ряд ограничений по применению льготной налоговой ставки. Обо всем этом поговорим в рамках данного материала.

Порядок установления налоговых «каникул» для предпринимателя.

Статьей 346.20 НК РФ субъектам РФ предоставлено право устанавливать на период до 2020 года на соответствующей территории налоговую ставку 0 % для впервые зарегистрированных предпринимателей-«упрощенцев», осуществляющих деятельность в производственной, социальной, научной и бытовой сферах.

Льготная ставка может применяться непрерывно в течение двух налоговых периодов со дня регистрации предпринимателей (см. письма Минфина России от 11.01.2020 № 03-01-11/413, от 22.08.2017 № 03-11-11/53581). Иначе говоря, если физическое лицо зарегистрировано в качестве предпринимателя в 2020 году, то применять льготную ставку 0 % по «упрощенному» налогу он вправе в течение двух налоговых периодов – в 2020 и 2020 годах.

Налоговым кодексом не предусмотрена подача предпринимателем специального заявления о применении налоговой ставки в размере 0 % (см. Письмо Минфина России от 09.11.2017 № 03-11-11/73672).

Применение предпринимателем ставки 0 % по единому налогу, уплачиваемому в рамках УСНО, не означает освобождение от уплаты страховых взносов. На этот момент Минфин обратил внимание в Письме от 18.10.2017 № 03-11-11/68194.

Виды предпринимательской деятельности в производственной, социальной и научной сферах, в отношении которых вводится налоговая ставка 0 %, устанавливаются субъектами РФ на основании ОКВЭД 2.

В связи с этим по вопросам отнесения осуществляемой ИП коммерческой деятельности к видам предпринимательской деятельности, по которым установлена ставка налога 0 %, Минфин рекомендует обращаться в региональные официальные органы (см., например, письма от 30.08.2017 № 03-11-11/55704, от 28.07.2017 № 03-11-11/48077).

Важная деталь: в период действия ставки 0 % предприниматели-«упрощенцы», выбравшие объект налогообложения «доходы минус расходы», не платят минимальный налог, предусмотренный п. 6 ст. 346.18 НК РФ. Об этом прямо сказано в абз. 2 п. 4 ст. 346.20 НК РФ.

О признаке первичности регистрации предпринимателя.

Что подразумевается в словосочетании из п. 4 ст. 346.20 НК РФ «впервые зарегистрированных», поясним на примере дела № А34-12768/2016, рассмотренного судьями АС УО в Постановлении от 29.09.2017 № Ф09-5631/17.

Изложим суть спорной ситуации. Физическое лицо, проживающее в Курганской области, трижды регистрировалось в качестве ИП:

с 18 января 1993 года по 31 декабря 1993 года;

с 29 января 1996 года по 31 декабря 2000 года;

с 9 сентября 2015 года.

С момента последней регистрации предприниматель применял УСНО: объект налогообложения – «доходы», вид деятельности – «деятельность спортивных объектов» (код по ОКВЭД 1– 92.61,по ОКВЭД 2 – 93.11).

Право предпринимателей на УСНО применять ставку 0 % в Курганской области утверждено Законом Курганской области от 26.05.2015 № 41 (далее – Закон № 41). Реализовать данное право предприниматели могли после вступления в силу регионального нормативного акта в отношении видов предпринимательской деятельности, поименованных в приложении к этому закону. Предприниматель счел, что установленный п. 4 ст. 346.20 НК РФ признак первичности регистрации относится только к периоду после вступления в силу Закона № 41. В связи с этим он решил, что вправе применять ставку 0 % по «упрощенному» налогу в 2015 году.

Но с такой позицией не согласились ни налоговики, ни арбитры. Последние, отказывая предпринимателю в удовлетворении его требований, исходили из следующего.

Буквальное толкование нормы п. 4 ст. 346.20 подразумевает возможность применения ставки в размере 0 % в отношении лишь тех лиц, для которых одновременно соблюдаются два условия:

Первичная регистрация в качестве предпринимателя после вступления в силу закона субъекта.

Первичная регистрация на протяжении всей жизни.

Приведенная в законе формулировка «впервые зарегистрированных после вступления в силу указанных законов» прямо указывает на отсутствие фактов более ранней регистрации лиц в качестве предпринимателей и не затрагивает содержания признака первичности регистрации как противопоставленного повторной и последующей регистрации. Иначе говоря, норма п. 4 ст. 346.20 НК РФ подразумевает возможность применения ставки 0 % в отношении лиц, которые впервые зарегистрированы в качестве предпринимателей не только после вступления в силу закона РФ, но и на протяжении всей жизни данного лица.

При этом суды отклонили как не имеющие правового значения для рассмотрения настоящего дела следующие доводы предпринимателя:

между осуществляемыми им ранее видами деятельности отсутствовали экономическая взаимозависимость и взаимосвязанность;

в периоды предпринимательства он осуществлял различные виды деятельности;

с момента предыдущей регистрации прошло более 14 лет.

Важная деталь: Определением ВС РФ от 24.01.2020 № 309-КГ17-20967 отказано в передаче дела № А34-12768/2016 в судебную коллегию для пересмотра.

Ставка 0 % по «упрощенному» налогу устанавливается законами субъектов РФ только для предпринимателей, впервые зарегистрированных после вступления в силу соответствующих региональных законов. Ее не могут применять предприниматели, снявшиеся с учета в связи с прекращением деятельности и вновь зарегистрированные (повторно или в очередной раз) после вступления в силу указанных законов субъектов РФ (см. Письмо Минфина России от 08.04.2015 № 03-11-11/19806).

Условия применения ставки 0 %.

Общее условие применения льготной ставки 0 % определено абз. 4 п. 4 ст. 346.20 НК РФ. Оно таково: по итогам налогового периода доля доходов от реализации товаров (работ, услуг) при осуществлении видов предпринимательской деятельности, в отношении которых применялась ставка 0 %, в общем объеме доходов от реализации товаров (работ, услуг) должна быть не менее 70 % (см. также Письмо Минфина России от 28.07.2017 № 03-11-11/48077). Очевидно, предпринимателю в рамках камеральной проверки нужно будет подтвердить документами факт соблюдения данного условия, поскольку налоговики в силу п. 6 ст. 88 НК РФ вправе их истребовать.

Последствия нарушения этого условия (как, впрочем, и иных, о которых мы расскажем далее) прописаны в абз. 7 названного пункта – предприниматель должен уплатить налог по обычным ставкам за весь налоговый период, в котором допущено нарушение ограничений.

Субъектам РФ дано право устанавливать дополнительные ограничения по применению ставки 0 % по «упрощенному» налогу. В частности, регионы могут ввести ограничения:

по средней численности работников (к примеру, Законом г. Москвы от 18.03.2015 № 10 установлено такое ограничение – не более 15 человек);

по предельному доходу от реализации, рассчитываемому в соответствии со ст. 249 НК РФ, при осуществлении вида предпринимательской деятельности, в отношении которого применяется ставка 0 % (к примеру, Законом г. Севастополя от 25.10.2017 № 370-ЗС предельная величина дохода установлена в размере 60 млн руб.).

Законом субъекта РФ предельный размер дохода в целях применения УСНО (150 000 000 руб.) может быть уменьшен не более чем в 10 раз (абз. 6 п. 4 ст. 346.20 НК РФ).

Иных ограничений по применению предпринимателем на УСНО ставки 0 % налоговым законодательством не установлено. Данный факт отмечен в Письме Минфина России от 23.03.2015 № 03-11-10/15651.

И последнее. Применение ставки 0 % по «упрощенному» налогу не освобождает предпринимателя от сдачи декларации по УСНО в установленный срок – не позднее 30 апреля года, следующего за истекшим налоговым периодом (пп. 2 п. 1 ст. 346.23 НК РФ).

Налог на прибыль при УСН (нюансы)

УСН налог на прибыль не предусматривает. Однако из любого правила есть исключения. Рассмотрим, в каких ситуациях при применении УСН уплачивается налог на прибыль и по каким ставкам происходит его исчисление.

Какой налог уплачивают «упрощенцы»

Налогоплательщики, избравшие упрощенный режим налогообложения, уплачивают налог в размере от 1 до 6% с доходов или от 5 до 15% (по усмотрению правительства субъектов Федерации) от суммы доходов, уменьшенных на расходы.

От уплаты НДС (за исключением импорта товаров или ситуаций, когда «упрощенец» выполняет роль посредника и выписывает счета-фактуры), налога на прибыль (за исключением случаев, перечисленных в пп. 1.6, 3–4 ст. 284 НК РФ), налога на имущество (за исключением некоторых объектов недвижимости по кадастровой стоимости) налогоплательщики на УСН освобождены.

Кроме того, п. 6 ст. 346.18 НК РФ установлен минимальный налог при УСН для налогоплательщиков, выбравших объект налогообложения «доходы минус расходы». Налогоплательщик обязан уплатить в бюджет налог в размере 1% от общей суммы доходов за налоговый период, если рассчитанный налог получился меньше суммы минимального налога, рассчитанной исходя из этой ставки.

Как уплачивается налог на прибыль при УСН

Согласно п. 2 ст. 346.11 НК РФ налог на прибыль при УСН уплачивается «упрощенцами»:

Разберемся с процентными ставками, предусмотренными пп. 1.6, 3–4 ст. 284 НК РФ. Налог на прибыль УСН-щики уплачивают в следующих размерах:

При определении доходов нужно исключить из них суммы НДС и акцизов (п. 1 ст. 248 НК РФ).

В предельную величину не включают доходы:

Если налогоплательщик применял общую систему налогообложения и платил ЕНВД, то при переходе на доходы, полученные от деятельности на ЕНВД, в расчет не входят. При расчете лимита учитывают только те доходы, которые облагаются налогом на прибыль (п. 4 ст. 346.12 НК РФ).

Автономные учреждения при расчете лимита в состав доходов не включают субсидии, полученные ими на выполнение государственного (муниципального) задания (подп 1 п. 1.1 ст. 346.15 и абз. 3 подп. 14 п. 1 ст. 251 НК РФ).

2. Остаточная стоимость основных средств не должна быть более 150 млн. руб. (подп. 16 п. 3 ст. 346.12 НК РФ).

Чтобы рассчитать остаточную стоимость основных средств, нужно сначала определить, какое имущество организации будет амортизируемым по правилам главы 25 НК РФ, а потом рассчитать остаточную стоимость такого имущества по данным бухучета.

Если организация планирует перейти на «упрощенку», то остаточную стоимость рассчитывают на 1 октября года, в котором планируется подать заявление о переходе на спецрежим (п. 1 ст. 346.13 НК РФ). Если организация уже применяет упрощенку, то остаточную стоимость рассчитывают по итогам каждого отчетного (налогового) периода (п. 4 ст. 346.13 НК РФ).

В каком случае 15% выгодней 6% в 2020 году: сравнительный анализ

Вы теряете деньги компании, если выбрали не тот объект на упрощенке. Но есть шанс все исправить. Убедитесь, что другой объект выгоднее, и подайте уведомление о смене. Плюсы и минусы каждого объекта смотрите в сервисе журнала «Упрощенка» «Выбор режима на УСН». Он создан специально «для чайников», вам достаточно будет вбить нужные суммы и вам сервис сразу покажет, какой объект выгодней применять.

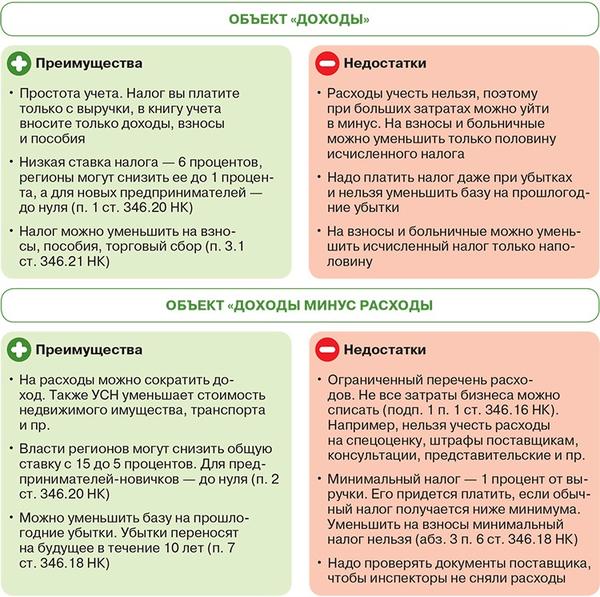

В таблице ниже плюсы и минусы режима 6 и 15%.

Какой объект выбрать — решать самому налогоплательщику. Правда, есть категория налогоплательщиков, для которых возможен только один объект налогообложения. Это организации и предприниматели, заключившие договор простого товарищества (о совместной деятельности) или доверительного управления имуществом. Им платить «упрощенный» налог можно только с разницы между доходами и затратами (п. 3 ст. 346.14 НК РФ).

Выбранный объект налогообложения можно менять ежегодно, с начала очередного налогового периода.

Для этого до 31 декабря года, предшествующего смене объекта налогообложения, в налоговую инспекцию нужно подать уведомление по форме № 26.2-6, утвержденной приказом ФНС России от 02.11.2012 № ММВ-7-3/[email protected] (п. 2 ст. 346.14 НК РФ).

Выбор объекта налогообложения зависит от множества факторов. Например, от вида деятельности, которую ведет налогоплательщик, от ее специфики. Если расходы сопоставимы с доходами, лучше остановиться на доходах за вычетом расходов, если расходы невелики, выгоднее другой вариант. Однако прежде чем принимать решение, лучше вначале проанализировать, какие именно расходы ожидаются и упомянуты ли они в перечне из пункта 1 статьи 346.16 НК РФ.

Целесообразно составить небольшой бизнес-план с приблизительной оценкой объема доходов и расходов. При его составлении нужно учитывать:

Еврейская автономная область

Ненецкий автономный округ

Республика Саха (Якутия)

Республика Северная Осетия

Ханты-Мансийский автономный округ

Чукотский автономный округ

Ямало-Ненецкий автономный округ

Как учитывать доходы

По общему правилу «упрощенцы» учитывают доходы от реализации и внереализационные доходы.

Доходы от реализации -это выручка, полученная от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, а также от реализации имущественных прав. Доход может быть как в денежной, так и в натуральной форме, в форме взаимозачета. Перечень внереализационных доходов является открытым. Например, это могут быть проценты, полученные по договору займа.

При упрощенке доходы признаются кассовым метод. Это значит, что датой получения дохода является день оплаты. Оплата от покупателя может поступить не только денежными средствами. Оплатой может быть:

получение денежных средств на счет в банке и (или) кассу;

получение иного имущества (работ, услуг) и (или) имущественных прав;

погашение задолженности (оплаты) иным способом.Что входит в перечень расходов для ООО и ИП

В соответствии со ст. 346.16 НК РФ налогоплательщик вправе учесть в налогооблагаемой базе при расчете единого налога на УСН с объектом налогообложения «доходы – расходы» следующие расходы:

Далее на основании планируемых данных нужно рассчитать:

1) сумму налога к уплате при упрощенке с объектом доходы. При этом нужно помнить, что налог можно снижать на перечисленные страховые взносы и выданные пособия по временной нетрудоспособности. Общее уменьшение не может превышать 50% от суммы налога к уплате. Исключение: предприниматели, работающие в одиночку. Они вправе уменьшать налог (авансы) без ограничения. Также платеж можно уменьшить на суммы торговых сборов, если вы их уплачиваете в соответствии с решением ваших муниципальных властей. Такие сборы введены главой 33 НК РФ с 1 января 2015 года (п. 3.1 и 8 ст. 346.21 НК РФ).

2) сумму налога к уплате при УСН с объектом доходы минус расходы по ставке, на которую имеет право претендовать «упрощенец»;

3) минимальный налог.

Если единый налог оказался меньше при объекте налогообложения доходы, этот вариант самый выигрышный. А если меньшим получился налог с разницы между доходами и расходами, предстоит еще сравнить его с минимальным. В ситуации, когда минимальный налог меньше или равен единому, уплачивать минимальный налог не придется. А, значит, можно остановиться на объекте налогообложения доходы минус расходы. Если же минимальный налог оказался больше единого, по итогам года придется платить минимальный. И тогда имеет смысл сравнить его с единым налогом, исчисленным с доходов.

В счет минимального налога разрешается засчитывать авансовые платежи по единому налогу, уплаченные в течение года (п. 2 ст. 56 Бюджетного кодекса РФ). Однако для этого нужно написать заявление о зачете (ст. 78 НК РФ).

Таблица. Сравнительная характеристика объектов налогообложения при УСН

Объект — доходы минус расходы

1. Порядок определения налоговой базы

В налоговую базу включаются облагаемые доходы

В налоговую базу включаются доходы, уменьшенные на величину произведенных расходов

2. Ставка налога

6% или пониженная

15% или пониженная

3. Возможность снизить сумму налога к уплате

Есть. Налоговый вычет формируется по правилам пунктов 3.1 и 8 статьи 346.21 НК РФ

— (сумма торгового сбора включается в расходы)

4. Необходимость уплаты минимального налога

Есть. По окончании года уплачивается минимальный налог (1% от доходов), если он больше единого налога по обычной ставке.

5. Ведение Книги учета доходов и расходов

Заполняется в части доходов

Заполняется в части доходов и расходов

6. Возможность снизить налоговую базу на прошлые убытки

Есть. Налоговую базу по итогам года можно снизить на сумму прошлых убытков, полученных при применении УСН с объектом доходы минус расходы

Дополнительным плюсом в пользу объекта доходы является отсутствие необходимости отстаивать перед налоговиками обоснованность и документальное подтверждение расходов.

ООО «Звезда» применяет в 2020 году УСН с объектом доходы. На 2020 год фирма запланировала такие показатели: доходы в сумме 34 500 800 руб. и расходы 19 600 300 руб. (в том числе на выплаты в пользу физических лиц 9 450 400 руб. и на пособия по временной нетрудоспособности (часть, финансируемая работодателем) 345 700 руб.).

Известно, что при УСН с объектом доходы минус расходы общество сможет уплачивать единый налог по ставке 10%, а при УСН с объектом доходы — по общей ставке 6%.

Предположим, что в 2020 году общество сможет использовать совокупную ставку по страховым взносам во внебюджетные фонды — 20%. Ставка взносов в ФСС на случай травматизма — 0,3%. Целесообразно ли обществу сменить объект налогообложения с 2020 года?

Вначале определим сумму страховых взносов во внебюджетные фонды, которую придется уплатить обществу. Предположим, что все выплаты облагаются взносами. Тогда величина взносов составит 1 890 080 руб. (9 450 400 руб. х 20%), а на страхование на случай травматизма — 28 351,2 руб. (9 450 400 руб. х 0,3%).

1. Объект — доходы.

Сумма налога равна 2 070 048 руб. (34 500 800 руб. х 6%). При этом налог к уплате можно снизить на перечисленные страховые взносы и выданные пособия. Общая величина взносов и пособий составляет 2 264 131,2 руб. (1 890 080 руб. + 28 351,2 руб. + 345 700 руб.). Это больше половины налога. Поэтому налог можно снизить лишь на 50%, и его сумма к уплате составит 1 035 024 руб. (2 070 048 руб. х 50%).

2. Объект — доходы минус расходы.

Если все расходы оплачены и для них выполняются необходимые условия, величина налоговой базы составит 14 900 500 руб. (34 500 800 руб. – 19 600 300 руб.). Сумма налога по ставке 10% равна 1 490 050 руб. (14 900 500 руб. х 10%).

Сравним полученные результаты: 1 035 024 руб.

Заполнить бланк онлайн вы можете с помощью программы «Бухсофт». После чего программа проверит заявление на ошибки и его можно будет распечатать на принтере или сохранить в эксель файле.

Бланк уведомления можно найти на сайте налоговой инспекции и в любой правовой базе. Также можно скачать бланк у нас на сайте.

При подаче заявления следует проверить актуальность формы. В настоящий момент действует бланк документа, утвержденный приказом ФНС РФ 02.11.2012 № ММВ-7-3/[email protected] Данная форма является рекомендованной, а не обязательной. Но имеет смысл применять именно ее, т. к. разработана она на основании действующих норм законодательства.

Внимание! Данный бланк используют и ИП, и организации (для ООО и АО).

Если компания или ИП работает на общем режиме, то перейти на УСН она может только с 1 января 2020 года. Вновь созданная компания (ИП) — со дня создания.

Работающая в 2020 году компания подает уведомление по сроку 31 декабря 2020 года.

Для вновь зарегистрированных ООО и ИП сроки подачи заявления о переходе составляют 30 календарных дней со дня регистрации. Например, компания зарегистрирована 30 декабря. Значит, срок подать уведомления — не позднее 29 января 2020 года.

И в первом, и во втором случае, в ИФНС по месту учета подается уведомление по форме 26-2-1.

Если опоздать с подачей уведомления, то следующая возможность для перехода появится только 1 января 2020 года.

Для удобства вы можете ознакомиться с заполнением формы 26.2-1 на примере предприятия, которое переходит на упрощенку с 1 января 2020 года и желает платить налог с доходов за вычетом расходов. В 2020 году организация (ООО) уплачивает налоги по общей системе налогообложения.

Ниже представлен образец формы заполнения для ИП, который применяет в 2020 году ОСН и желает перейти на УСН с 2020 года.

Порядку заполнения заявления о переходе для вновь созданного ИП мы посвятили отдельную статью на нашем сайте.

Как сменить объект

Выбранный объект налогообложения можно менять ежегодно, с начала очередного налогового периода то есть с 1 января (например, компания, применяющая в 2020 году объект налогообложения доходы, с 2020 года может перейти на объект налогообложения доходы минус расходы).

Для этого до 31 декабря года, предшествующего смене объекта налогообложения, в налоговую инспекцию нужно подать уведомление (п. 2 ст. 346.14 НК РФ).

Форма уведомления № 26.2-6 утверждена приказом ФНС России от 02.11.2012 № ММВ-7-3/[email protected] Ее можно представить на бумаге или в электронном виде по телекоммуникационным каналам связи.

Обратите внимание, что в уведомлении обязательно указывают новый объект налогообложения и год, начиная с которого он будет применяться.

Никакого разрешения от инспекции на смену объекта налогообложения ждать не нужно — достаточно убедиться, что письмо доставлено. Сменив объект доходы на объект доходы минус расходы, можно с января учитывать расходы, которые относятся к новому налоговому периоду. Затраты же, относящиеся к прошлому году, в налоговую базу включить не получится. Такое правило установлено в пункте 4 статьи 346.17 НК РФ и разъяснено письмом Минфина России от 07.09.2010 № 03-11-06/2/142.

То есть при смене объекта налогообложения имеет значения период, к которому относится расход, а не дата его оплаты. Например, заработная плата декабря выдана в январе. Данный расход при новом объекте налогообложения учесть не удастся, потому что фактически затраты относятся к прошлому году, когда фирма расходы не учитывала.

Аналогичное правило действует и в «обратную сторону». То есть расходы, оплаченные при объекте доходы, но относящиеся уже к периоду, когда фирма учитывает затраты, можно включить в налоговую базу на дату их начисления. Это относится к выплаченным авансам, арендной плате, оплаченной вперед на несколько месяцев, а также товарам, приобретенным для перепродажи.

Ставки налога УСН % по регионам РФ

78 регионов РФ установили свои ставки для упрощенки на доходах минус расходы. Узнайте ставку для своего вида деятельности.

Примечание: Для упрощенцев на объекте доходы Законом № 59-ЗРК/2014 установлена ставка 3%

Примечание: Законом от 3 февраля 2015 г. № 110-ЗС для упрощенцев на объекте доходы установлена ставка 3%

7 Алтайский Край 8 Амурская область 9 Архангельская область 10 15 Вологодская область 16 22 Калининградская область 23 29 Краснодарский край 30 Красноярский край 31 37 Нижегородская область Закон Нижегородской области Зот 4 декабря 2009 года № 231-З 38 39 Новосибирская область 40 Омская область 41 45 Приморский край 46 47 Республика Адыгея (Адыгея) 48 49 Республика Башкортостан 50 52 Республика Ингушения 53 56 Республика Марий Эл 57 72 Тверская область 73