Вопрос: Облагается ли подоходным налогом районный коэффициент? (ФПА АКДИ «Экономика и жизнь», выпуск 17, ноябрь 2001 г.)

Облагается ли подоходным налогом районный коэффициент?

Районные коэффициенты выплачиваются в соответствии со ст.10 Закона РФ от 19.02.93 N 4520-1 «О государственных гарантиях и компенсациях для лиц, работающих и проживающих в районах Крайнего Севера и приравненных к ним местностях».

До 2001 г. налогообложение физических лиц осуществлялось на основании Закона РФ от 07.12.91 N 1998-1 «О подоходном налоге с физических лиц». Согласно ст.6 этого Закона с сумм районных коэффициентов налог взимался отдельно от остальных доходов по ставке 12%.

Начиная с 2001 г. Положения гл.23 «Налог на доходы физических лиц» НК РФ не предусматривают освобождение от налогообложения районных коэффициентов. При этом указанные суммы не являются компенсационными выплатами, подпадающими под действие п.3 ст.217 НК РФ.

Соответственно они подлежат налогообложению согласно п.1 ст.224 НК РФ по ставке 13%.

1 ноября 2001 г.

ФПА АКДИ «Экономика и жизнь», выпуск 17, ноябрь 2001 г.

Актуальная версия заинтересовавшего Вас документа доступна только в коммерческой версии системы ГАРАНТ. Вы можете приобрести документ за 54 рубля или получить полный доступ к системе ГАРАНТ бесплатно на 3 дня.

Купить документ Получить доступ к системе ГАРАНТ

Если вы являетесь пользователем интернет-версии системы ГАРАНТ, вы можете открыть этот документ прямо сейчас или запросить по Горячей линии в системе.

Предлагаемый материал содержится в электронной версии Финансово-правового абонемента «Предпринимательская практика: вопрос-ответ».

Начиная с N 7 за 2003 год журнал (финансово-правовой абонемент) «АКДИ Экономика и жизнь» выходит под измененным названием: «Новая бухгалтерия».

Размер районного коэффициента

Размер районного коэффициента

Похожие публикации

Районный коэффициент и северная надбавка – две разновидности стимулирующих надбавок для работников, трудящихся в тяжелых климатических условиях. Начислять и выплачивать их обязаны все работодатели, зарегистрированные в утвержденном законодательстве перечне местностей.

Размер районного коэффициента соотносится со спецификой работы, степенью труднодоступности территории, на него влияет развитость инфраструктуры и особенности экологической обстановки. Суммы, потраченные организациями на выплату заработков, увеличенных на показатель коэффициента, включаются в расходы работодателя и уменьшают налогооблагаемую базу.

Применение районного коэффициента при начислении заработной платы

Необходимость применения коэффициентов в отдельных районах продиктована ст. 316 и ст. 146 ТК РФ. Такая схема предусмотрена для повышения потребительской способности населения в районах с неблагоприятными условиями жизни и работы. Трудовым кодексом обозначено, как рассчитать районный коэффициент для совместителей, сезонных сотрудников и персонала, работающего по вахтовому принципу (ст. 285 и ст. 302 ТК).

Коэффициент должен применяться к заработку наемных работников с их первого дня на должности и по день расторжения трудовых отношений. Не разрешается переносить выплату надбавок по коэффициентам на более поздние периоды. Как начисляется районный коэффициент на зарплату – нельзя производить раздельные выплаты основной зарплаты и начисленных сумм надбавок по коэффициентам. Принятые ставки процентных надбавок систематизированы в информационном письме, изданном Минтрудом, от 9 июня 2003 г. под № 1199-16.

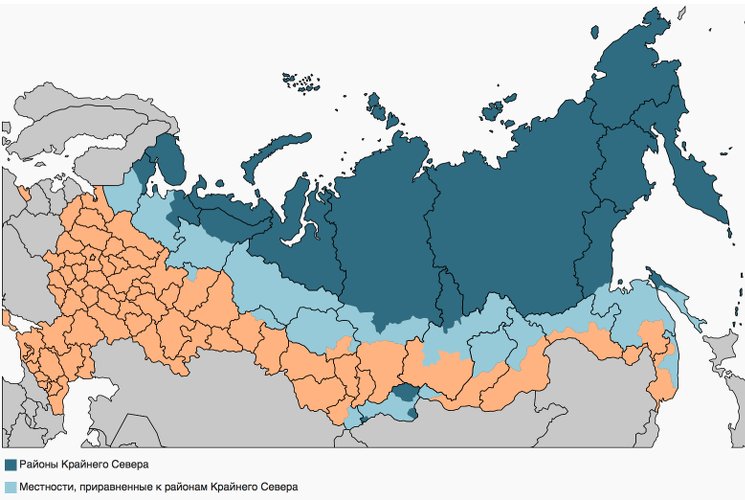

Начисление районного коэффициента на МРОТ и другие выплаты свойственно территориям:

- Крайнего Севера;

- Южных районов в Восточной Сибири;

- Дальневосточного района.

- зарплата, исчисленная за отработанное время по окладу или тарифному разряду;

- доплаты;

- разрешено начисление районного коэффициента на премию;

- надбавки, которые положены сотрудникам за квалификацию, наличие ученой степени и присвоенные рабочие разряды;

- компенсационные выплаты за отработанное время ночью, при работе в опасных условиях или при влиянии на человека вредных факторов.

- у работника стаж, признаваемый страховым, менее полугода;

- вычисленный средний заработок оказался меньше МРОТ;

- режим лечения был нарушен или работник получил увечье вследствие опьянения.

- месяц отработан полностью;

- оклад составляет 10 790 рублей;

- начислена премия к юбилею в размере 7800 рублей;

- издан приказ на материальную премию в сумме 4000 рублей;

- ежемесячная премия равна 5750 рублей.

- Выводятся начисления, учитывающие коэффициент (10 790 + 5 750) х 1,25 = 20 675 рублей.

- Общая сумма выплат «на руки» равна 32 475 рублей (20 675 + 4000 + 7800).

- единовременные вознаграждения за выслугу лет (надбавки за стаж работы по специальности);

- надбавки, обусловленные районным регулированием оплаты труда. В том числе — начисления по районным коэффициентам и коэффициентам за работу в тяжелых природно-климатических условиях;

- надбавки за непрерывный стаж работы в районах Крайнего Севера и приравненных к ним местностях.

- центры занятости;

- отделения Пенсионного фонда и ФСС.

- районах Крайнего Севера;

- местностях, приравненных к районам Крайнего Севера;

- местностях с особыми климатическими условиями.

- оклад 40 000 руб.;

- стимулирующую выплату за интенсивность и достижение высоких показателей в размере 10 000 руб.

- какой коэффициент применять – просто районный или выравнивающий районный;

- какие начисления необходимо увеличить на коэффициент.

- Закон Иркутской области от 12.01.2010 № 1-ОЗ «О правовых актах Иркутской области и правотворческой деятельности в Иркутской области»;

- п. 2 Постановления № 9, в котором определен как источник выплаты средства самого работодателя (есть у коммерческих организаций и отсутствуют у федеральных учреждений, так как не заложены в бюджет);

- апелляционное определение Иркутского областного суда от 12.12.2012 № 33-10029-12).

- заработная плата, начисленная работнику по тарифным ставкам (должностным окладам) за отработанное время;

- надбавки и доплаты к тарифным ставкам (должностным окладам);

- компенсационные выплаты, связанные с режимом работы и условиями труда;

- премии и вознаграждения, предусмотренные системами оплаты труда или положениями о премировании компании;

- другие выплаты, установленные системой оплаты труда компании.

- начислить надбавки тем, кому они положены;

- убрать коэффициент, когда человек уехал из района с коэффициентом отличным от того, который ему начисляют по основному месту работы;

- определить выплаты, на которые надбавки начислять не нужно.

- вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы;

- компенсационные выплаты (выплаты за работу в ночное, сверхурочное время, работу в праздничные дни и др.);

- стимулирующие выплаты (премии, стимулирующие надбавки и доплаты, а также другие выплаты поощрительного характера).

То есть районный коэффициент начисляется на все три основные составляющие заработной платы работников, различные по своему содержанию, целям и основаниям начисления.

На какие выплаты не применяется районный коэффициент?

Согласно положениям статей 129, 135, 315 ТК РФ районный коэффициент не начисляется на выплаты, не входящие в систему трудовой оплаты, поэтому работодатель может не применять районный коэффициент при начислении разовой премии например.

Виды выплат, на которые районный коэффициент не начисляется

- Процентные надбавки

- К заработной плате за работу в районах Крайнего Севера и приравненных к ним местностях

- К заработной плате за работу в южных районах Восточной Сибири и Дальнего Востока

- Средний заработок

- Отпускные выплаты

- За время командировки

- За время простоя по вине работодателя

- За время исполнения работником государственных или общественных обязанностей

- За время обучения работника, направленного на профессиональную подготовку

- Сохраняемый за дни сдачи крови

- Выходное пособие при увольнении и т.д.

- Материальная помощь

- Выплаты к отпуску

- В связи с рождением ребенка

- В связи с вступлением работника в брак

- В связи со стихийным бедствием

- При увольнении в связи с выходом на пенсию и т.д.

- Компенсация затрат, связанных с исполнением трудовых обязанностей

- Надбавка за вахтовый метод работы в районе Крайнего Севера (выплачивается взамен суточных)

- Расходов, связанных с переездом на работу в другую местность

- За использование личного имущества работника в интересах работодателя и т.д.

- Премия, не предусмотренная системой оплаты труда компании

- К профессиональному празднику

- Выплаты к юбилейной дате

- Связанная с присвоением почетного звания и т.д.

Более высокие размеры районных коэффициентов

Органы государственной власти субъектов Российской Федерации и органы местного самоуправления вправе за счет средств соответственно бюджетов субъектов Российской Федерации и бюджетов муниципальных образований устанавливать более высокие размеры районных коэффициентов для государственных органов и государственных учреждений субъектов Российской Федерации, органов местного самоуправления и муниципальных учреждений. Нормативным правовым актом субъекта Российской Федерации может быть установлен предельный размер повышения районного коэффициента, устанавливаемого входящими в состав субъекта Российской Федерации муниципальными образованиями.

Районные коэффициенты к заработной плате работников в районах Крайнего Севера и приравненных к ним местностях

Перечисленные ниже районные коэффициенты к заработной плате работников в районах Крайнего Севера и приравненных к ним местностях касаются непроизводственных отраслей. Данные приведены согласно информационного письма Департамента по вопросам пенсионного обеспечения министерства труда и социального развития российской федерации 9 июня 2003 г. N 1199-16 департамент доходов населения и уровня жизни министерства труда и социального развития российской федерации 19 мая 2003 г. N 670-9 пенсионный фонд российской федерации 9 июня 2003 г. N 25-23/5995

1. Районный коэффициент 2,0:

- Острова Северного Ледовитого океана и его морей (за исключением островов Белого моря и острова Диксон);

- Республика Саха (Якутия) — местности, где расположены предприятия и стройки алмазодобывающей промышленности, на месторождениях «Айхал» и «Удачная», прииски «Депутатский» и «Кулар», Нижнеколымский район, поселок Усть-Куйга Усть-Янского района;

- Сахалинская область — Северо-Курильский, Курильский, Южно-Курильский районы (Курильские острова);

- Камчатская область — Алеутский район (Командорские острова);

- Чукотский автономный округ — вся территория автономного округа.

2. Районный коэффициент 1,80:

- Красноярский край — г. Норильск и подчиненные его администрации населенные пункты;

- Сахалинская область — Ногликский район, Охинский район, г. Оха.

- Мурманская область — г. Мурманск-140.

3. Районный коэффициент 1,70:

- Республика Саха (Якутия) — Ленский район (севернее 61 град. северной широты), г. Мирный и подчиненные его администрации населенные пункты;

- Магаданская область — вся территория области;

- Мурманская область — пгт. Туманный.

4. Районный коэффициент 1,60:

- Республика Коми — г. Воркута и подчиненные его администрации населенные пункты;

- Республика Саха (Якутия) — Кобяйский, Вилюйский, Верхневилюйский, Нюрбинский (ранее Ленинский), Сунтарский, Мирнинский (за исключением местностей, где расположены предприятия и стройки алмазодобывающей промышленности на месторождениях Айхал, Удачный, г. Мирный и подчиненные ему администрации населенных пунктов), Оленекский, Анабарский, Жиганский, Булунский, Томпонский, Оймяконский, Верхоянский, Верхнеколымский, Среднеколымский, Аллаиховский, Абыйский, Момский, Усть-Янский (за исключением приисков «Депутатский» (пгт Депутатский), «Кулар», поселка Усть-Куйга), Эвено-Бытантайский районы

- Таймырский (Долгано-Ненецкий) автономный округ — вся территория автономного округа;

- Эвенкийский автономный округ — северные части Эвенкийского автономного округа (севернее реки Нижняя Тунгуска);

- Красноярский край — Туруханский (севернее рек Нижняя Тунгуска и Турухан) район, местности, расположенные севернее Полярного круга (за исключением г. Норильска и подчиненных его администрации населенных пунктов), г. Игарка и подчиненные его администрации населенные пункты;

- Хабаровский край — Охотский район;

- Камчатская область — вся территория области (за исключением Алеутского района);

- Корякский автономный округ — вся территория автономного округа;

- Сахалинская область — Ногликский, Охинский районы, г. Оха.

5. Районный коэффициент 1,50:

- Республика Коми — г. Инта и подчиненные его администрации населенные пункты;

- Республика Саха (Якутия) — пгт. Кангалассы;

- Республика Тыва — Монгун — Тайгинский, Тоджинский, Кызылский (территория Шынаанской сельской администрации) районы;

- Ненецкий автономный округ — вся территория автономного округа;

- Тюменская область — Уватский район;

- Ханты-Мансийский автономный округ — северная часть автономного округа (севернее 60 град. северной широты);

- Ямало-Ненецкий автономный округ — вся территория автономного округа;

- Томская область — Александровский, Верхнекетский, Каргасокский, Колпашевский, Парабельский и Чаинский районы, города Кедровый, Колпашево, Стрежевой.

6. Районный коэффициент 1,40:

- Республика Алтай — Кош-Агачский, Улаганский районы;

- Республика Карелия — Беломорский, Калевальский, Кемский, Лоухский районы, города Кемь и подчиненные его администрации населенные пункты, Костомукша;

- Республика Саха (Якутия) — Нерюнгринский, Алданский, Ленский (южнее 61 град. северной широты), Олекминский, Хангаласский, Усть-Майский, Амгинский, Таттинский, Чурапчинский, Усть-Алданский, Мегино-Кангаласский, Намский, Горный районы и г. Якутск.

- Республика Тыва — вся территория республики, за исключением районов, указанных в п. 5;

- Приморский край — Кавалеровский район (пос. рудников Таежный и Тернистый);

- Хабаровский край — Аяно-Майский, Ванинский, Верхнебуреинский (севернее 51 град. северной широты), им. П. Осипенко, Николаевский, Советско-Гаванский, Солнечный (Амгуньская и Дукинская сельские администрации), Тугуро-Чумиканский, Ульчский районы, города Николаевск-на-Амуре, Советская Гавань и подчиненные его администрации населенные пункты;

- Архангельская область — Лешуконский, Мезенский, Пинежский и Соловецкий (Соловецкие острова) районы, г. Северодвинск и подчиненные его администрации населенные пункты;

- Мурманская область — вся территория области, за исключением районов, указанных в п. п. 2, 3;

- Сахалинская область — вся территория области, за исключением районов, указанных в п. п. 1, 4.

7. Районный коэффициент 1,30:

- Республика Бурятия — Баунтовский, Муйский, Северо-Байкальский районы, г. Северобайкальск и подчиненные его администрации населенные пункты;

- Республика Карелия — Медвежьегорский, Муезерский, Пудожский и Сегежский районы, г. Сегежа и подчиненные его администрации населенные пункты;

- Республика Коми — Ижемский, Печорский, Троицко-Печорский, Усть-Цилемский, Удорский районы, города Вуктыл и подчиненные его администрации населенные пункты, Сосногорск и подчиненные его администрации населенные пункты, Ухта и подчиненные его администрации населенные пункты, Усинск и подчиненные его администрации населенные пункты, Печора и подчиненные его администрации населенные пункты;

- Эвенкийский автономный округ — южные части Эвенкийского автономного округа (южнее реки Нижняя Тунгуска);

- Красноярский край — Богучанский, Енисейский, Кежемский, Мотыгинский, Северо-Енисейский, Туруханский (южнее рек Нижняя Тунгуска и Турухан) районы, города Енисейск и Лесосибирск и подчиненные его администрации населенные пункты;

- Амурская область — Зейский, Селемджинский, Тындинский (за исключением Муртыгитского сельсовета) районы, города Зея и Тында и подчиненные их администрациям населенные пункты;

- Иркутская область — Бодайбинский, Братский, Казачинско-Ленский, Катангский, Киренский, Мамско-Чуйский, Нижнеилимский, Усть-Илимский, Усть-Кутский районы, г. Братск и населенные пункты, подчиненные его администрации, города Бодайбо, Усть-Илимск, Усть-Кут;

- Читинская область — Каларский, Тунгиро-Олекминский и Тунгокоченский районы;

Ханты-Мансийский автономный округ — южная часть автономного округа (южнее 60 град. северной широты); - Томская область районы — Бакчарский, Кривошеинский, Молчановский, Тегульдетский районы и сам город Томск.

- Кемеровская область.

- Вологодская область — город Череповец

- Алтайский край — Алейский, Баевский, Благовещенский, Бурлинский, Волчихинский, Егорьевский, Завьяловский, Ключевский, Кулундинский, Мамонтовский, Михайловский, Немецкий, Новочихинский, Поспелихинский, Панкрушихинский, Родинский, Романовский, Рубцовский, Славгородский,Суетский, Табунский, Угловский, Хабарский и Шипуновский районы, г. Алейск, г. Славгород и г. Яровое;

8. Районный коэффициент 1,25:

9. Районный коэффициент 1,20:

- Республика Бурятия — Баргузинский, Курумканский, Окинский районы;

- Республика Коми — вся территория Республики Коми, за исключением районов, указанных в п. п. 4, 5, 7;

- Приморский край — Кавалеровский (за исключением пос. рудников Таежный и Тернистый), Красноармейский (пгт. Восток и Богуславецкая, Вострецовская, Дальнекутская, Измайлихинская, Мельничная, Рощинская, Таежненская сельские администрации), Ольгинский, Тернейский районы, г. Дальнегорск и населенные пункты, находившиеся в подчинении его администрации ранее (Ранее Дальнегорский район);

- Хабаровский край — Амурский (пгт. Эльбан и подчиненные его администрации населенные пункты, Ачанская, Вознесенская, Джуенская, Омминская, Падалинская сельские администрации), Верхнебуреинский (южнее 51 град. северной широты), Комсомольский, Солнечный (за исключением Амгуньской и Дукинской сельских администраций) районы, города Амурск, Комсомольск-на-Амуре;

- Архангельская область — вся территория области, за исключением районов, указанных в п. 6;

- Коми-Пермяцкий автономный округ — Гайнский, Косинский, Кочевский районы.

- Томская область (исключая г. Томск и районы из пункта 7)

- Свердловская область (Гаринский и Таборинский районы, города Ивдель, Карпинск, Краснотурьинск и Североуральск с территориями, находящимися в их административном подчинении и районы, Александровский, Добринский, Кузнецовский, Носовский, Оверинский, Озерский, Пальминский, Фирулевский и Черновский сельские советы Тавдинского сельского района)

10. Районный коэффициент 1,15:

- Республика Карелия — вся территория республики, за исключением районов, указанных в пунктах 6 и 7.

- Алтайский край, Новосибирская, Омская и Тюменская области, г.Томск Томской области.

- Екатеринбург и вся Свердловская область за исключением районов из пункта 9

- Республика Башкортостан

- Город Пермь и Пермский край, за исключением районов из пункта 9

Обращаем ваше внимание, что в некоторых регионах и субъектах федерации могут быть дополнительно установлены местные районные коэффициенты. Для того, чтобы избежать ошибки и проблемы при расчете заработной платы мы настоятельно рекомендуем работодателям отправлять соответствующий запрос в Трудовую инспекцию по месту нахождения организации для получения письменного ответа.

Арбитражный суд: доплаты к зарплате в виде районного коэффициента и процентной надбавки облагаются НДФЛ

Районный коэффициент и процентная надбавка являются частью зарплаты. А значит, такие доплаты облагаются НДФЛ в общем порядке. Об этом напомнил Арбитражный суд Дальневосточного округа в постановлении от 20.10.16 № Ф03-4589/2016.

Суть спора

Организация из Амурской обрасти выплачивала работникам зарплату с начислением на нее районного коэффициента и процентной надбавки. При этом на указанные доплаты НДФЛ не начислялся. Налоговый агент объяснил это тем, что повышающие коэффициенты за работу в особых климатических условиях в налоговую базу по НДФЛ не включаются, поскольку прямо не указаны в качестве объекта налогообложения. По мнению организации, районный коэффициент и процентная надбавка для лиц, проживающих в районах Крайнего Севера, освобождаются от налогообложения на основании статьи 217 НК РФ как компенсационные выплаты. В инспекции сочли такой подход ошибочным и доначислили НДФЛ, а также начислили штраф и пени.

Решение суда

Суды трех инстанций признали доначисление правомерным, указав на следующее. В соответствии с Трудовым кодексом оплата труда лиц, занятых на работах в местностях с особыми климатическими условиями, производится в повышенном размере (ст. 146 ТК РФ). В состав заработной платы, помимо вознаграждения за труд в зависимости от его сложности, количества, качества и условий выполняемой работы, включаются также компенсационные выплаты (в том числе за работу в особых климатических условиях) и стимулирующие выплаты (ч. 2 ст. 129 ТК РФ). То есть районный коэффициент и процентная надбавка являются элементами заработной платы, которая облагается НДФЛ. При этом, являясь составной частью заработной платы, районный коэффициент и процентная надбавка не могут считаться компенсациями, поименованными в пунктах 1 и 3 части 1 статьи 217 НК РФ, отметили судьи.

Как учесть надбавку и районный коэффициент за работу на Крайнем Севере

Олег Хороший начальник отдела налога на прибыль организаций департамента налоговой и таможенной политики Минфина России

В этом решении:

- Бухучет

- НДФЛ и страховые взносы

- Налог на прибыль

- – повышенные коэффициент и надбавка

- – косвенные расходы

- УСН

- ЕНВД

- ОСНО и ЕНВД

Тем, кто работает в районах Крайнего Севера и приравненных к ним местностях, надо платить районные коэффициенты и надбавку к зарплате. Также коэффициенты и надбавки положены сотрудникам, которые трудятся в других особых климатических условиях.

Бухучет

Районный коэффициент и процентная надбавка за работу на Крайнем Севере и в местностях, приравненных к районам Крайнего Севера, являются частью оплаты труда сотрудников (ст. 315–317 и 129 ТК). Поэтому в бухучете их начисление отражайте так же, как и основную зарплату:

НДФЛ и страховые взносы

Процентная надбавка и районный коэффициент – часть зарплаты сотрудника (определения Конституционного суда от 05.03.2004 № 76-О, Верховного суда от 20.02.2017 № 303-КГ16-20674). Эти выплаты облагайте НДФЛ и обязательными страховыми взносами так же, как и основную зарплату. На сумму районного коэффициента и процентной надбавки начислите:

- взносы на обязательное пенсионное, социальное, медицинское страхование (п. 1 ст. 420 НК);

Налог на прибыль

Суммы зарплаты с учетом районного коэффициента и процентной надбавки (в т. ч. надбавки сотрудникам в возрасте до 30 лет) в полном объеме учтите в составе расходов на оплату труда при расчете налога на прибыль.

На что начисляется районный коэффициент

Коэффициент может увеличивать значение таких видов доходов:

Начисляется ли на МРОТ районный коэффициент – да. Его необходимо применять и к заработкам временных сотрудников, сезонных, совместителей, к доходам пенсионеров (которые продолжают проживать на территориях, на которых применяется соответствующее значение коэффициента).

Начисляется ли районный коэффициент на отпускные – нет. Расчет отпускных ведется по суммам заработка, которые учитываются в сумме с примененными ранее коэффициентами. Не допускается увеличение значения разовых выплат и материальной помощи через районные коэффициенты. Исключаются из списка выплат, для которых характерно применение коэффициентов, командировочные затраты и северные надбавки. Коэффициент не предназначен для перемножения с выплатами, определяемыми по среднему заработку. Нельзя умножать на показатель коэффициента оплату времени простоя, выплаты за периоды сохранения зарплаты (при сдаче крови в качестве донора, привлечении к общественным работам).

Начисляется ли районный коэффициент на премию, приуроченную к юбилею сотрудника или профессиональному празднику, – нет, этот вид начислений носит разовый характер и не относятся к системе оплаты труда.

Начисляется ли районный коэффициент на больничный лист – в стандартной ситуации нет, но бывают исключения:

Как начисляется районный коэффициент и северная надбавка

Стимулирующий эффект для привлечения рабочей силы в северные районы страны достигается через введение для отдельных регионов системы северных надбавок. Они рассчитываются и подлежат выплате работодателем. Районный коэффициент и северная надбавка не могут влиять на размер друг друга. Это отдельные виды начислений.

Для северной надбавки характерно использование в качестве основы начислений размера оклада. Как рассчитывается районный коэффициент и северная надбавка – их утвержденные значения умножаются на вычисленные тарифы и оклады. При наличии районного коэффициента для надбавки берется исходная сумма оклада, в которую не заложена районная надбавка.

Проценты для надбавок приведены в разделе 3 приказа Минтруда от 22 ноября 1990 г. № 2. Максимальное увеличение возможно при условии достижения работником в северных районах определенных временных значений стажа. После первых 6 месяцев работы на территориях с особыми климатическими условиями сотрудник может претендовать на надбавку в размере 10%. По истечении следующих 6 (12 или 24) месяцев происходит рост процента надбавки.

Районный коэффициент: как рассчитать на примерах

Работник трудоустроен на предприятии в г. Алейск Алтайского края. Расчет зарплаты за ноябрь 2017 года ему производится на основании таких сведений:

Как рассчитать районный коэффициент к заработной плате – величина коэффициента равна 1,25. Вычисления должны быть произведены по схеме:

На премию начисляется районный коэффициент, но к разовой выплате на юбилей работника это не относится.

Северная надбавка работнику из Мурманска, имеющему стаж 7 месяцев, будет начислена в размере 10%.

Если оклад равен 23 850 рублей, а ежемесячная премия составила 12 080 рублей, то сумма надбавки будет 3593 рубля ((23 850 + 12 080) х 10%).

Когда расходы на районные надбавки можно включить в базу налога на прибыль

Минфин уточнил, когда расходы на выплату районных надбавок можно учесть в налоговой базе по налогу на прибыль (письмо от 14.01.2020 № 03-03-06/1/825).

Ведомство отмечает, что статья 255 НК РФ относит к расходам на оплату труда для целей налога на прибыль, в том числе надбавки, обусловленные районным регулированием оплаты труда. К ним также относятся начисления по районным коэффициентам и коэффициентам за работу в тяжелых природно-климатических условиях.

Статья 146 ТК РФ требует оплачивать в повышенном размере труд работников, занятых на работах в местностях с особыми климатическими условиями. Оплата труда на работах в местностях с особыми климатическими условиями должна быть не ниже норм, установленных трудовым законодательством и иными нормативными правовыми актами. Так, размер районного коэффициента и порядок его применения для расчета заработной платы работников организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях, устанавливаются Правительством РФ.

Статья 316 ТК РФ устанавливает, что суммы указанных расходов относятся к расходам на оплату труда в полном размере.

Таким образом, расходы на выплату районных коэффициентов, начисленных в соответствии с требованиями ТК РФ, могут быть учтены в составе расходов на оплату труда при формировании базы по налогу на прибыль.

В расходы налогоплательщика на оплату труда разрешается включить сумму следующих надбавок к заработной плате сотрудников:

Также к данным расходам можно отнести надбавки за непрерывный стаж работы в районах европейского Севера и других районах с тяжелыми природно-климатическими условиями (п. 12 ст. 255 НК РФ).

Как рассчитать районный коэффициент к заработной плате

Автор: Юлия Попик

старший бухгалтер по расчету заработной платы

Расчет зарплаты сотрудников, работающих на удаленных территориях, имеет свою специфику, о которой обычно многие забывают. Это и применение северной надбавки при расчете заработной платы, и просто расчет зарплаты с учетом районного коэффициента. Если у компании несколько филиалов в разных частях нашей огромной страны – ошибки будут 100%. Как их избежать – читайте в нашем материале.

Контроль со стороны работников

Проверка того, как проведен расчет зп с районным коэффициентом, не менее популярна среди работников, чем перепроверка пособий по беременности и родам. Интернет пестрит не только всевозможными калькуляторами, но и разъяснениями, которые размещают:

При этом нельзя говорить о постоянности подходов к трактовке применения районного коэффициента. Например, применение северного коэффициента при расчете заработной платы было вдруг резко пересмотрено в 2020 году. Так, согласно постановлению Президиума Верховного суда от 07.02.2020 № 4-ПВ17 , минимальная зарплата должна быть увеличена на указанный коэффициент для тех, кто работает в:

Изменение произошло после судебных тяжб, активизировавшихся после обнародования постановления КС РФ от 07.12.2017 № 38-П . Именно указанное постановление выявило конституционно-правовой смысл положений статей 129 и 133.1 Трудового кодекса РФ, в том числе о районном коэффициенте.

Применение районного коэффициента

Наша практика работы с многими организациями, рассчитывающими заработную плату как силами штатных бухгалтеров, так и с привлечением аутсорсеров (ошибки которых приходилось исправлять именно нам) очень показательна. Стремление бухгалтеров упростить расчет приводит к колоссальным ошибкам.

Нередко даже опытные бухгалтеры для расчета зарплаты с учетом районного коэффициента просто умножают месячный оклад на коэффициент. Это работает в стандартной ситуации. Рассмотрим ее на примере.

При начислении заработной платы Ждановой С. В., работнице химического завода в г. Ангарске, расчетчик учел:

Общая сумма начислений составила 50 000 руб. (40 000 руб. + 10 000 руб.).

Районный коэффициент для г. Ангарска – 1,2 должны применять только федеральные учреждения города, остальные – выравнивающий районный коэффициент 1,3 (Постановление главы администрации Иркутской области от 28.01.1993 № 9).

С применением выравнивающего районного коэффициента оплата труда Ждановой С. В. до удержания НДФЛ составит 65 000 руб. (50 000 руб. ? 1,3).

В примере 1 у расчетчика могло возникнуть только два вопроса:

Однако путаница возникает даже в таких вопросах.

Для решения первого вопроса потребовалось даже разъяснение прокуратуры со ссылками на:

Ответ на второй вопрос можно найти, изучив Письмо Минздравсоцразвития РФ 16.02.2009 № 169-13. В абзаце 5 этого письма раскрыт перечень выплат, в отношении которых необходимо применять районный коэффициент:

У компаний, имеющих филиалы и представительства в удаленных частях РФ, возникают более сложные ситуации. Приведем пример из нашей практики (ситуация всплыла в ходе проведения аудита зарплаты одному из клиентов).

Работник компании 7 дней трудился на севере – эту часть надо умножить на коэффициент. После чего ушел в отпуск на 4 дня – в этот период коэффициент применять не надо. Кроме всего прочего работник получил премию – эта выплата также считается без коэффициента.

Бухгалтеры компании, в которой до нас обслуживался наш клиент, никакого разделения в расчетах не делали, отсюда возникали переплаты сотрудникам.

Сразу отметим, что если даже профессиональные бухгалтерские компании допускают подобные ошибки, то что уж говорить о штатных бухгалтерах, которые никогда не работали с большим количеством фирм и разнообразием ситуаций.

Да, компания будет защищена от судебных исков работников, но переплата может быть оспорена налоговыми органами ради доначисления налога на прибыль. При этом будут уменьшены страховые взносы, и в целом из-за штрафов и пени компания понесет убытки.

Избежать проблем поможет автоматизация

Применение районного коэффициента при расчете заработной платы требует от бухгалтера не забыть, как минимум:

В голове эту информацию держать невозможно. Как показывает практика аудита расчета заработной платы наши конкуренты допускают массу ошибок, а мы на их фоне выигрываем, потому что этот вопрос, как и многие другие, у нас автоматизирован.

Причем мы не остановились на достигнутом. Уже практически завершена доработка 1С: ЗУП, которую мы назвали ЗУП:1C-WiseAdvice. Подобной разработки нет ни у одной аутсорсинговой компании в России. Сильная автоматизация позволит полностью контролировать важные моменты в части применения районных коэффициентов.

Неправильное применение районного коэффициента при расчете зарплаты, даже очень большого количества филиалов в разных уголках страны, в случае передачи расчета зарплаты на аутсорсинг в 1C-WiseAdvice исключено. Гарантией отсутствия ошибок в расчете зарплаты с учетом районного коэффициента является автоматизация всех рутинных операций.

Районный коэффициент к заработной плате в 2020 году — размер при расчёте зарплаты и выплат

Статьи 146, 148 и 316 Трудового Кодекса РФ законодательно устанавливают, что зарплата работников, занятых в регионах с особыми климатическими условиями, должна индексироваться посредством повышающего районного коэффициента.

Закон РФ от 19.02.1993 N 4520-1 «О государственных гарантиях и компенсациях для лиц, работающих и проживающих в районах Крайнего Севера и приравненных к ним местностях» устанавливает размеры специальных районных коэффициентов к зарплате.

В этой публикации мы рассмотрим от чего зависит районный коэффициент к заработной плате, как он определяется, к каким выплатам применяется, а каким нет.

Начнем с цитаты статьи 316 Трудового Кодекса Российской Федерации:

Размер районного коэффициента и порядок его применения для расчета заработной платы работников организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях, устанавливаются Правительством Российской Федерации. Органы государственной власти субъектов Российской Федерации и органы местного самоуправления вправе за счет средств соответственно бюджетов субъектов Российской Федерации и бюджетов муниципальных образований устанавливать более высокие размеры районных коэффициентов для государственных органов субъектов Российской Федерации, государственных учреждений субъектов Российской Федерации, органов местного самоуправления, муниципальных учреждений. Нормативным правовым актом субъекта Российской Федерации может быть установлен предельный размер повышения районного коэффициента, устанавливаемого входящими в состав субъекта Российской Федерации муниципальными образованиями. Суммы указанных расходов относятся к расходам на оплату труда в полном размере.

Районные коэффициенты и процентные надбавки к заработной плате и при назначении страховых пенсий в соответствии со статьями 15 — 17 Федеральный закон от 28.12.2013 N 400-ФЗ «О страховых пенсиях» применяются те, что были установлены органами государственной власти бывшего СССР или органами государственной власти Российской Федерации.

Что отнести к Крайнему Северу и местностям, приравненным к его районам?

Местности, которые необходимо относить к районам Крайнего Севера и местностям, приравненные к его районам, определены постановлением Совмина СССР от 03.01.1983 N 12 «О внесении изменений и дополнений в Перечень районов Крайнего Севера и местностей, приравненных к районам Крайнего Севера, утвержденный Постановлением Совета Министров СССР от 10 ноября 1967 г. N 1029» (вместе с «Перечнем районов Крайнего Севера и местностей, приравненных к районам Крайнего Севера, на которые распространяется действие Указов Президиума Верховного Совета СССР от 10 февраля 1960 г. и от 26 сентября 1967 г. о льготах для лиц, работающих в этих районах и местностях», утв. Постановлением Совмина СССР от 10.11.1967 N 1029).

Обратите внимание, что помимо районов Крайнего Севера данное постановление содержит также перечень утративших силу решений Правительства СССР о включении отдельных территорий в перечень местностей, приравненных к районам Крайнего Севера.

Правильное определение размера районного коэффициента к зарплате

Трудовое законодательство России требует от работодателей применения районных коэффициентов при расчете заработной платы работников в условиях Крайнего Севера и регионов, приравненных к районам Крайнего Севера. Напоминаем, что затраты на выплату заработной платы работникам с учетом районного коэффициента включаются в расходы предприятия, на которые может быть уменьшена база по налогу на прибыль (ст 316 ТК РФ, ст 255 НК РФ).

Чтобы правильно определить размер районного коэффициента для расчета зарплаты работников организация может напрямую обратиться в трудовую инспекцию по месту регистрации, отправив письменный запрос. Трудовая инспекция обязана предоставить консультации по вопросам применения статьи 356-ой Трудового Кодекса РФ. Имейте в виду, что письменный ответ трудовой инспекции поможет избежать в будущем претензий от проверяющих и проблем в трудовых спорах с сотрудниками.

Северные надбавки для совместителей

Если говорить про «северные надбавки» для совместителей (граждане, работающие по совместительству), то третий пункт ст 285 ТК РФ гласит:

Данные нормы вы встретите также и в тексте «Обзора Верховного Суда Российской Федерации практики рассмотрения судами дел, связанных с осуществлением гражданами трудовой деятельности в районах Крайнего Севера и приравненных к ним местностях» (утв. Президиумом Верховного Суда РФ 26.02.2014).

Северный коэффициент для сезонных и временных работников, вахтовиков

В соответствии со статьей 302 ТК РФ, районный северный коэффициент должен учитываться при расчете заработной платы временных и сезонных работников, выезжающих в регионы Крайнего Севера и приравненные к ним местности из других районов страны, для выполнения работы вахтовым методом.

Детали расчета зарплат работников, которые заняты на временных и сезонных работах в районах Крайнего Севера отражены в статья 129, 146 и 315 Трудового Кодекса Российской Федерации.

Северная надбавка для дистанционных работников и надомников

При расчете зарплат дистанционных работников или надомников, необходимо использовать районный коэффициент «северной надбавки», установленный для местности с особыми климатическими условиями, если в качестве места работы в трудовом договоре таких сотрудников указана местность Крайнего Севера или приравненная к ней (согласно Обзора Верховного Суда РФ от 26.02.2014).

Районный коэффициент к зарплате работников с разъездным характером работы

Если работник, имеющий разъездной характер работы, выполняет свои непосредственные трудовые обязанности в районах с особыми климатическими условиями, а не по месту нахождения обособленного подразделения организации или самой организации, то при расчете его заработной платы в обязательном порядке должен быть применен повышающий районный коэффициент.

Порядок начисления районного коэффициента к заработной плате

В соответствии с Обзором Верховного Суда РФ от 26.02.2014 и трудовым законодательством РФ в целом, порядок начисления районного коэффициента к заработной плате заключается в обязательном учете повышающего коэффициента при расчете зарплаты с первого дня работы сотрудника в районе с особыми климатическими условиями до последнего дня работы в районах, в которым применяется «северный коэффициент».

На какие выплаты начисляется районный коэффициент?

В соответствии с главной 50 Трудового Кодекса Российской Федерации (Особенности регулирования труда лиц, работающих в районах Крайнего Севера и приравненных к ним местностях) районный коэффициент должен начисляться на следующие выплаты: