Бухотчетность малого бизнеса в 2020 году

Наш обзор посвящен бухгалтерской отчетности субъектов малого предпринимательства в 2020 году: ее состав, основные формы и бланки, особенности применения.

Особое право

Готовить упрощенную отчетность не вправе (ч. 5 ст. 6 Закона Обязательный состав бухгалтерской отчетности субъектов малого предпринимательства

В силу закона упрощенная бухгалтерская отчетность субъектов малого предпринимательства за 2017 год включает:

| Какую сдают бух. (фин.) отчетность субъекты малого предпринимательства | |

|---|---|

| Тип организации | Что сдает |

| Коммерческая фирма | Бухгалтерский баланс Отчет о финансовых итогах |

| НКО | Бухгалтерский баланс Отчет о целевом использовании средств |

Имейте в виду: к подготовленным для сдачи образцам бухгалтерской отчетности субъекты малого предпринимательства в 2020 году, так и ранее, не обязаны прикладывать какие-либо письменные пояснения. Закон освобождает от этой обязанности.

Бланки бух. отчетности субъектов малого предпринимательства

Каждая форма бухгалтерской отчетности субъектов малого предпринимательства за 2020 год утверждена приказом Минфина России от 02 июля 2010 года № 66н. Им же закреплены формы расширенной отчетности для компаний, которые не подпадают под критерии малого бизнеса.

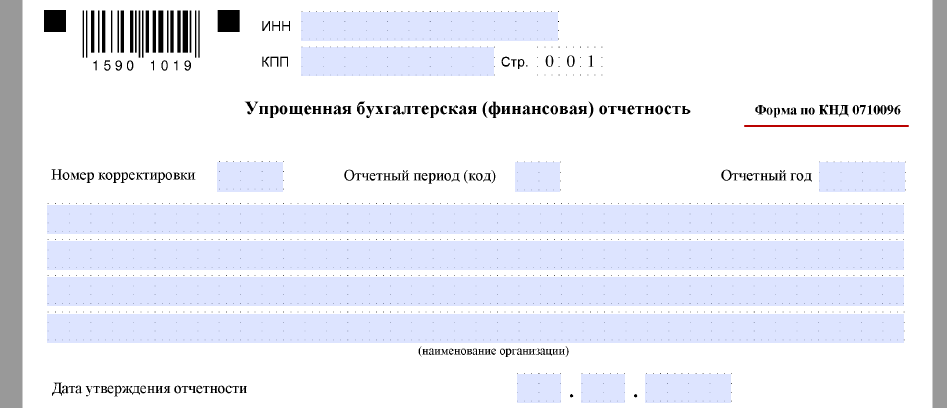

Обратите внимание: 0710096 – код по КНД для бухгалтерской отчетности субъектов малого предпринимательства за 2020 год. Его желательно знать, чтоб не спутать с отчетностью по общему порядку.

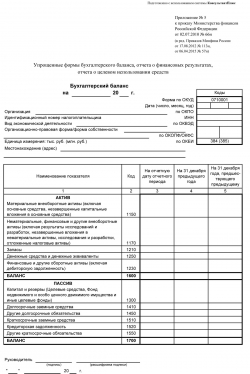

Так выглядит одна из главных составляющих бухгалтерской отчетности субъектов малого предпринимательства 2020 – бланк бухгалтерского баланса:

А ниже представлена еще одна обязательная часть бухгалтерской отчетности субъектов малого предпринимательства 2020 – форма отчета о финансовых итогах:

На нашем сайте скачать бухгалтерскую отчетность субъектов малого предпринимательства в 2020 году можно по следующей ссылке.

Также обращаем ваше особое внимание, что бухгалтерская отчетность субъектов малого предпринимательства с КНД 0710098 – устарела! Ее применяли за отчетные периоды до 2016 года.

В чем специфика

Ключевые особенности форм бухгалтерской (финансовой) отчетности малого предпринимательства закреплены в пункте 6 приказа Минфина № 66н. Само упрощение заключено в следующем:

| Особенности бух. отчетности для малого предпринимательства | |

|---|---|

| Отчетность | В чём послабление |

| Бухгалтерский баланс Отчет о финансовых итогах Отчет о целевом использовании средств |

Показатели приводят только по группам статей. То есть без их детализации по конкретным статьям. |

| Приложения к: • бухгалтерскому балансу; • отчету о финансовых итогах; • отчету о целевом использовании средств. |

Указывают только наиболее важные сведения. То есть без их знания невозможно верно оценить: • экономическое положение предприятия; • его финансовые успехи. |

Еще одна особенность применения бухгалтерской отчетности субъектами малого предпринимательства касается:

- Отчета об изменениях капитала;

- Отчета о движении денег.

- экономического положения фирмы;

- ее финансовых достижений.

- специфики (сферы) своей деятельности;

- структуры капитала;

- проходящих через фирму денежных потоков.

- бухгалтерский баланс;

- отчет о прибылях и убытках;

- приложения к ним (отчет об изменениях капитала, отчет о движении денежных средств, отчет о целевом использовании средств).

- Для юридических лиц — суммарная доля участия Российской Федерации, субъектов Российской Федерации, муниципальных образований, иностранных юридических лиц, общественных и религиозных организаций (объединений), благотворительных и иных фондов в уставном (складочном) капитале (паевом фонде) указанных юридических лиц не должна превышать двадцать пять процентов (за исключением активов акционерных инвестиционных фондов и закрытых паевых инвестиционных фондов), доля участия, принадлежащая одному или нескольким юридическим лицам, не являющимся субъектами малого и среднего предпринимательства, не должна превышать двадцать пять процентов.

- Средняя численность работников за предшествующий календарный год не должна превышать следующие предельные значения средней численности работников для каждой категории субъектов малого и среднего предпринимательства:

- Выручка от реализации товаров (работ, услуг) без учета налога на добавленную стоимость или балансовая стоимость активов (остаточная стоимость основных средств и нематериальных активов) за предшествующий календарный год не должна превышать предельные значения, установленные Правительством Российской Федерации для каждой категории субъектов малого и среднего предпринимательства.

- в бухгалтерский баланс, отчет о финансовых результатах, отчет о целевом использовании средств включаются показатели только по группам статей (без детализации показателей по статьям);

- в приложениях к бухгалтерскому балансу, отчету о финансовых результатах, отчету о целевом использовании средств приводится только наиболее важная информация, без знания которой невозможна оценка финансового положения организации или финансовых результатов ее деятельности.

- организации, бухгалтерская отчетность которых подлежит обязательному аудиту;

- жилищные и жилищно-строительные кооперативы;

- кредитные потребительские кооперативы;

- микрофинансовые организации;

- организации государственного сектора;

- политические партии, их региональные отделения или иные структурные подразделения;

- коллегии адвокатов;

- адвокатские бюро;

- юридические консультации;

- адвокатские и нотариальные палаты;

- некоммерческие организации, внесенные в реестр иностранных агентов.

- система налогообложения (СНО);

- вид деятельности (например, необходимость сдавать отчетность малого и среднего предпринимательства по отходам возникает, если у организаций и ИП в процессе деятельности возникают отходы);

- наличие или отсутствие наемных работников;

- требования по представлению статотчетности и т. д.

- из бухгалтерского баланса;

- отчета о финансовых результатах;

- пояснения к бухгалтерскому балансу и отчету о финансовых результатах;

- отчета об изменениях капитала;

- отчета о движении денежных средств;

- отчета о целевом использовании денежных средств (обязателен для некоммерческих организаций).

- на общей системе – декларацию по НДС и декларацию по налогу на доходы физических лиц;

- на УСН — декларацию по единому налогу УСН;

- на ЕНВД — декларацию по единому налогу на вмененный доход для отдельных видов деятельности.

- Предприятия, обязанные проводить обязательный аудит.

- ЖК и ЖСК.

- Адвокатские бюро.

- МФО.

- Потребительские КПК (кредитные кооперативы).

- Государственные учреждения.

- Нотариальные палаты либо адвокатские.

- Консультации юридические.

- Прочие организации, поименованные в ст. 6 № 402-ФЗ.

Возможность составления упрощенной бух отчетности для указанных категорий бизнеса, кроме исключений, действует с 2013 г. и включает всего 2 формы, которые рассмотрены далее.

Формы бух отчетности субъектов малого предпринимательства в 2017 году

Представлять бухгалтерскую отчетность субъектам малого предпринимательства за 2016 г. требуется до 31 марта 2017 г. Норма также распространяется и на компании, работающие в любой отраслевой принадлежности на специальных режимах, исключение – ИП, которые отчитываться не обязаны. Отчеты сдаются разово – за год в налоговые и статистические органы.

Важно! Перед тем, как составлять необходимые бланки бух отчетности, убедитесь в том, что организация соответствует показателям отнесения к малому предпринимательству – среднегодовой численности, размеру выручки, разрешенной доли участия в уставном капитале.

Если все нормативные требования удовлетворяются, то компания считается малой и вправе отчитаться за 2016 год по упрощенным бухгалтерским бланкам субъектов малого предпринимательства – форме 1 и 2. Основными законодательными актами, регламентирующими бухучет субъектов МП, являются:

- Закон № 402-ФЗ.

- Положение № 4/99.

- Приказ № 34н от 29.07.98 г.

- Приказ № 66н от 02.07.10 г., утверждающий все актуальные формы отчетов – как для МП, так и для обычных предприятий.

Состав обязательных к представлению МП бухгалтерских отчетов:

- Бухгалтерский баланс по форме 1.

- Отчет о финансовых результатах по форме 2.

При заполнении бухгалтерской финансовой отчетности субъектов малого предпринимательства (скачать актуальные в 2017 году бланки можно здесь), предприятие вправе расширить предоставляемые формы, если это необходимо для формирования достоверной картины деятельности бизнеса. К примеру, компания самостоятельно решает, нужна ли пояснительная записка (не включена в обязательный перечень форм) и требуется ли заполнение отчета о ДДС (движении денежных средств) либо отчета по изменениям капитала.

Внимание! Документы с КНД 0710096 применяются за период 2016 год, ранее действовал КНД 0710098 по бухгалтерской отчетности субъектов малого предпринимательства.

Особенности заполнения форм бухгалтерской финансовой отчетности малого предпринимательства

Бухгалтерская отчетность СМП заполняется в меньшем размере, чем предприятиями, раскрывающими информацию обычным способом. Так, показатели актива/пассива баланса состоят из 2 разделов, в каждый из которых вносится по 5/6 групповых статей с обязательным отражением динамики по предыдущим периодам. При этом по Закону № 402-ФЗ всем укрупненным строкам присваивается значение кода с наибольшим значением удельного веса в группе.

Важно! Вносить изменения в бухгалтерскую отчетность субъектов малого предпринимательства 2017 года (скачать форму 1 здесь), категорически не разрешается. Если указать все данные в официальном бланке не получается, требуется заполнять общеустановленный баланс и отчет о финрезультатах для обычных категорий хозяйствующих субъектов.

Форма 2 бухгалтерской отчетности субъектов малого предпринимательства (образец 2017 г. здесь), состоит из 7 строк вместо обычных 18, а раздел со справочными данными исключен. Дополнительно разрешается не отражать сведения о сегментах и связанных сторонах. При заполнении следует руководствоваться основным правилом формирования отчетности – полное и достоверное отражение информации о финансовом состоянии дел, деятельности компании и изменениях за прошедший год.

Не забывайте, что при выявлении несоответствий статистические органы могут направить отчеты на доработку, в этой ситуации повторно сдать формы необходимо в течение 2 рабочих дней.

Бухгалтерская отчетность малых предприятий за 2017 год

Закончились Новогодние праздники и отпуска, для бухгалтера наступила отчетная пора.

Рассмотрим основные моменты, которые важно учесть при подготовке бухгалтерской отчетности для малых предприятий за 2017 год.

Критерии субъектов малого предпринимательства

Критерии субъектов малого предпринимательства (СМП) определены в статье 4 Федерального закона от 24.07.2007 N 209-ФЗ «О развитии малого и среднего предпринимательства в РФ». Это должны быть зарегистрированные в установленном порядке хозяйственные общества, хозяйственные партнерства, производственные и потребительские кооперативы, крестьянские (фермерские) хозяйства и индивидуальные предприниматели, соответствующие следующим условиям:

- Среднесписочная численность за предшествующий год до 100 человек (среди СМП выделяют микропредприятия — численность до 15 человек).

- Налоговый доход без НДС за предшествующий год не более 800 млн. руб. (для микропредприятий — 120 млн. руб.).

Для хозяйственных обществ (АО и ООО) и партнерств установлены дополнительные ограничения по видам деятельности и структуре уставного капитала. Помимо численности и дохода, в их отношении должно выполняться хотя бы одно из следующих требований:

- акции АО, обращающиеся на ОРЦБ, отнесены к акциям высокотехнологичного (инновационного) сектора экономики в порядке, установленном Правительством РФ;

- деятельность организации заключается в применении (внедрении) результатов интеллектуальной деятельности при условии, что исключительные права принадлежат ее учредителям — бюджетным, автономным научным учреждениям;

- организация — участник проекта «Сколково»;

- учредители компании включены в Перечень юридических лиц, предоставляющих государственную поддержку инновационной деятельности.

- суммарная доля государства, регионов, общественных, религиозных организаций и благотворительных фондов в уставном капитале не более 25%, а суммарная доля иностранных компаний и организаций, не относящихся к СМП, в уставном капитале не более 49%.

Ограничения по долям иностранных компаний и не СМП в уставном капитале не распространяются на вышеназванных участников проекта «Сколково», инновационные организации по Перечню, а также компании, внедряющие результаты интеллектуальной деятельности с передачей исключительных прав своим учредителям — бюджетным, автономным научным учреждениям.

Категория СМП определяется в соответствии с наибольшим по значению условием, установленным по среднесписочной численности и доходам.

Например, среднесписочная численность организации составила 25 человек, доход же за год — 25 млн. руб. По первому критерию организация соответствует понятию малого предприятия, а по второму — микропредприятию. Следовательно, она признается малым предприятием.

Для признания организации СМП не нужно получать специальный документ, подтверждающий данный статус. Все СМП включены в специальный реестр на сайте ФНС (https://rmsp.nalog.ru).

Отнесение организации к СМП дает ей много льгот, в том числе в сфере бухгалтерского учета и отчетности.

Упрощенный бухгалтерский учет и отчетность малых предприятий

В силу пункта 4 статьи 6 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» малые предприятия вправе применять упрощенные способы ведения бухгалтерского учета, в том числе составлять упрощенную бухгалтерскую (финансовую) отчетность.

Правом применения упрощенных способов ведения бухгалтерского учета и составления упрощенной бухгалтерской отчетности за 2017 год не могут воспользоваться СМП, бухгалтерская отчетность которых подлежит обязательному аудиту, а также микрофинансовые организации, ЖСК. Полный перечень тех, кому запрещен упрощенный учет, содержится в пункте 5 статьи 6 Федерального закона N 402-ФЗ.

Напомним, что обязательному аудиту подлежат, например:

- СМП, созданные в форме акционерного общества;

- СМП с объемом выручки за предшествовавший отчетному год свыше 400 млн. рублей или суммой активов баланса по состоянию на конец предшествовавшего отчетному года свыше 60 млн. рублей.

Итак, СМП, не подлежащие обязательному аудиту и не относящиеся к микрофинансовым организациям, ЖСК ВПРАВЕ:

При организации бухгалтерского учета на предприятии:

- использовать сокращенный рабочий План счетов (п. 3 Информации Минфина России № ПЗ-3/2015 «Об упрощенной системе бухгалтерского учета и бухгалтерской отчетности»);

- руководитель может самостоятельно вести бухучет, издав об этом приказ (п. 3 ст. 7 Закона N 402-ФЗ);

- при отсутствии в федеральных стандартах соответствующих способов ведения бухгалтерского учета по конкретному вопросу формировать учетную политику, руководствуясь исключительно требованием рациональности (п. 7.2 ПБУ 1/2008);

- вести бухгалтерский учет по простой системе без применения двойной записи (только для микропредприятий с численностью до 15 человек и годовым доходом до 120 млн. руб., а также НКО) (п. 21 Информации Минфина России N ПЗ-3/2015).

При признании доходов и расходов:

- использовать кассовый метод учета доходов и расходов (п. 12 ПБУ 9/99, п. 18 ПБУ 10/99);

- признавать доходы и расходы по договорам строительного подряда в соответствии с ПБУ 9/99 и ПБУ 10/99, не применяя ПБУ 2/2008 (п. 2.1 ПБУ 2/2008).

При учете материально-производственных запасов:

- принимать МПЗ к бухгалтерскому учету по цене поставщика, а иные связанные с приобретением затраты включать в расходы текущего периода (п. 13.1 ПБУ 5/01);

- признавать стоимость сырья, материалов, товаров, другие затраты на производство и подготовку к продаже продукции и товаров в составе расходов по обычным видам деятельности в полной сумме по мере их приобретения (осуществления) (п. 13.2 ПБУ 5/01) (только для микропредприятий и организаций, характер деятельности которых не предполагает наличие существенных остатков запасов);

- признавать расходы на приобретение запасов, предназначенных для управленческих нужд, в составе расходов по обычным видам деятельности в полной сумме по мере их приобретения, а не по мере использования (п. 13.3 ПБУ 5/01);

- не создавать резервы под снижение стоимости материальных ценностей (п. 25 ПБУ 5/01).

При учете основных средств:

- малые предприятия вправе определять первоначальную стоимость основных средств (п. 8.1 ПБУ 6/01):

- при приобретении за плату — по цене поставщика (продавца) и затрат на монтаж (при наличии таких затрат и если они не учтены в цене);

- при сооружении (изготовлении) — в сумме, уплачиваемой по договорам строительного подряда и иным договорам, заключенным с целью приобретения, сооружения и изготовления основных средств.

- при этом иные затраты, непосредственно связанные с приобретением, сооружением и изготовлением объекта основных средств, включаются в состав расходов по обычным видам деятельности в полной сумме в том периоде, в котором они были понесены.

- начислять годовую амортизацию единовременно по состоянию на 31 декабря отчетного года либо периодически в течение отчетного года за периоды, определенные организацией, а также начислять амортизацию производственного и хозяйственного инвентаря единовременно в размере первоначальной стоимости объектов таких средств при их принятии к бухучету (п. 19 ПБУ 6/01).

При учете НМА и НИОКР:

- признавать расходы на приобретение (создание) нематериальных активов (НМА ) в составе расходов по обычным видам деятельности в полной сумме по мере их осуществления (п. 3.1 ПБУ 14/2007);

- списывать затраты по НИОКР на расходы по обычным видам деятельности в полной сумме по мере их осуществления (п. 14 ПБУ 17/02).

- не отражать оценочные обязательства, условные обязательства и условные активы в бухучете, в том числе не создавать резервы предстоящих расходов (на предстоящую оплату отпусков работникам, выплату вознаграждений по итогам работы за год, гарантийный ремонт и гарантийное обслуживание, др.) (п. 3 ПБУ 8/2010);

- любые ошибки в бухучете исправлять как несущественные (п. п. 9, 14 ПБУ 22/2010);

- осуществлять последующую оценку всех финансовых вложений в порядке, установленном для финансовых вложений, по которым текущая рыночная стоимость не определяется. При этом малое предприятие может не отражать обесценение финансовых вложений в бухучете, если расчет величины такого обесценения затруднителен (п. 19 ПБУ 19/02);

- не применять ПБУ 18/02 и не отражать в бухучете постоянные и временные разницы;

- проценты по любым займам (в т.ч. полученным на покупку инвестиционного актива) учитывать как прочие расходы (п. 7 ПБУ 15/2008);

- отчет об изменениях капитала,

- отчет о движении денежных средств,

- отчет о целевом использовании средств.

- а также пояснения, оформляемые в табличной или текстовой форме.

- не применять ПБУ 11/2008 и не раскрывать информацию о связанных сторонах в бухгалтерской отчетности,

- не применять ПБУ 16/02 и не раскрывать информацию по прекращаемой деятельности в бухгалтерской отчетности,

- не представлять информацию по сегментам в бухгалтерской отчетности согласно пункту 2 ПБУ 12/2010.

- индивидуальные предприниматели,

- нотариусы, адвокаты и другие специалисты, осуществляющие частную практику.

- структурные подразделения зарубежных компаний. Тем не менее, вести бухгалтерский учет они все же обязаны в соответствии с законами Российской Федерации.

- бухгалтерский баланс,

- финансовые результаты,

- пояснительная записка

- приложения. Это может быть информация об изменениях капитала и другие показатели. Приложения для субъектов малого бизнеса необходимы лишь в тех случаях, когда основные документы не отражают в полной мере финансовую картину предприятия.

- традиционном бумажном, в том числе и почтовым переводом;

- в электронном виде через сайт или оператора связи.

- профильное высшее образование,

- стаж работы не менее трех лет за последние пять лет. В случае, если у ответственного за сдачу отчетности нет соответствующего образования, опыт по профессии должен быть более пяти лет за последние семь,

- отсутствие неснятой судимости в экономической сфере. Представители малого бизнеса могут самостоятельно вести учет и готовить необходимые документы.

По другим активам и обязательствам:

При составлении бухгалтерской отчетности

1. Бухгалтерский баланс и отчет о финансовых результатах

Состав бухгалтерской отчетности для малых предприятий за 2017 год определен ст. 14 Закона N 402-ФЗ, и в общем случае годовая бухгалтерская (финансовая) отчетность состоит из бухгалтерского баланса, отчета о финансовых результатах и приложений к ним. А годовая бухгалтерская отчетность НКО состоит из бухгалтерского баланса, отчета о целевом использовании средств и приложений к ним.

Перечисленные формы отчетности установлены Приказом Минфина России от 02.07.2010 N 66н «О формах бухгалтерской отчетности организаций».

СМП, применяющие упрощенные способы учета, могут составлять бухгалтерскую отчетность в сокращенном объеме (п. 1 ч. 4 ст. 6 Закона N 402-ФЗ, п. 6, 6.1 Приказа Минфина России от 02.07.2010 N 66н«). Они вправе самостоятельно разрабатывать формы бухгалтерской отчетности или использовать упрощенные формы баланса, отчета о финансовых результатах, отчета о целевом использовании средств (п. 27 Информации Минфина от 29 июня 2016 г. N ПЗ-3/2016). Формы приведены в Приложении № 5 к Приказу № 66н.

Представление малым предприятием полной бухгалтерской отчетности не обязывает его составлять отчетность по тем же формам в последующие годы. Если ваша компания вправе применять упрощения, но ранее отчетность формировалась по общим правилам, то со сдачи отчетности за 2017 год можно начать составлять отчетность по упрощенным формам. И наоборот. То обстоятельство, что компания применяет в бухучете упрощенные методы, не обязывает ее сдавать упрощенную бухгалтерскую отчетность.

Компания с любого года вправе сдавать отчетность по общим правилам. Однако, при формировании отчета о движении денежных средств и изменении капитала за отчетный год организация обязана включить в него соответствующие показатели прошлого года независимо от того, входил ли такой отчет в состав бухгалтерской отчетности за прошлый год.

При этом следует заметить, что согласно п. 18.1 ПБУ 9/99 выручка, прочие доходы (выручка от продажи продукции (товаров), выручка от выполнения работ (оказания услуг) и т.п.), составляющие 5 и более процентов от общей суммы доходов организации за отчетный период, показываются по каждому виду в отдельности. Соответственно, расходы по видам деятельности, составляющим более 5%, показываются также отдельно (п. 21.1 ПБУ 10/99). Это правило применяется для всех компаний, в т.ч. СМП, использующих формы упрощенной бухгалтерской отчетности за 2017 год.

2. Приложения к бухгалтерскому балансу и отчету о финансовых результатах

Приложениями к бухгалтерскому балансу и отчету о финансовых результатах являются (п. 2, 4 Приказа № 66н, письмо ФНС России от 20.06.2013 N ЕД-4-3/[email protected]):

Из более ранней редакции Приказа № 66н следовало, что отчет о целевом использовании полученных средств включается в состав бухгалтерской отчетности общественных организаций (объединений), не осуществляющих предпринимательской деятельности и не имеющих кроме выбывшего имущества оборотов по продаже товаров (работ, услуг). Но с внесением поправок Приказом Минфина России от 04.12.2012 N 154н в настоящее время отчет о целевом использовании средств является равноправным приложением к балансу и отчету о финансовых результатах наряду с отчетами об изменениях капитала и движении денежных средств.

В приложениях СМП, применяющие упрощения, вправе приводить только наиболее важную информацию, без знания которой невозможно оценить финансовое положение или результаты деятельности организации (п. 26 Информации Минфина России от 29.06.2016 N ПЗ-3/2016 «Об упрощенной системе бухгалтерского учета и бухгалтерской отчетности»).

Например, при наличии большой величины кредиторской задолженности (в т.ч. в виде заемных средств) целесообразно указывать информацию о величине чистых активов ООО. Как известно, если стоимость чистых активов ООО ниже размера уставного капитала в течение 2 финансовых лет подряд, то необходимо уменьшить уставный капитал до стоимости чистых активов, либо ликвидировать компанию (п. 4 ст. 30 Федеральный закон от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью»). Поэтому при высоком удельном весе непогашенной кредиторской задолженности данная информация не может быть сокрыта от пользователей отчетности, в т.ч. учредителей (участников).

Пример 1:

Согласно п. 10 ПБУ ПБУ 7/98 событие, произошедшее после отчетной даты, раскрывается в пояснениях к бухгалтерскому балансу и отчету о финансовых результатах. На счетах бухучета в отчетном периоде данное событие не отражается.Пример 2:

В бухгалтерской балансе по состоянию на 31 декабря отражены значительные вложения организации в ценные бумаги (акции) крупной корпорации. В марте следующего года, до подписания отчетности, получена информация, что рыночная цена этих акций значительно уменьшилась. В данной ситуации организация должна раскрыть в пояснениях к бухгалтерскому балансу и отчету о финансовых результатах соответствующую информацию. Если возможность оценить последствия события после отчетной даты в денежном выражении отсутствует, то организация должна указать на это.Как разъяснил Минфин, те компании, которые ведут упрощенный бухучет и представляют упрощенную бухгалтерскую отчетность за 2017 год, должны отражать в ней события после отчетной даты с учетом принципа рациональности (пункт 28.4 Информации Минфина России от 29.06.2016 N ПЗ-3/2016).

Поэтому, если до подписания баланса произойдет событие, существенно влияющее на финансовое состояние фирмы, составить пояснения и раскрыть в них это событие необходимо.

3. Информация, не подлежащая раскрытию в отчетности малых предприятий

Субъекты малого предпринимательства вправе отражать в упрощенной бухгалтерской отчетности за 2017 год последствия изменения учетной политики, оказавшие или способные оказать существенное влияние на финансовое положение и результаты деятельности организации и (или) движение денежных средств, перспективно (п. 15.1 ПБУ 1/2008). То есть без отражения корректировок показателей бухгалтерской отчетности за прошлые периоды.

Независимо от того, составляется годовая бухгалтерская отчетность в полном объеме или по упрощенным формам, срок предоставления ее в налоговый орган и статистику — не позднее трех месяцев после окончания отчетного года (пп. 5 п. 1 ст. 23 НК РФ, п. 1 ст. 18 Закона № 402-ФЗ).

С учетом выходных дней сдать бухгалтерскую отчетность за 2017 г. надо не позднее 2 апреля 2020 г.

Таким образом, организации, применяющие упрощения, вправе раскрывать в бухгалтерской отчетности меньший объем информации по сравнению с объемом, предусмотренным для иных организаций.

Если воспользоваться всеми льготами, предусмотренными для бухгалтерской отчетности для малых предприятий за 2017 год, ее информативность будет стремиться к нулю. Поэтому решение о том, какие упрощения применять целесообразно согласовать с учредителями. Ведь возможно, что они захотят увидеть в отчетности информацию в более развернутом виде, чем бухгалтер собирается им предложить.

Бухгалтерская отчетность малого предприятия

Бухгалтерская отчетность – значимая составляющая деятельности предприятия, она дает полную картину финансовой и хозяйственной деятельности, является своеобразным подведением итогов определенного периода- месяца, квартала или года. В 2013 году в России начал действовать новый закон №402-ФЗ «О бухгалтерском учете». Сегодня именно он является основным документом, на который ориентируются в своей работе представители как крупного, так и малого бизнеса. В документе прописаны и новые правила предоставления бухгалтерской отчетности.

Бухгалтерская отчетность – значимая составляющая деятельности предприятия, она дает полную картину финансовой и хозяйственной деятельности, является своеобразным подведением итогов определенного периода- месяца, квартала или года. В 2013 году в России начал действовать новый закон №402-ФЗ «О бухгалтерском учете». Сегодня именно он является основным документом, на который ориентируются в своей работе представители как крупного, так и малого бизнеса. В документе прописаны и новые правила предоставления бухгалтерской отчетности.Кто обязан предоставлять отчетность?

Предоставлять должны все. Точнее — почти все. В законе четко прописано: вести бухгалтерский учет должны все субъекты экономической деятельности. Если раньше предприятия малого бизнеса, работающие по упрощенной системе налогообложения, от предоставления отчетности были освобождены, то сегодня такого права у них нет.

Кто имеет право не предоставлять бухгалтерскую отчетность: Для торговых и сервисных предприятий: правила ведения кассовых операций и штрафы за нарушения.

Для торговых и сервисных предприятий: правила ведения кассовых операций и штрафы за нарушения.Подробная статья про трудовые книжки: открытие, оформление, хранение.

Состав бухгалтерской отчетности малого предприятия

Этот пункт также четко отражается в законе. В п.1 ст.14 обозначен перечень документов, входящих в состав отчетности для малых предприятий:

Этот пункт также четко отражается в законе. В п.1 ст.14 обозначен перечень документов, входящих в состав отчетности для малых предприятий:Для малого бизнеса допустим упрощенный вариант: бухгалтерский баланс и отчет о финансовых результатах. Они могут быть расписаны по основным статьям, нет необходимости делать детализацию.

Формы бух. отчетности

Теперь у каждой организации есть полное право самой составлять формы первичных документов. После утверждения руководителем они становятся официальными документами. Нововведение не коснулось лишь государственных учреждений. Обязательными остаются формы, которые используются в соответствии с законодательством.

Теперь у каждой организации есть полное право самой составлять формы первичных документов. После утверждения руководителем они становятся официальными документами. Нововведение не коснулось лишь государственных учреждений. Обязательными остаются формы, которые используются в соответствии с законодательством.Закон прописывает требования к бухгалтерским регистрам, они стали значительно жестче. Их утверждение также остается внутренним вопросом организации, но теперь необходимо указывать полные реквизит фирмы и ее партнеров. Для хранения регистров в электронном виде обязательно наличие электронно-цифровой подписи.

Куда сдается бухгалтерская отчетность?

После того, как руководитель подписывает бумажный экземпляр финансовой отчетности, она считается составленной. Предоставлять данные необходимо отныне не только в налоговую инспекцию. Второй аналогичный пакет документов – также оригинал — сдается в местное отделение органов государственной статистики.

Еще один экземпляр, также заверенный подписью и датой, должен оставаться в организации. По закону, храниться подобные документы должны не менее 5 лет с момента их последнего использования.

Сроки сдачи бухгалтерской отчетности

Сроки сдачи отчетности всегда вызывали беспокойство у бухгалтеров, важно было успеть своевременно предоставить то ежемесячный, то квартальный и, конечно, годовой. Новый закон заметно облегчил работу экономической службы. Обязательным остался лишь годовой отчет. Он включает в себя показатели с 1 января до 31 декабря и предоставлять его необходимо не позднее, чем через 3 месяца после начала нового календарного года. В 2014 году предприниматели, пользующиеся упрощенной системой налогообложения, впервые отчитались о результатах финансового года. Это необходимо было сделать до 31 марта. Конечно, предприятия крупного и среднего бизнеса не отказались от подведения итогов за месяц или квартал. Но сейчас это информация скорее для внутреннего пользования, она может быть предоставлена по требованию учредителей, инвесторов или при оформлении кредита в банке.

Сроки сдачи отчетности всегда вызывали беспокойство у бухгалтеров, важно было успеть своевременно предоставить то ежемесячный, то квартальный и, конечно, годовой. Новый закон заметно облегчил работу экономической службы. Обязательным остался лишь годовой отчет. Он включает в себя показатели с 1 января до 31 декабря и предоставлять его необходимо не позднее, чем через 3 месяца после начала нового календарного года. В 2014 году предприниматели, пользующиеся упрощенной системой налогообложения, впервые отчитались о результатах финансового года. Это необходимо было сделать до 31 марта. Конечно, предприятия крупного и среднего бизнеса не отказались от подведения итогов за месяц или квартал. Но сейчас это информация скорее для внутреннего пользования, она может быть предоставлена по требованию учредителей, инвесторов или при оформлении кредита в банке.Ответственность за несдачу бухгалтерской и статистической отчетности

За каждый непредоставленный или предоставленный с опозданием в налоговую инспекцию документ, предприятие должно будет заплатить штраф — 200 рублей. Комплект у организаций может существенно отличаться, соответственно, и сумма штрафа тоже. А главный бухгалтер или иное должностное лицо, ответственное за предоставление отчетности, может быть оштрафовано на сумму от 300 до 500 рублей.

За каждый непредоставленный или предоставленный с опозданием в налоговую инспекцию документ, предприятие должно будет заплатить штраф — 200 рублей. Комплект у организаций может существенно отличаться, соответственно, и сумма штрафа тоже. А главный бухгалтер или иное должностное лицо, ответственное за предоставление отчетности, может быть оштрафовано на сумму от 300 до 500 рублей.Варианты сдачи

Предоставлять отчетность можно в нескольких вида:

Кто занимается сдачей отчетности

Ответственность за ведение бухучета и составление отчетности законодательно закрепляется за главным бухгалтером. Если в организации такового нет, необходимо заключить договор со сторонней фирмой или специалистами, оказывающими подобные услуги. Такие сотрудники должны отвечать нескольким требованиям:

Ответственность за ведение бухучета и составление отчетности законодательно закрепляется за главным бухгалтером. Если в организации такового нет, необходимо заключить договор со сторонней фирмой или специалистами, оказывающими подобные услуги. Такие сотрудники должны отвечать нескольким требованиям:Конечно, новый закон существенно упростил жизнь бухгалтеров. Да и самих проверяющих органов. Нет необходимости так часто представлять документы в налоговые органы. А если обнаружена ошибка, не нужно срочно ее устранять. По закону, на это давалось ранее 5 дней. Бесконечная переписка занимала много времени, кроме того, организация несла почтовые расходы. Также в новом законе прописаны и важнейшие составляющие финансовой деятельности любой организации. Это недопустимость оформления операций, которых в реальности не было, отражение в отчетности несуществующих расходов и объектов.

Когда резюме и собеседование не помогли, то прием на работу на испытательный срок — отличный способ проверить работника.

Когда резюме и собеседование не помогли, то прием на работу на испытательный срок — отличный способ проверить работника.Как начислять налоги при УСН? Поможет данная инструкция.

Министерство финансов РФ исходит из того, что представитель малого бизнеса сам решает, включать ли данные отчеты в итоговый пакет. Он должен всё взвесить и понять, нужно ли приводить дополнительные сведения, которые в 2020 году будут крайне важны для объективной оценки:

Таким образом, насколько будет урезана упрощенная бухгалтерская (финансовая) отчетность, субъекты малого предпринимательства решают самостоятельно исходя из:

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Бухгалтерская отчетность: состав и сроки

Все организации обязаны вести бухгалтерский учет и составлять на его основе бухгалтерскую отчетность. Исключение составляют только индивидуальные предприниматели, которые освобождены и от того, и от другого.

Бухгалтерская отчетность состоит из следующих документов:

С 1 января 2013 года аудиторское заключение, подтверждающее достоверность финансовой отчетности организации, а также пояснительная записка в состав бухгалтерской отчетности не входят.

Малый бизнес может сдавать формы бухгалтерской отчетности в сокращенном виде. Для них обязательными являются только бухгалтерский баланс и отчет о прибылях и убытках.

Сдавать финансовые отчеты в налоговую и органы статистики по месту регистрации нужно раз в год не позднее трех месяцев после окончания отчетного периода (крайний срок — 31 марта каждого года). Вступивший в силу Федеральный закон от 06.12.2011 № 402-ФЗ освобождает от обязанности сдавать в налоговую инспекцию промежуточную бухгалтерскую отчетность.

Сдайте бухгалтерскую отчетность через Контур.Экстерн. Три месяца — бесплатно!

В силу статьи 4 Закона N 209-ФЗ к субъектам малого предпринимательства относятся потребительские кооперативы и коммерческие организации (за исключением государственных и муниципальных унитарных предприятий), а так же индивидуальные предприниматели, крестьянские (фермерские) хозяйства, соответствующие следующим условиям:

а) от ста одного до двухсот пятидесяти человек включительно для средних предприятий;

б) до ста человек включительно для малых предприятий; среди малых предприятий выделяются микропредприятия — до пятнадцати человек.

В соответствии с указанным Постановлением предельная величина выручки для малых предприятий составляет 400 миллионов рублей, а для микропредприятий — 60 миллионов рублей.

Если Ваше предприятие удовлетворяет всем перечисленным критериям, то Вы признаетесь субъектом малого предпринимательства и вправе рассчитывать на привилегии, установленные государством для данной категории фирм.

Если Вы относитесь к предприятиям малого бизнеса, то вправе предоставить бухгалтерскую отчетность по упрощенной схеме: бух.баланс и отчет о финансовых результатах (пункт 6 Приказа № 66н).

Бухгалтерская финансовая отчетность субъектов малого предпринимательства 2017. Форма по КНД 0710096 (бланк)

?Упрощенная бухгалтерская отчетность

?Упрощенная бухгалтерская отчетность

В нашей консультации мы рассказывали о том, что субъекты малого предпринимательства могут вести упрощенный бухучет. О составе и сроках сдачи бухгалтерской отчетности 2017-2020 субъектами малого предпринимательства расскажем в нашем материале.

Упрощенный бухучет? Упрощенная отчетность!

Малые предприятия имеют право не только вести упрощенный бухгалтерский учет, но и формировать бухгалтерскую отчетность по упрощенной системе.

Упрощенная отчетность предполагает составление упрощенного бухгалтерского баланса, упрощенного отчета о финансовых результатах, а для некоммерческих организаций – упрощенного отчета о целевом использовании средств.

Другие формы бухгалтерской отчетности малые предприятия могут не составлять вовсе, если посчитают, что информация в других формах не будет являться существенной для оценки финансового положения малого предприятия или его финансовых результатов (п. 6 Приказа Минфина от 02.07.2010 № 66н).

При этом при составлении упрощенной бухгалтерской отчетности в 2020 году малые предприятия руководствуются следующим подходом:

В то же время право применения упрощенного бухучета не лишает малые предприятия выбора: они могут вести бухучет как «большие», а также составлять годовую отчетность в полном объеме.

Упрощенные формы отчетности

Упрощенные формы бухгалтерского баланса, отчета о финансовых результатах, отчета о целевом использовании средств для малых предприятий 2017-2020 утверждены Приказом Минфина России от 02.07.2010 № 66н.

Приведем бланки форм упрощенной бухотчетности с графой «Код» в формате Excel.

При представлении упрощенной отчетности в налоговую инспекцию на бумаге необходимо использовать машиночитаемую форму упрощенной бухгалтерской отчетности (форма по КНД 0710096). Ранее использовалась форма с кодом по КНД 0710098. Ее нужно было представлять за 2013 — 2014 гг.

Скачать бланк формы в удобном для заполнения формате PDF можно здесь.

Когда сдавать упрощенную отчетность

Особенности в сроках представления годовой бухгалтерской отчетности для малых предприятий законом не предусмотрены. Как и все организации, не позднее 31 марта они обязаны представлять годовую отчетность по своему месту нахождения:

Если 31 марта совпадет с выходным днем, сдать отчетность можно не позднее следующего за ним рабочего дня (п. 7 ст. 6.1 НК РФ).

За 2016 год сдать годовую отчетность малые предприятия должны были не позднее 31.03.2017.

За 2017 год сдать годовую бухгалтерскую отчетность малые предприятия должны не позднее 02.04.2020.

Упрощенная бухгалтерская отчетность: кто сдает

Составление упрощенной бухгалтерской отчетности – это своего рода послабление, которое предоставляется далеко не всем. У бухгалтеров периодически возникают вопросы об упрощенной бухгалтерской финансовой отчетности, кто сдает ее и при каких условиях. Однако чтобы ответить на вопрос, кто сдает упрощенную бухгалтерскую отчетность, а точнее, кто имеет право сдавать упрощенную бухгалтерскую отчетность, необходимо определиться с тем, у кого вообще есть право на упрощенный бухучет. И связь здесь прямая: кому можно сдавать упрощенную бухгалтерскую отчетность, им же можно вести и упрощенный бухучет. Но это далеко не значит, что если у вас есть право вести упрощенный учет, вы должны его вести и обязаны сдавать только упрощенную финотчетность. Вы по-прежнему можете вести бухгалтерский учет в полном объеме и, соответственно, представлять полный комплект бухгалтерской отчетности. И даже если вы применяете упрощенный бухучет, сдавать весь комплект бухгалтерской отчетности вам никто не может запретить.

Какие организации сдают упрощенную бухгалтерскую отчетность?

Вести упрощенный бухучет и готовить финансовую отчетность в упрощенном формате в 2020 году имеют право лица, перечисленные в ч. 4 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»:

В ч. 5 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ указаны те хозяйствующие субъекты, которые не вправе вести упрощенный бухучет. К ним относятся:

Указанный выше перечень в отношении упрощенной бухгалтерской отчетности 2017-2020 (кто может сдавать ее, а кому такое право не предоставлено) является закрытым. При этом нужно руководствоваться ч. 4 с учетом требований ч. 5 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ . Это значит, что ответить утвердительно на вопрос, может ли НКО сдавать упрощенную бухгалтерскую отчетность, нельзя, руководствуясь лишь ч. 4 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ , где указано, что некоммерческие организации относятся к тем, кто сдает упрощенную бух отчетность. В частности, нужно проверить, не относится ли такая НКО к некоммерческим организациям, включенным в реестр НКО, выполняющих функции иностранного агента. Если относится, то вести упрощенный бухучет такой организации нельзя.

А может ли ломбард сдавать упрощенную бухгалтерскую отчетность? Здесь уже нужно знать лишь то, относится ли такая организация к субъектам малого предпринимательства. Ведь прямого запрета на упрощенную отчетность в отношении ломбардов в Федеральном законе от 06.12.2011 № 402-ФЗ нет.

Отчетность малого и среднего бизнеса

Отчетность малого и среднего бизнеса — всегда актуальный вопрос для предпринимателей и бизнесменов. В условиях постоянно изменяющегося законодательства крайне важно знать, какие отчеты должны представлять организации и индивидуальные предприниматели (ИП). Именно эти вопросы рассмотрим в нашей статье.

Условия получения статуса малого и среднего бизнеса и состав отчетности

Условия получения статуса малого и среднего бизнеса (МСБ) установлены законом «О развитии малого и среднего предпринимательства» от 24.07.2007 № 209-ФЗ.

Предприятие может относиться к МСБ, если оно отвечает следующим требованиям:

Обратите внимание на то, что пределы допустимой выручки периодически пересматриваются Правительством РФ. На момент написания статьи они находятся в пределах сумм, указанных в таблице.

ВАЖНО! Статус МСБ можно потерять, если первые два требования к численности работников и выручке будут нарушены 3 года подряд. Это произойдет и тогда, когда доля участия юрлиц будет выше 49%.

На состав отчетности малого и среднего бизнеса влияют несколько факторов:

Наши специалисты составили подробный перечень форм, по которым должны отчитаться малые и средние предприятия и ИП.

Отчетность по налогам и взносам

СНО

Название документа

Периодичность

Код документа

Кто сдает

Куда сдавать

Подробности смотрите в статье:

Налоговая декларация по налогу на добавленную стоимость

Налоговая декларация по налогу на прибыль организаций

Ежеквартально/ ежемесячно (по выбору)

Налоговая декларация по налогу на имущество организаций

Организации, у которых есть имущество, признаваемое объектом налогообложения

Налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ)

Единая упрощенная (налоговая) декларация — альтернатива сдаче нулевых деклараций по налогу на прибыль и НДС

Организации, ИП на ОСНО, если они не ведут деятельность с движением денежных средств по расчетному счету (кассе) и не имеют объектов налогообложения

Налоговая декларация по единому налогу на вмененный доход для отдельных видов деятельности

Организации и ИП

Налоговая декларация по единому сельскохозяйственному налогу

Налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения

Единая упрощенная (налоговая) декларация — альтернатива сдаче нулевой декларации по налогу при УСН

Организации, ИП, если они не ведут деятельность с движением денежных средств по расчетному счету (кассе) и не имеют объектов налогообложения

Налоговая декларация по транспортному налогу

Организации, на которые зарегистрированы ТС, признаваемые объектом налогообложения

Налоговая декларация по земельному налогу

Организации, обладающие земельными участками, признаваемые объектом налогообложения

Налоговая декларация по водному налогу

Организации и ИП, осуществляющие пользование водными объектами, подлежащее лицензированию

В налоговую инспекцию

Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом

Форма 6-НДФЛ (КНД 1151099)

Налоговые агенты — организации и ИП с работниками

Справка о доходах физического лица

Форма 2-НДФЛ (КНД 1151078)

Сведения о среднесписочной численности работников за предшествующий календарный год

Единый расчет по страховым взносам (ЕРСВ)

Организации и ИП с работниками

Сведения о страховом стаже застрахованных лиц

Сведения по страхователю, передаваемые в ПФР для ведения индивидуального (персонифицированного) учета

Форма ОДВ-1, приложение к СЗВ-СТАЖ

Сведения о застрахованных лицах

Ежемесячно до 15 числа

Реестр застрахованных лиц, за которых перечислены дополнительные страховые взносы на накопительную пенсию и уплачены взносы работодателя

Организации и ИП с работниками. Касается только страховых взносов в рамках добровольного страхования

Расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения

Заявление о подтверждении основного вида экономической деятельности

Только организации. ИП не подтверждают (п. 10 Постановления Правительства РФ «Об утверждении правил отнесения видов экономической деятельности к классу профессионального риска» от 01.12.2005 № 713)

Бухгалтерская отчетность

Этот список отчетности состоит:

Бухгалтерская отчетность сдается 1 раз в год в ФНС, а баланс — дополнительно в органы статистики.

Субъектам малого предпринимательства, применяющим на основании п. 4 ст. 6 закона «О бухучете» от 06.12.2011 № 402-ФЗ упрощенные способы ведения бухгалтерского учета, разрешено использовать упрощенные формы бухгалтерского баланса и отчета о финансовых результатах без заполнения остальных форм (п. 6 приказа Минфина РФ от 02.07.2010 № 66н).

Обращаем ваше внимание на то, что упрощенные формы утверждены вышеназванным приказом (п. 6.1), поэтому при необходимости пояснить сведения о вашей деятельности рекомендуем не изменять форму документов, а подготовить и сдать отчетность в полном объеме (абз. 2 подп. «б» п. 6 приказа № 66н).

ВАЖНО! Если для вашего бизнеса обязателен аудит, использовать упрощенные формы отчетности нельзя (п. 5 ст. 6 закона № 402-ФЗ).

Подробнее о бухгалтерской отчетности для МСБ и порядке ее заполнения см. в материале «Упрощенная бухгалтерская финансовая отчетность — КНД 0710096».

Отчетность индивидуальных предпринимателей без наемных работников

К этой категории налогоплательщиков законодатель отнесся достаточно лояльно, сведя до минимума обязательные отчеты. ИП разрешено не вести бухгалтерский учет при условии учета доходов, или доходов и расходов, или других объектов налогообложения и физических показателей (подп. 1 п. 2 ст. 6 закона № 402-ФЗ).

Что касается отчетности по налогам и сборам, то ИП без наемных работников по окончании календарного года (налогового периода) сдает:

Больше никаких отчетов сдавать не нужно!

Итоги

Подводя итоги, еще раз отметим, что отчетность МСБ в каждом конкретном случае зависит от вида деятельности, системы налогообложения, которую применяет организация или предприниматель, от наличия или отсутствия наемных работников, а также от того факта, используются ли льготы, предоставленные законодателем представителям малого и среднего предпринимательства.

Чтобы вы могли более точно сориентироваться по датам сдачи отчетности, рекомендуем ознакомиться с материалом «Декларация за год: по каким налогам сдавать отчетность?».

Бухгалтерская отчетность субъектов малого предпринимательства 2017

Бухгалтерская отчетность субъектов малого предпринимательства 2017

Похожие публикации

Бухгалтерская отчетность субъектов малого предпринимательства в 2017 г. может представляться в контрольные госорганы в упрощенном порядке, если соблюдаются обязательные требования по отнесению компаний к МСП. Актуальные критерии содержатся в Законе № 209-ФЗ от 24.07.07 г., Постановлении № 265 от 04.04.16 г. Разберем, какие бланки входят в состав бухгалтерской финансовой отчетности для субъектов малого предпринимательства и что означает упрощенный способ отражения данных по деятельности фирм-малышей.

Порядок сдачи бух отчетности МСП

Применение бухгалтерской упрощенной отчетности субъектами малого предпринимательства допускается в случае отнесения предприятий к малым. Эта законодательная льгота значительно облегчает работу бухгалтера, так как сокращается количество финансовой документации. Кроме того, показатели, отражаемые в заполняемых отчетах, вносятся укрупненными значениями, без детализации, а кодировка проставляется организациями самостоятельно.

Обратите внимание! Помимо МП отчитываться упрощенным способом могут компании-НКО и участники «Сколково».