Калькулятор налог на авто 2020 год

Плата налога и авансовых платежей по налогу производится налогоплательщиками в бюджет по месту нахождения транспортных средств в порядке и сроки, которые установлены законами субъектов Российской Федерации. При этом срок уплаты налога для налогоплательщиков, являющихся организациями, не может быть установлен ранее срока, предусмотренного п. 3 ст. 363.1 НК РФ. Сумма налога исчисляется с учетом количества месяцев, в течение которых транспортное средство было зарегистрировано на налогоплательщика, по итогам каждого налогового периода на основании документально подтвержденных данных о транспортных средствах, подлежащих налогообложению (ст. 52 и 54 НК РФ).

Помимо оплаты транспортного налога, для управления автомобилем необходимо купить полис осаго.Каско – это добровольное страхование транспортного средства (ТС) от ущерба, хищения или угона, которое приобретается по желанию владельца ТС. Важно понимать, что ОСАГО – это обязательное страхование гражданской ответственности владельцев ТС перед третьими лицами: выплаты по полису производятся в пользу потерпевшего, а каско – это добровольное имущественное страхование, которое защищает интересы страхователя (выгодоприобретателя) независимо от его вины. Поэтому, в отличиеот ОСАГО, стоимость каско не регламентируются государством, а устанавливаются самой страховой компанией. Купить каско и полис осаго можно в страховых компаниях.

Калькулятор транспортного налога

Транспортный налог — это налог за владение транспортным средством. Под налогообложение попадают следующие виды транспорта:

- Автомобили

- Мотоциклы

- Автобусы

- Снегоходы

- Катера, яхты, моторные лодки, гидроциклы

- Самолеты, вертолеты

- Регион регистрации ТС.

- Период владения ТС (если необходимо рассчитать налог за неполный год).

- Вид транспортного средства.

- Мощность двигателя ТС.

- налоговой базы ;

- доли налогоплательщика в праве собственности на транспортное средство (если собственник один — доля в праве принимается за единицу);

- налоговой ставки ;

- периода, за который рассчитан налог;

- повышающего коэффициента (в отношении легковых автомобилей стоимостью от трех миллионов рублей с соответствующим годом выпуска).

Пока ТС стоит на учете, собственнику начисляется налог, независимо от его использования. Обязанность уплаты данного налога лежит как на физических, так и на юридических лицах.

Калькулятор транспортного налога поможет быстро рассчитать сумму налога для вашего автомобиля, мотоцикла, моторной лодки или иного транспортного средства.

Расчет транспортного налога

Размер транспортного налога включает в себя следующие факторы:

Дополнительно, для автомобилей, цена которых выше 3 000 000 рублей применяется специальный коэффициент.

Формула расчета транспортного налога:

где

R — ставка,

P — мощность ТС в лошадиных силах,

m — количество месяцев владения в году,

Kпов — повышающий коэффициент.

Ставка определяется типом транспортного средства, мощностью и регионом регистрации. Ставки устанавливают субъекты РФ и в разных регионах они могут существенно отличаться.

Порядок и сроки уплаты транспортного налога

Обычно уведомление налоговая служба присылает в бумажном виде на почту собственника ТС. В этом уведомлении указана ставка и сумма налога по каждому транспортному средству. Также прилагается квитанция для оплаты через банк.

Более продвинутые граждане могут получить информацию о начисленных налогах в личном кабинете налогоплательщика на официальном сайте ФНС и тут же оплатить его, например, с помощью банковской карты. Рекомендуем не ждать бумажную квитанцию, а получить доступ в личный кабинет налогоплательщика (как это сделать, описывается на сайте ФНС) и произвести уплату налога, не нарушая сроки. Бумажная квитанция может и не прийти вовсе по каким-то причинам.

Транспортный налог необходимо уплатить до 1 декабря года, следующего за расчетным. Так, налог за 2020 необходимо уплатить до 1 декабря 2020 года.

Для юридических лиц

В некоторых регионах могут иметь место отчетные периоды, равные кварталам, по истечение которых необходимо оплатить авансовые платежи по транспортному налогу.

Срок уплаты по итогам года также зависит от региональной политики, но этот срок не может быть ранее чем 1 февраля года, следующего за расчётным.

Повышающие коэффициенты для дорогих автомобилей

Для автомобилей, стоимость которых выше 3 млн. рублей предусмотрены повышающие коэффициенты:

| Средняя стоимость автомобиля | Возраст автомобиля | Коэффициент |

|---|---|---|

| От 3 000 000 до 5 000 000 руб. | до 3 лет | 1,1 |

| От 5 000 000 до 10 000 000 руб. | до 5 лет | 2 |

| От 10 000 000 до 15 000 000 руб. | до 10 лет | 3 |

| Более 15 000 000 руб. | до 15 лет | 3 |

Отмена транспортного налога

Ещё несколько лет назад начались разговоры об отмене транспортного налога в России как такового и включении его в стоимость топлива. На текущий момент никаких решений на этот счет не принято.

Как рассчитывается транспортный налог

1. Кто обязан платить транспортный налог?

Транспортный налог обязан платить каждый владелец автомобиля, мотоцикла, мотороллера, снегохода, водного или другого транспорта, если он не относится к льготным категориям.

2. Как узнать размер моего транспортного налога?

3. Как рассчитывается транспортный налог?

Итоговая сумма транспортного налога рассчитывается, исходя из пяти критериев:

Размер налога рассчитывается как произведение всех этих составляющих. Размер налога, объект налогообложения, налоговая база, а также срок уплаты указываются в едином налоговом уведомлении. Оно направляется налогоплательщику не менее чем за 30 дней до наступления срока платежа.

4. Кому положены льготы на оплату транспортного налога?

От уплаты транспортного налога освобождаются:

- Герои Советского Союза, герои Российской Федерации, граждане, награжденные орденами Славы трех степеней, — за одно транспортное средство;

- ветераны Великой Отечественной войны, инвалиды Великой Отечественной войны — за одно транспортное средство;

- ветераны боевых действий, инвалиды боевых действий — за одно транспортное средство;

- инвалиды I и II групп — за одно транспортное средство;

- бывшие несовершеннолетние узники концлагерей, гетто, других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны,— за одно транспортное средство;

- один из родителей (усыновителей), опекун, попечитель ребенка-инвалида — за одно транспортное средство;

- владельцы легковых автомобилей с мощностью двигателя до 70 лошадиных сил (до 51,49 киловатта) включительно, — за одно такое транспортное средство;

- один из родителей (усыновителей) в многодетной семье — за одно транспортное средство;

- владельцы транспортных средств, относящиеся к другим льготным категориям .

- заявление о предоставлении льготы;

- документы, подтверждающие право на льготу.

- весельные лодки, а также моторные лодки с двигателем мощностью не более 5 лошадиных сил;

- легковые автомобили, специально оборудованные для использования инвалидами, а также легковые автомобили с мощностью двигателя до 100 лошадиных сил (до 73,55 киловатта), полученные (приобретенные) через органы социальной защиты населения;

- промысловые морские и речные суда;

- пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности (на праве хозяйственного ведения или оперативного управления) организаций и индивидуальных предпринимателей, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок;

- тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах;

- транспортные средства, принадлежащие на праве оперативного управления федеральным органам исполнительной власти и федеральным государственным органам, в которых законодательством Российской Федерации предусмотрена военная и (или) приравненная к ней служба;

- транспортные средства, находящиеся в розыске, а также транспортные средства, розыск которых прекращен (платить не нужно с месяца начала розыска соответствующего транспортного средства до месяца его возврата тому, на кого оно зарегистрировано), при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом или сведениями, полученными налоговыми органами от иных должностных лиц и учреждений;

- самолеты и вертолеты санитарной авиации и медицинской службы;

- суда, зарегистрированные в Российском международном реестре судов;

- морские стационарные и плавучие платформы, морские передвижные буровые установки и буровые суда.

- сообщение об имуществе (можно заполнить как от руки, скачав бланк на сайте Федеральной налоговой службы (ФНС), так и в электронном виде, использовав специальную программу в личном кабинете налогоплательщика);

- копию документа, подтверждающего государственную регистрацию транспортного средства.

- лично или через представителя (требуется нотариально удостоверенная доверенность) в удобную вам налоговую инспекцию или в любой центр госуслуг «Мои документы»;

- по почте с описью вложения;

- онлайн через личный кабинет налогоплательщика на сайте ФНС.

- лично (в банке);

- онлайн при помощи специального сервиса на сайте ФНС.

- узнать о начисленных и уплаченных налогах;

- получить налоговые уведомления;

- распечатать платежные документы;

- отправить официальный запрос в налоговую;

- и прочее.

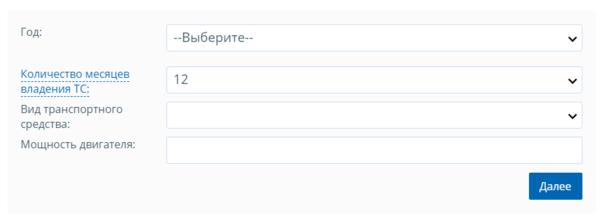

- для начала проверьте соответствует ли указанный регион вашему. Сервис определяет субъект РФ автоматически, но если вы заметили какую-либо неточность, то можете вручную выбрать правильный вариант в верхней части страницы, где написано «Ваш регион». Обратите внимание, что должен указываться регион, в котором был зарегистрирован автомобиль;

- выберете год, за который рассчитывается налог;

- укажите количество месяцев владения машиной. Наведя курсор на название строки можно увидеть объяснение ситуации, когда автомобиль у вас в собственности не целый год. Если авто зарегистрировано ранее 15-го числа месяца, то вы считаетесь владельцем в течении полного месяца. Также и при снятии регистрации. В случае снятия с учета позднее 15-го числа — месяц владения считается целиком;

- выбираете вид транспорта (легковой, грузовик, автобус и пр.);

- указываете мощность двигателя (в лошадиных силах);

- идете по ссылке «Имеете ли Вы право на льготу» и отмечаете к какой категории граждан вы относитесь.

- 1,1 – в отношении легковых автомобилей средней стоимостью от 3 до 5 миллионов рублей, с года выпуска которых прошло не более 3 лет;

- 2 – в отношении легковых автомобилей средней стоимостью от 5 до 10 миллионов рублей, с года выпуска которых прошло не более 5 лет;

- 3 – в отношении легковых автомобилей средней стоимостью от 10 до 15 миллионов рублей, с года выпуска которых прошло не более 10 лет;

- 3 — в отношении легковых автомобилей средней стоимостью от 15 миллионов рублей, с года выпуска которых прошло не более 20 лет.

- ТН = МД * НС * (КМВ / 12), где:

- ТН — транспортный налог;

- МД — мощность двигателя в лошадиных силах (в соответствии с паспортом транспортного средства);

- НС — налоговая ставка, действующая на территории субъекта Российской Федерации;

- КМВ — количество месяцев владения транспортным средством за календарный год.

- С 2020 года платить налог в полном объеме обязаны компании, применявшие льготу, которая позволяла уменьшать налог на транспортные средства массой более 12 тонн. Напомним, размер льготы составлял сумму возмещения вреда, принесенного федеральным автодорогам. Возмещение перечисляют в систему «ПЛАТОН».

- Приняты новые повышающие коэффициенты в отношении дорогих легковых автомобилей (см. таблицу 1). Перечень таких транспортных средств опубликовал Минпромторг. Скачать его вы можете по ссылке ниже.

- налог считают по каждому ТС отдельно, даже если несколько ТС являются однотипными;

- налоговая база для расчета — мощность ТС. Для автомобилей она выражается в лошадиных силах;

- если ТС находится в собственности неполный год, следует дополнительно определить коэффициент владения;

- к указанным в перечне Минтранса автомобилям, стоимостью свыше 3 миллионов рублей применяют повышающие коэффициенты;

- как правило, налог платят раз в год. При этом во многих регионах действует авансовая система. То есть годовой платеж делится на четыре части.

- категория ТС;

- количество лет, прошедших после выпуска;

- экологический класс.

- Указываем нужный регион:

-

Смотрим, нет ли марки и модели автомобиля в перечне дорогостоящих:

-

Проверяем, претендует ли налогоплательщику на льготу. В перечне льгот отражаются только те, которые действуют в этом субъекте РФ.

-

Нажимаем на кнопку «Рассчитать» и получаем ответ.

Пример 2

-

Указываем модель и год выпуска:

-

Проверяем льготы:

- Получаем расчет:

В этом примере налог рассчитан с учетом повышающего коэффициента: 240 ? 75 ? 10/12 ? 1,1 = 16 500 (руб.).

Итоги

-

Проверяем льготы:

- Сумма налога на дизельный автомобиль зависит от количества лошадиных сил.

- К отдельным дорогостоящим ТС дополнительно применяется повышающий коэффициент.

-

Каждый регион сам определяет действующие ставки налога на основе базовых ставок, приведенных в НК РФ.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо!

Транспортный налог для ямальцев в 2020 году: кто, сколько и почему

Почему нужны изменения?

Необходимо внедрять новые подходы к налогообложению физических лиц. Государственная поддержка должна быть адресной, а социальные льготы направлены на конкретную социальную группу населения, требует от регионов Минфин РФ в методических рекомендациях. С 2010 года в округе была установлена льгота для всех владельцев автомобилей мощностью до 150 л.с., а также в 2 раза снижены ставки транспортного налога для более мощных машин. С тех пор параметры налогообложения существенно не менялись.

По последним данным налоговой статистики из 147 669 владельцев автотранспортных средств – 121 835 являются льготниками. То есть 82,5 процента автомобилистов, независимо от их финансового положения, социального статуса и уровня нуждаемости, были освобождены от транспортного налога. При этом, например, под категорию до 150 лошадиных сил попадают и авто стоимостью выше 2 млн рублей. Новый закон будет отвечать принципам справедливости, а льготы – носить адресный характер.

Кто не будет платить налог?

С 2020 года от транспортного налога освобождаются следующие категорий граждан: многодетные семьи; инвалиды и семьи, воспитывающие детей-инвалидов; пенсионеры; ветераны и инвалиды Великой Отечественной войны; ветераны и инвалиды боевых действий; граждане, подвергшиеся воздействию радиации.

Льгота для них действует на один легковой автомобиль мощностью до 150 л.с. Многодетные семьи не будут платить налог за авто до 200 л.с.

Сколько будут платить все остальные?

Владельцы маломощных машин будут платить только 30% от установленной ставки налога. Так, за авто до 100 «лошадей» годовая сумма налога будет не более 450 рублей. Для сравнения, москвичи платят 1200 рублей за авто такой же мощности.

Для самой распространённой категории авто от 100 до 150 л.с. ставка налога составит 7 рублей 35 копеек. То есть ежегодная сумма, которую будут платить владельцы таких машин – от 740 рублей до 1100.

За самый мощный автомобиль – от 250 лошадиных сил стартовая сумма годового налога – 25 100 рублей. Верхняя граница зависит от мощности автомобиля по техпаспорту. Если стоимость автомобиля превышает три миллиона рублей, налог исчисляется с повышающим коэффициентом от 1.1 до 3. Минпромторг ежегодно публикует список таких автомобилей на своём сайте. При расчете налога в этом случае также учитывается год выпуска автомобиля. В Москве авто мощностью от 250 лошадиных сил обойдётся владельцу в 37 500 рублей.

Налоговая нагрузка для остальных категорий автомобилей существенно не изменилась.

На что будут тратиться деньги от транспортного налога?

Транспортный налог – один из источников дорожного фонда. Он расходуется на строительство, ремонт и содержание автодорог. За последние три года в дорожный фонд округа поступило около 2,38 млрд рублей средств от транспортного налога. На эти деньги ежедневно содержится 1273 км региональных трасс: ямочный ремонт, ремонт обочин, замена барьерных ограждений и знаков, обновление разметки, уборка мусора, чистка от снега и обработка против гололёда. Сюда же входит ежегодное строительство и содержание почти 800 км зимников.

Сумма транспортного налога на Ямале по-прежнему останется одной из самых невысоких в стране. А с учётом уровня средней заработной платы по региону налоговая нагрузка на население будет самой низкой среди регионов РФ. Она составит не более 0,1% от годового дохода. Для сравнения, в ХМАО этот показатель составляет 0,13%, в Чукотском АО – 0,2%, Москве – 0,42%, Санкт-Петербурге – 0,81, в Курганской области – 1,33%.

-

Указываем модель и год выпуска:

Обратите внимание! Льготы не распространяются на легковые автомобили с мощностью двигателя свыше 200 лошадиных сил (свыше 147,1 киловатта), исключение — льготы для одного из родителей (усыновителей) в многодетной семье. Кроме того, льготы не распространяются на водные, воздушные транспортные средства, снегоходы и мотосани.

Для оформления льготы вам потребуются:

Предъявить документы можно в удобную вам налоговую инспекцию или в любой центр госуслуг «Мои документы».

5. За какие транспортные средства не нужно платить налог?

6. Нужно ли самостоятельно сообщать в налоговую о своих транспортных средствах?

Информацию о транспортном средстве, его характеристиках, владельце и сроках регистрации в налоговую инспекцию предоставляет орган, который проводит государственную регистрацию транспортных средств.

Однако, если вы никогда не получали единого налогового уведомления и при этом не относитесь к льготным категориям, вы обязаны сообщить в налоговую о своем автомобиле (мотоцикле). Если вы не сделаете этого, с вас могут взыскать штраф в размере 20% от неуплаченной суммы налога. Такое правило действует с 1 января 2017 года.

В налоговую нужно представить:

Подать документы можно:

7. Как уплатить налог?

Указанную в едином налоговом уведомлении сумму налога нужно уплатить не позднее 1 декабря года, следующего за истекшим налоговым периодом (налоговый период представляет собой один календарный год). Уплачивается налог не более чем за три налоговых периода, предшествующих году направления налогового уведомления. Вы также можете оплатить транспортный, земельный налог и налог на имущество физических лиц единым платежом.

Уплатить налог можно:

На сайте налоговой службы также можно сформировать квитанцию для уплаты в банковском отделении. Для формирования платежного поручения пользователю необходимо ввести фамилию, имя, отчество, адрес, ИНН, выбрать налог, адрес местонахождения и сумму.

Узнать актуальные налоговые ставки можно на сайте ФНС.

Налог на автомобиль в 2020 году: калькулятор

Убедиться в правильности расчета налоговой можно, воспользовавшись налоговым калькулятором «Расчет транспортного налога». Из статьи узнаете, какую информацию необходимо иметь под рукой для ввода в калькулятор и как проверить вычисления вручную.

Посчитать транспортный налог для юрлиц и ИП онлайн вы можете в программе БухСофт. Программа рассчитает налог в несколько кликов и сформирует платежное поручение.

Где найти калькулятор для расчета налога на автомобиль в 2020 году

«Налоговый калькулятор — Расчет транспортного налога» — так называется раздел сайта ФНС России, который позволит вам проверить сумму начисленного налога на автомобиль в 2020 году по всем регионам РФ.

Напомним, что на этом сайте также находится вся информация об объектах вашего имущества, здесь вы сможете:

Для этого необходимо лишь зарегистрироваться в Личном кабинете налогоплательщика.

Как работает калькулятор

Налоговый калькулятор помогает рассчитать жителю любой части РФ сумму налога на автомобиль с учетом региональных налоговых ставок, льгот и вида транспорта.

Однако необходимо помнить, что сумма, которую выдает калькулятора носит ознакомительный характер. Налоговая инспекция рекомендует все же делать оплату после получения уведомления. В свою очередь, налоговое уведомление направляется в адрес плательщика не позднее 30-ти дней до наступления даты оплаты.

Какую информацию необходимо указать для расчета налога на автомобиль в 2020 году

Итак, чтобы узнать размер налога на автомобиль нужно ввести на сайте следующие данные:

Если ваш автомобиль стоит более 3 млн. руб., то необходимо дополнительно указать марку, модель и год выпуска. К автомобилям такого рода в определенных случаях применяется повышающий коэффициент. Если цена автомобиля меньше, то нажимаете кнопку «Рассчитать».

Коэффициент для налога на роскошь

Для дорогих авто нужно применять специальный коэффициент. Список авто скачайте по ссылке ниже.

Налог на автомобили из перечня считают в обычном порядке, но потом перемножают на повышающий коэффициент:

Для того чтобы рассчитать нужно определить к какой группе он относится и использовать соответствующий коэффициент.

При этом исчисление сроков начинается с года выпуска легкового автомобиля.

Результат калькулятора

На странице вы увидите сумму и ставку налога. В случае подтверждения права на льготу выдается ссылка на законодательный документ, устанавливающий данную льготу.

Льготы по налогу на транспорт

Напомним, что документы, подтверждающие право на налоговые льготы, налогоплательщиком в налоговый орган должны представляться в сроки, предусмотренные налоговым законодательством.

И если в налоговом уведомлении налогоплательщик не видит полагающуюся ему льготу, он может отправить в налоговую обращение с просьбой разъяснить ситуацию. Рекомендуем приложить копию документа, подтверждающего право на эту льготу.

Если ваше обращение долгое время остается без ответа, то в соответствии со ст. 138 НК РФ для обжалования можно обратиться в суд.

Формула для расчета налога на автомобиль

Для любителей проверить электронную информацию расчетами вручную, напоминаем формулу для определения налога на автомобиль в 2020 году.

Расчёт транспортного налога 2020: калькулятор для юридических лиц

Статья о расчёте транспортного налога в 2020 году содержит калькулятор для юридических лиц. Он поможет рассчитать налог онлайн всем владельцам автомобилей.

Внимание! Эти документы помогут правильно рассчитать транспортный налог и вовремя перечислить его в бюджет:

Что изменилось в 2020 году?

Прежде чем рассчитать налог на авто онлайн в 2020 году следует ознакомиться с изменениями. Слухи об отмене транспортного налога не подтвердились. Юридические лица, которые являются владельцами транспортных средств, по-прежнему обязаны его платить.

Кроме того, вступили в силу два важных изменения.

Таблица 1. Новые повышающие коэффициенты в отношении дорогостоящих легковых авто в 2020 году

от 3 до 5 млн. руб., с года выпуска прошло не более 3 лет

от 5 до 10 млн. руб., с года выпуска прошло не более 5 лет

от 10 до 15 млн. руб., с года выпуска прошло не более 10 лет

от 15 млн. руб., с года выпуска прошло не более 20 лет

Какие юридические лица освобождены от уплаты

Также перед расчетом дорожного налога в 2020 году калькулятором перечислим юрлиц и ТС, которые освобождены от уплаты (см. таблицу 2).

Таблица 2. Кто освобожден от уплаты транспортного налога в 2020 году?

В каком случае юрлицо освобождается от уплаты

Предназначенные для инвалидов

Инвалиды числятся в штате юридического лица, а ТС имеет необходимое оборудование

Юрлицо ведет сельхоздеятельность

Пассажирские и грузовые морские, речные и воздушные суда

Основным видом деятельности юрлица являются грузовые и (или) пассажирские перевозки такими ТС

Весельные лодки, а также моторные лодки мощность двигателя которых составляет не более 5 л. с.

Такие ТС числятся в собственности юрлица

Онлайн-калькулятор транспортного налога 2020

Воспользуйтесь калькулятором онлайн транспортного налога от ФНС. Просто выберите параметры, которые подходят вашему ТС и выполните расчёт транспортного налога для юридических лиц 2020 калькулятором:

расчёт транспортного налога для юридических лиц 2020

Расчёт транспортного налога в 2020 году юридическими лицами

Юрлица рассчитывают налог самостоятельно, в отличие от граждан. При расчёте транспортного налога следует придерживаться нескольких правил:

Для расчёта транспортного налога есть специальная формула:

Годовая сумма налога = Ставка налога х Мощность ТС

Мощность двигателя можно узнать из ПТС либо из свидетельства о регистрации и ГИБДД. Ставку налога для конкретного региона см. на сайте ФНС налог ру.

Если ТС находится в собственности неполный год, следует дополнительно определить коэффициент владения (Кв). Полученный результат округляется до четвертого знака после запятой.

Кв = Количество полных месяцев владения ТС : 12

При постановке ТС на учет в ГИБДД до 15 числа месяца включительно, этот месяц считается месяцем приобретения. Его включают в расчет Кв.

Месяц выбытия фиксирую после 15 числа месяца (п. 3 ст. 362 НК РФ).

Полезное видео

Налог на дизельный автомобиль

Последнее обновление 2020-02-10 в 11:34

В статье расскажем, как посчитать налог на дизельный автомобиль и от каких показателей зависит итоговая сумма. Приведем примеры расчета в калькуляторе ФНС.

Какой налог на дизельный автомобиль нужно платить

Базовые ставки по транспортному налогу приведены в ст.361 НК. Они устанавливаются в расчете на одну лошадиную силу двигателя автомобиля. При этом различия между бензином и дизелем нет:

Каждый регион вправе увеличить или уменьшить приведенные базовые ставки не больше, чем в 10 раз. А налог по легковым автомобилям мощностью до 150 л.с. разрешается уменьшить вплоть до 0.

В п.3 ст.361 НК прописано, что ставки налога могут дифференцироваться по дополнительным критериям, таким как:

Физ. лица оплачивают транспортный налог по уведомлению, которое им присылает ФНС. Налоговая рассчитывает ставку по данным, предоставленным ей ГИБДД. За 2020 г. налог нужно заплатить в срок по 02.12.2020.

Важно!

Объектом налогообложения являются только зарегистрированные ТС. Если машина снята с регистрации, налог на нее не начислят.

Калькулятор налога на дизельный автомобиль

Самостоятельно рассчитать сумму транспортного налога к уплате можно в специальном калькуляторе на сайте ФНС.

Пример 1