Может ли муж получить вычет за жену при покупке квартиры

Многие семейные пары приобретают квартиры или строят жилые дома, поэтому у них возникают вопросы по налоговому законодательству: как можно получить имущественный вычет при совместной собственности супругов. Ситуации могут быть самые разные, но есть среди них типичные, интересующие большинство приобретателей жилья:

Многие семейные пары приобретают квартиры или строят жилые дома, поэтому у них возникают вопросы по налоговому законодательству: как можно получить имущественный вычет при совместной собственности супругов. Ситуации могут быть самые разные, но есть среди них типичные, интересующие большинство приобретателей жилья:

- Может ли жена получить налоговый вычет, если квартира оформлена на мужа.

- Может ли супруг получить имущественный вычет, если собственник жена.

- Налоговый вычет при покупке квартиры в долевую собственность супругов.

- Может ли муж получить налоговый вычет за жену, если она не работает.

- Если квартира оформлена на двоих, как получить налоговый вычет.

- Добрачное (приобретенное, построенное, полученное в дар, по наследству или в порядке приватизации еще до официальной регистрации брака). Собственником такого имущества является только один из супругов. Второй на него не имеет никаких прав.

- Долевое (доли разделены между супругами официально). Как правило, такое деление происходит при заключении брачного контракта. Или же когда при покупке имущества сразу определяются доли каждого из супругов и им на руки выдается два документа на право собственности.

- Совместное (приобретенное в браке). По умолчанию правом владения на совместное имущество обладают оба супруга в равных долях.

Такое деление имущества становится очень актуальным, когда в семье приобретается или строится жилая недвижимость, так как возникает возможность получить имущественный налоговый вычет при покупке квартиры в совместную собственность.

По добрачной и долевой недвижимости вопрос решается однозначно: налоговый вычет получает собственник имущества или его доли. Никакого перераспределения между супругами налоговое законодательство не предусматривает.

ПРИМЕР 1. Супруги Иван и Мария Пшенниковы купили большой дом за 7,5 миллионов рублей. При покупке были сразу определены доли супругов: Ивану — 1/3 часть стоимостью 2,5 миллиона рублей, Марии — 2/3 по цене 5 миллионов рублей. Оба получили отдельные свидетельства на право собственности. И оба имеют право на 2 миллиона рублей вычета.

Сложнее вопрос стоит при совместной собственности: по умолчанию она делится между супругами поровну. Но закон позволяет разделить ее так, как выгодно супругам.

Имущественный вычет при общей совместной собственности

Налоговое законодательство, действующее в настоящее время, позволяет получить вычет кому-то одному из супругов, если второй не имеет постоянного дохода, облагаемого налоговой ставкой 13 процентов. А именно этот фактор имеет основное значение: при налоговом вычете заявителю возвращаются ранее выплаченные им налоги. Понятно, что при отсутствии налогов возвращать нечего. Или муж и жена могут перераспределить доли по своему усмотрению.

ПРИМЕР 2. Супруги Светлана и Борис Тарасовы приобрели в 2020 году на вторичном рынке квартиру за 2,5 миллиона рублей. У Бориса стабильная работа и хороший заработок, а Светлана осенью оформила отпуск по беременности и родам, потом родила первенца. За 2020 год у нее заработано всего 520 000 рублей, налога удержано и перечислено на сумму 67 600 рублей. В ближайшие три года Светлана не собирается выходить на работу, поэтому дохода у нее не будет.

Хотя Тарасовы оба имеют право на имущественный налоговый вычет при покупке квартиры супругами в равных долях, они решили перераспределить свои доли в квартире для получения вычета: подали в налоговую службу заявление, в котором указали, что Борис берет на себя 80% стоимости квартиры, а Светлана — остальные 20.

Таким образом, супругу перечислят на банковский счет 260 000 рублей налогов (2 500 000 * 0,8 = 2 000 000 * 0,13), а его жена получит остальные 65 000 рублей (2 500 000 * 0,2 = 500 000 * 013). Кроме того, если законодательство не изменится, Светлана в дальнейшем сможет рассчитывать на вычет по другому жилому объекту в размере 1,5 миллиона рублей.

Могут ли оба супруга получить налоговый вычет при покупке квартиры

Статья 220 Налогового кодекса даёт право собственнику жилья вернуть перечисленный ранее в бюджет налог. Приобретенное или построенное супругами жилье превращает их обоих в собственников, то есть, они оба могут получить налоговый вычет при совместной собственности.

Но при этом оба супруга должны отвечать условиям, которые выдвигает законодательство для получения имущественного налогового вычета:

- быть налоговыми резидентами;

- иметь доход, облагаемый по налоговой ставке 13 %;

- жилье должно быть приобретено или построено на территории Российской Федерации;

- средства, использованные на покупку или строительство жилого объекта, могут быть только собственные или заёмные. Причем, погашение ипотечных кредитов тоже должно производиться только собственными деньгами, без привлечения государственных ресурсов или средств работодателя;

- жильё куплено не у близких родственников.

Сейчас многие молодые семьи покупают квартиры с помощью материнского капитала, выплачиваемого государством при рождении второго ребенка. При получении вычета величина материнского капитала вычитается из стоимости объекта и не участвует в расчетах.

ПРИМЕР 3. В семье Давыдовых четыре человека: муж Артур, жена Ирина, сын Иван и дочь Алина. В 2020 году Давыдовы купили квартиру за 2,8 миллиона рублей: часть денег накопили ранее, а часть оплатили материнским капиталом. Согласно закону, квартира была поделена на 4 равные доли, каждая доля стоит 700 000 рублей (2 800 000: 4). Кто из супругов имеет право на налоговый вычет при покупке квартиры? В этом случае такое право есть не только у Артура и Ирины, но и у их несовершеннолетних детей.

- Артур получит 91 000 рублей (700 000 * 0,13).

- Ирина получит такую же сумму.

Кроме того, родители несовершеннолетних детей могут получить вычет на них, но в пределах 2 миллионов рублей. Давыдовы решили так: Артур берет на себя долю сына Ивана (еще 91 000 рублей), а Ирина — долю дочери Алины в размере 246 974 рубля (сумма налога к возврату 32 107 рублей). Из этой доли вычли сумму материнского капитала (700 000 — 453 026). Таким образом, налоговый вычет при покупке квартиры для супругов составил в общей сложности 305 107 рублей (91 000+91 000+91 000+32 107).

Проверяем расчеты: 2 800 000 — 453 026 = 2 346 974 * 0,13 = 305 107 рублей. Сумма материнского капитала не участвует, когда рассчитывается имущественный вычет при покупке квартиры супругами.

Надо подчеркнуть, что супруги в данном случае не полностью исчерпали свое право на вычет и могут получить еще часть вычета при покупке другой квартиры:

- Артур: 2 000 000 — 700 000 — 700 000 = 600 000;

- Ирина: 2 000 000 -700 000 -246 974 = 1 053 026 рублей.

Дети при достижении ими совершеннолетия могут использовать свое право на вычет в полном размере, то есть, 2 миллиона рублей.

Из приведенного примера следует, что налоговое законодательство разрешает родителям получать имущественный вычет за своих несовершеннолетних детей. А вот налоговый вычет при покупке квартиры супругами получать друг за друга не получится, закон этого не позволяет. Можно только перераспределить доли. Причем, распределение долей не регламентируется законом: можно применять такие пропорции, какие выгодны в данном случае супругам (100+0; 90+10; 60+40 и так далее).

Заявление на перераспределение долей на налоговый вычет при совместной собственности супругов подается семейной парой один раз и изменению не подлежит. Поэтому следует всё тщательно взвесить, просчитать свои финансовые возможности, а потом составлять заявление на распределение долей.

Налоговый вычет при покупке квартиры в ипотеку на двоих супругов

Если на покупку или строительство жилья использовались кредитные средства, то имущественный налоговый вычет будет предоставлен также на сумму выплаченных процентов банку.

Законом установлены условия, при которых может быть предоставлен налоговый вычет при общей совместной собственности жилья, купленного в ипотеку:

- кредитные средства, выданные банком, должны носить целевой характер и предоставляться для приобретения жилого объекта. Обычный потребительский кредит при расчетах вычета не учитывается:

- вычет предоставляется на всю сумму фактически выплаченных банку процентов, но не более 3 миллионов рублей;

- такой вид вычета предоставляется налогоплательщику только на один объект: если лимит в 3 миллиона рублей не использован, то он не может быть перенесен на другое жилье.

На эти и некоторые другие вопросы можно получить ответы в нашей публикации.

Согласно российскому законодательству семейное имущество супругов делится на три большие группы:

Таким образом, имущественный налоговый вычет по банковским процентам рассчитан на объект, а не на человека, как основной вычет: по основному вычету каждый из супругов может получить его в размере до 2 миллионов рублей, а потом еще и перенести его остаток на другой жилой объект. По процентам же можно получить вычет обоим супругам, но не более 3 миллионов на двоих по одному объекту. Неиспользованный остаток на другое жилье не переносится.

ПРИМЕР 4. Александр и Ксения Бобровы купили квартиру за 4 миллиона рублей в 2016 году, оформив ипотечный кредит. Ксения не работала и не имела дохода, но супруги не стали писать заявление на перераспределение долей, так как по умолчанию их квартира делилась пополам, то есть, каждый из супругов имел право на вычет в 2 миллиона рублей. Александр хорошо зарабатывал, и этот факт позволил ему вернуть за эти годы всю сумму полагающегося ему вычета — 260 000 рублей (2 000 000 * 0,13).

После возврата налога по основному вычету можно оформлять декларацию на получение вычета по банковским процентам. К тому времени у Ксении закончился отпуск по уходу за ребенком, и она тоже вышла на работу. Одновременно получила в инспекции налоговое уведомление на получение вычета у работодателя. Получается, что жена еще не могла обращаться за вычетом по процентам, так как у нее он не получен по основной стоимости квартиры. И тогда супруги приняли решение распределить доли по процентам 100:0.

Какая выгода семье так поступить? Во-первых, Александр уже получил основной вычет и имеет полное право обратиться за вычетом по процентам. Во-вторых, у Ксении оставалась возможность воспользоваться вычетом по процентам в будущем по другому жилищному объекту, так как по этой квартире она на такой вычет не претендовала.

Вычет по банковским процентам предоставляется строго на основании справки кредитного учреждения о сумме фактически выплаченных заемщиком этих процентов. А так как ипотечный кредит выдается сроком на 10-15 лет, то и выплата процентов растягивается на годы.

В жизни супругов могут измениться обстоятельства: кто-то серьезно заболеет; кто-то потеряет работу или перейдет на менее оплачиваемую; у кого-то, наоборот, резко повысится доход. Если по основному вычету перераспределение долей между супругами делается один раз и изменению не подлежит, то по отношению к вычету по процентам закон более мягок:

- соотношение долей по процентам не зависит от распределения по основному вычету;

- доли по процентам между супругами можно менять не один раз.

- за маму — 55 000 Р ;

- за супругу — 48 000 Р ;

- за детей — 17 000 Р ;

- за сестру — 20 000 Р .

- Медицинские услуги — анализы, обследования, приемы врачей, процедуры в платных клиниках. При условии, что вы за это платили, то есть услуги не по полису ОМС, а за ваш счет.

- Лекарства по назначению врача. С 2020 года вычет можно получить по расходам на любые препараты, а не только на те, что в перечне правительства.

- Дорогостоящее лечение. Это единственный вид медицинских расходов, для которого нет лимита: к вычету принимаются любые суммы без ограничений. Виды дорогостоящего лечения есть в специальном перечне, за этим следит медицинская организация, когда выдает справку о стоимости услуг.

- Взносы по договору ДМС.

- Родители. Вычет дадут только при оплате лечения своих родителей. Если платить за родителей супруга или приемных, налог вернуть не получится. Никаких требований к статусу родителей нет. Они могут работать по трудовому договору, а могут быть пенсионерами, безработными или самозанятыми ИП.

- Дети или подопечные до 18 лет. Вычет на лечение положен только за своих детей. Если платить за анализы и обследования детей супруга, даже когда они на полном обеспечении, НДФЛ вернуть нельзя. Еще есть важное условие по поводу возраста: ребенку должно быть не больше 18 лет. Причем факт обучения в очном вузе не продлевает этот возраст до 24 лет: так можно с обучением, а с лечением — только до 18 лет.

- Супруги. Если муж платит за жену, он может получить вычет. А жена вернет налог при оплате лечения мужа. Но брак должен быть официально зарегистрирован. Справка об оплате медицинских услуг и чеки на покупку лекарств могут быть оформлены на любого супруга: их расходы все равно считаются общими.

- Обучение.

- Лечение.

- ДМС.

- Добровольные взносы на пенсионное обеспечение.

- Добровольное страхование жизни.

- Дополнительные взносы на накопительную часть пенсии.

- Независимая оценка квалификации.

- Возьмите справки об оплате медицинских услуг. Это специальный документ, его должна выдать организация, которой вы платили за лечение. Сейчас все хранится в электронном виде, поэтому обычно даже чеки предъявлять не нужно. В справке будет указан код — «1» или «2». Если стоит «1», то нужно учитывать лимит, если «2» — к вычету примут всю сумму.

- Сделайте копии документов, которые подтверждают ваше родство: свидетельств о рождении и браке.

- Заполните декларацию 3-НДФЛ в личном кабинете на сайте nalog.ru. Ее можно заполнять в специальной программе или сдавать на бумаге, но через сайт — это самый простой, быстрый и удобный способ, который застрахует вас от ошибок и ускорит проверку. К декларации нужно приложить сканы или фотографии документов.

- Может ли муж получить налоговый вычет за жену пенсионерку. За её медицинские услуги.

- Может ли муж получить налоговый вычет за учебу в ВУЗе жены-пенсионерки?

- Может ли муж получить налоговый вычет за обучение жены?

- Налоговый вычет на работе за ребенка

- Может ли муж получить соц.

- Может ли муж получить налоговый вычет за жену если договор на роды оформляла жена.

- Может ли получить налоговый вычет муж

- Можно ли получить налоговый вычет за жену

- Может ли муж получить налоговый вычет за жену за квартиру

- Может ли муж получить декретные за жену

Может ли жена получить имущественный вычет за мужа?

Вопрос от читательницы Клерк.Ру Ольги (г. Саратов)

Может ли жена получить имущественный вычет за мужа (хотя бы частично)? Квартира куплена только на мужа по договору долевого участия в строительстве. Ввод в эксплуатацию и акт приема-передачи в 2016г. Жена ранее использовала право на имущественный вычет НЕ ПОЛНОСТЬЮ (право на вычет возникло по квартире, оформленной только на жену и переданной по акту приема-передачи в 2010г.) У мужа очень маленькая официальная зарплата, придется получать этот вычет долгие годы, буквально до пенсии. Обе квартиры приобретены в законном браке и на основании пункта 1 ст.34 Семейного Кодекса являются их совместной собственностью.

К сожалению, в вашем случае вернуть НДФЛ может только муж.

Дело в том, что жена уже использовала право на вычет. По жилью, приобретенному до 1 января 2014 года, воспользоваться имущественным вычетом можно только один раз в жизни (абз. 27 пп. 2 п. 1 ст. 220 НК РФ). При этом стоимость покупки значения не имеет. Это означает, что если жена использовала вычет по квартире, приобретенной в 2010 г., то считается, что она использовала его полностью (даже при условии что в итоге он был менее 2 млн. руб.)

Единственный возможный вариант – оформить имущественный вычет при покупке квартиры на мужа и переносить его в течение нескольких лет, пока он не будет использован полностью.

Как получить вычет на лечение родственников?

Прочитал в вашем журнале статью о вычетах за лекарства. Для себя я их покупаю редко: пока здоров. Но регулярно оплачиваю медицинские услуги и лекарства для родственников: бабушки, родителей, супруги, детей и даже сестры.

В 2020 году в общей сложности только за анализы и платные клиники набежало 140 тысяч рублей:

Но из этой суммы я ничего не потратил на свое лечение, хотя единственный в семье работаю официально и плачу НДФЛ. Родители у меня пенсионеры, сестра — начинающий ИП на упрощенке, жена в декрете, а дети еще маленькие. Есть ли шанс получить немного денег из бюджета с помощью вычета, или для этого нужно тратить все деньги именно на себя?

Михаил Борисович, вы можете вернуть из бюджета 15 600 рублей. Даже если платили со своей карты и только за родственников, а на свое лечение ничего не тратили. Нельзя вернуть деньги только за лечение сестры, но эта сумма все равно не входит в лимит вычета.

Какие расходы можно включать в вычет на лечение

В сумму вычета можно включить такие расходы:

За каких родственников дают вычет на лечение

Вычет на лечение можно получить не только при оплате своих обследований и лекарств. Налог возвращают даже с суммы расходов на лечение близких родственников, но не любых, а только из ограниченного перечня.

Вот полный список родственников, лечение которых можно включить в свой налоговый вычет:

За других родственников вычет получить нельзя. В отличие от обучения, в этом списке нет братьев и сестер. Если оплатить лечение зубов или операцию для родной сестры, получить вычет будет нельзя. За бабушек, дедушек, гражданского супруга, детей жены от первого брака, племянников или тещу налог вернуть невозможно.

Список родственников закрытый, и никаких дополнительных условий быть не может.

Сколько денег можно вернуть при оплате лечения родственников

Лимит расходов. У вычета на лечение есть лимит — 120 000 Р в год. Это общее ограничение для нескольких социальных вычетов, например сюда же входят расходы на обучение. 120 000 Р — это ограничение не для каждого вида расходов, а для всех.

Вот какие расходы будут входить в лимит:

При оплате лечения родственников дополнительный вычет не дадут: и свои, и их расходы нужно включать в этот лимит.

В 120 000 Р не входят только расходы на обучение детей — там отдельное ограничение в 50 000 Р на каждого ребенка — и дорогостоящие виды лечения, которые принимаются к вычету без учета лимита. Еще есть социальный вычет на благотворительность, но у него отдельные условия и лимит считается в процентах.

Сумма НДФЛ к возврату. С помощью вычета можно вернуть 13% от суммы подтвержденных расходов на лечение. То есть возвращают не всю сумму расходов, а налог, который получится сэкономить благодаря оплате лечения. При условии, что этот НДФЛ был уплачен или его как минимум начисляют. Если нет налогооблагаемого дохода — например во время декрета или на пенсии — то и вычет применить не к чему. С ИП на упрощенке другая ситуация: они платят налог с доходов по другим ставкам, это не НДФЛ. Тот налог с помощью вычетов не возвращают.

Пример расчета. Вы потратили за год 140 000 Р . Из этой суммы нужно исключить те 20 000 Р , что пошли на лечение сестры: она не входит в список родственников, за которых дают вычет. Сумма расходов, которые можно учесть для возврата НДФЛ, составит 120 000 Р .

Теперь ее нужно сравнить с лимитом: она как раз равна максимальной сумме. Значит, можно заявить все расходы на маму, супругу и детей.

Свои доходы за 2020 год вы уменьшите на 120 000 Р . Но так как раньше с вас уже удержали налог с полной суммы зарплаты, он уже в бюджете и его вернут вам на личный счет.

Вы получите: 120 000 Р ? 13% = 15 600 Р .

Эти деньги поступят прямо на карту, но придется подождать.

Как оформлять документы, если платите за родственников

За супруга. При оплате лечения мужа или жены документы можно оформлять на кого угодно. Договор и квитанции могут быть на имя мужа или жены , для вычета это не имеет значения. Считается, что у них все общее. Одни и те же расходы может принять к вычету любой супруг, но только кто-то один. Еще их можно поделить между собой, это помогает вернуть больше налога с учетом лимита.

За детей и родителей. Платежные документы должны быть оформлены на того, кто платит и хочет получить вычет. Если квитанции и справка оформлены на маму, сыну не дадут вычет по этим расходам. Хотя можно попробовать решить этот вопрос с помощью обычной письменной доверенности. В договоре на медицинские услуги должна быть формулировка, из которой понятно, что его заключают вот с этим человеком — тем, кто заявит вычет, — на лечение вот этого родственника. Но если так сделать не получилось, обычно возврату налога это не мешает. Налоговая в первую очередь смотрит на платежные документы и справку. Вот это действительно важно.

Как вернуть НДФЛ с расходов на лечение за прошлый год

За прошлый год можно вернуть налог только по декларации. Через работодателя возвращают только в текущем году.

Камеральная проверка займет три месяца. Еще месяц у налоговой есть для возврата налога.

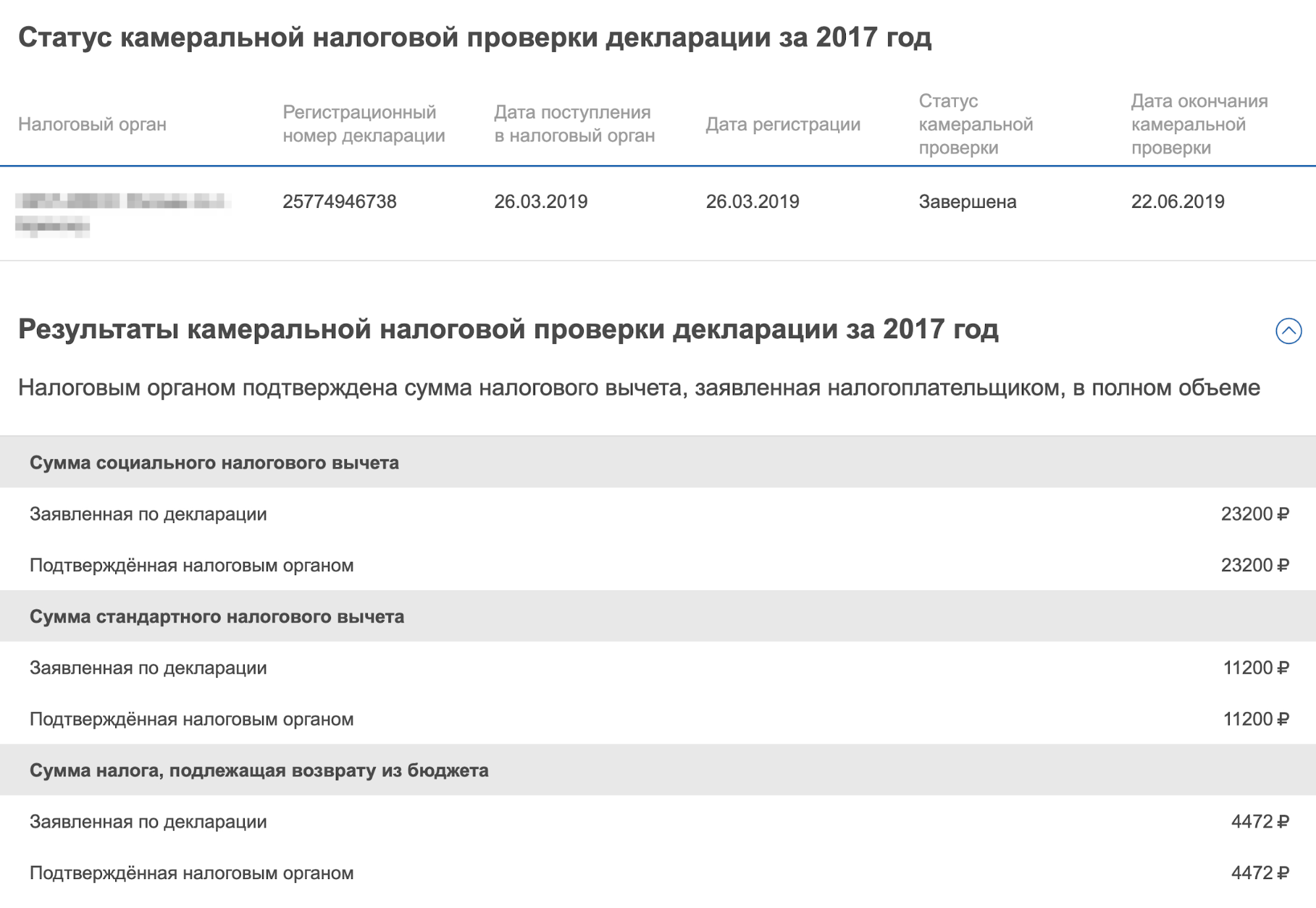

Данные о камеральной проверке появятся в личном кабинете. Там же будет указана сумма подтвержденного вычета и налога к возврату

Данные о камеральной проверке появятся в личном кабинете. Там же будет указана сумма подтвержденного вычета и налога к возврату

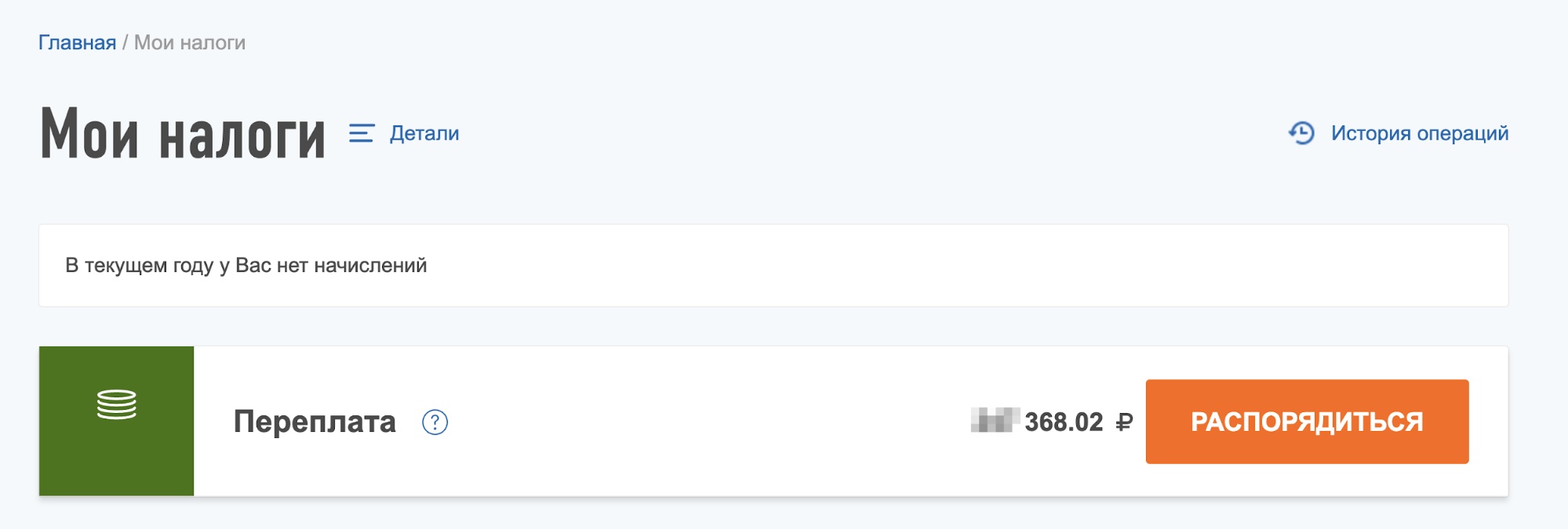

Чтобы получить деньги, нужно написать заявление со своими реквизитами. Когда в личном кабинете появится подтвержденная сумма к возврату, это можно будет сделать за минуту прямо там: в разделе «Мои налоги» увидите переплату и нажмете кнопку «Распорядиться».

Заявление на возврат налога можно подать через личный кабинет. Но срок для возврата начнет отсчитываться с того дня, когда закончится камеральная проверка

Заявление на возврат налога можно подать через личный кабинет. Но срок для возврата начнет отсчитываться с того дня, когда закончится камеральная проверка

В следующем году у вас снова будет 120 000 Р вычета на лечение. Если будут расходы в пределах этой суммы, возвращайте налог, даже когда платите за родственников.

Если у вас есть вопрос о личных финансах, правах или законах, пишите. На самые интересные вопросы ответим в журнале.

Может ли муж получить имущественный вычет за жену?

Вопрос от читательницы Клерк.Ру Татьяны (г. Пенза)

Находясь в браке приобрела квартиру в новостройке, акт приема-передачи за декабрь 2015г. (свидетельство будет в январе 2016 года). Документы на данный момент находятся в рег.палате. Квартира оформлена на 2 доли: 1/2 на меня, и 1/2 на несовершеннолетнего ребенка. Может ли муж получить вычет квартиры за меня или хотя бы за ребенка? У меня зарплата очень маленькая, у мужа намного больше и официальная.

Ваш супруг не может получить вычет при покупке квартиры за вас, так как квартира оформлена в долевую собственность. Pacпpeдeлeниe вычeтa в пoльзy cyпpyгa пpи дoлeвoй coбcтвeннocти нeвoзмoжнo. B cooтвeтcтвии c пyнктoм 1 cтaтьи 256 Гpaждaнcкoгo кoдeкca Poccийcкoй Фeдepaции имyщecтвo, нaжитoe cyпpyгaми вo вpeмя бpaкa, являeтcя иx coвмecтнoй coбcтвeннocтью, ecли дoгoвopoм мeждy ними нe ycтaнoвлeн инoй peжим влaдeния этим имyщecтвoм, в чacтнocти oбщaя дoлeвaя coбcтвeннocть.

Но ваш супруг может воспользоваться имущественным вычетом за несовершеннолетнего ребенка. Согласно п.6 ст.220 Налогового Кодекс РФ родитель вправе получить вычет при оформлении жилья в собственность ребенка. Но стоит учесть, что если ваш супруг ранее уже пользовался правом на получение имущественного вычета и исчерпал его, то получить вычет за ребенка он не сможет. Это связано с ограничением применения имущественного вычета (п.11 ст. 220 НК РФ, Письмо Минфина России от 16.03.2015 N 03-04-05/13747). Тогда в этом случае Вы сами можете воспользоваться вычетом на несовершеннолетнего ребенка.

Получить персональную консультацию Анастасии Мальцевой в режиме онлайн очень просто — нужно заполнить специальную форму. Ежедневно будут выбираться несколько наиболее интересных вопросов, ответы на которые вы сможете прочесть на нашем сайте.

Калькулятор расчета вычета по НДФЛ подскажет, сколько вам должно государство.

Вы можете быстро рассчитать размер налогового вычета при покупке квартиры, оплате лечения или обучения.

При необходимости вы сможете обратиться к специалистам компании НДФЛка, которые помогут вам вернуть деньги.

Могу ли я получить налоговый вычет за мужа?

— У нас с мужем квартира в общей долевой собственности, в равных долях, в ипотеке. Могу ли я по нотариальной доверенности от супруга получить за него налоговый вычет по купленной квартире и уплаченным банку процентам на свой расчетный счет? Если можно, то со ссылкой на законодательство.

Отвечает директор офиса продаж вторичной недвижимости Est-a-Tet Юлия Дымова:

При приобретении имущества в общей долевой собственности Вы так же, как и Ваш супруг, имеете право получить налоговый вычет. Декларацию по форме 3-НДФЛ можно подать несколькими способами: лично подъехать в налоговую инспекцию, предъявить нотариальную доверенность или подать ее через личный кабинет. Денежные средства будут перечисляться на счет, который будет указан в заявлении. В Вашем случае можно подать декларацию за супруга через его личный кабинет, вложив все необходимые документы и указав реквизиты счета.

Отвечает директор юридической службы «Единый центр защиты» (edin.center) Константин Бобров:

Как следует из письма Федеральной налоговой службы РФ от 04.04.2013 № ЕД-3-3/[email protected], вычет в размере 100% вправе оформить на себя и один из супругов. То же самое следует из письма ФНС РФ от 15.01.2013 № ЕД-3-3/[email protected] В этом случае доля второго супруга будет составлять 0%. О подробном порядке получения вычета в указанных долях лучше уточнить в налоговой инспекции по месту жительства, поскольку практика предоставления данной льготы в разных регионах может различаться.

Да, Вы можете получить налоговый вычет. Вопрос регулируется Налоговым кодексом, ст. 202 «Имущественные налоговые вычеты». Для того, чтобы оформить документы на вычет, а получать его будет уже супруг, нужна доверенность. Если Вы будете оформлять вычет на себя и сама его получать, никакая доверенность не потребуется.

Отвечает руководитель отдела правового сопровождения компании «НДВ — супермаркет недвижимости» Ксения Буслаева:

Порядок получения налогового вычета может быть разным: как перечисление денежных средств на расчетный счет налогоплательщика, так и освобождение от уплаты НДФЛ на последующий период. Во втором случае вычет может быть предоставлен только лично, это очевидно. Но и в первом случае с материальным возмещением не фигурируют наличные, поэтому доверенность на получение денежных средств для последующей передачи доверителю здесь не поможет — возмещение перечислят только на личный расчетный счет налогоплательщика.

А вот подать заявление, декларацию, документы о подтверждении дохода, с которого был удержан НДФЛ и предполагается получить налоговый вычет, а также документы, подтверждающие факт приобретения жилья, вполне может сделать поверенный.

Текст подготовила Мария Гуреева

Присылайте свои вопросы о недвижимости, ремонте и дизайне. Мы найдем тех, кто сможет на них ответить!

Может ли жена получить налоговый вычет вместо меня?

– В 2017 году я, военный пенсионер, купил квартиру. Собственность оформлена на меня. Может ли моя жена оформить налоговый вычет, так как она одна работает?

Необходимо понять, по какой программе была куплена недвижимость. При покупке по военной ипотеке супруга не получает прав на эту квартиру.

Отвечает частнопрактикующий юрист компании «Суворовъ и партнеры» Виктория Суворова (Пятигорск):

Если Ваша жена является плательщиком НДФЛ (то есть работает по трудовому договору и/или по договору ГПХ), то она вправе получить налоговый вычет. Даже если квартиру покупали Вы. Максимальная сумма вычета ограничена: до 260 тысяч рублей.

Отвечает адвокат, к. ю. н. Юлия Вербицкая:

В связи с изменениями, внесенными в налоговое законодательство в 2014 году, по сделке, связанной с куплей-продажей квартиры в 2017 году, Ваша супруга имеет право получить налоговый вычет.

Сумма налогового вычета составляет 260 тысяч рублей (13% от 2 млн рублей). Неработающий супруг права на получения налогового вычета не имеет.

Отвечает эксперт проекта «Финансовое здоровье», начальник отдела продаж пенсионных продуктов ДРЦ Москва АО «Национальный негосударственный пенсионный фонд» Павел Пушкин:

Да, может. При условии, что вы состоите в официальном браке и Ваша супруга имеет официальный доход. В этом случае квартира считается совместной собственностью супругов, и не имеет значения, кто из них оплачивал покупку.

В Вашем случае по итогам 2017 года Вам необходимо, помимо стандартного пакета документов, прилагаемых к налоговой декларации, приложить заявление о распределении имущественного налогового вычета между супругами. Бланк заявления можно скачать на сайте Федеральной налоговой службы nalog.ru или получить в отделении Вашей налоговой инспекции.

Ваша супруга сможет вернуть 13% от стоимости квартиры, но не более 260 тысяч рублей. При этом следует помнить, что ежегодно в виде имущественного вычета за покупку квартиры можно возвращать 13% официальных доходов, заработанных за год. Например, если зарплата Вашей супруги в 2017 году составляла 50 тысяч рублей в месяц, то есть 600 тысяч рублей в год, то вернуть по итогам 2017 года она сможет 13% от своих доходов, что составляет 78 тысяч рублей. Остаток имущественного вычета будет перенесен на следующие налоговые периоды, и остальные деньги за вычет можно будет вернуть в следующие годы.

Не пропустите:

Редакция оставляет за собой право выбирать темы из числа вопросов, которые прислали пользователи.

Может ли муж получить налоговый вычет за жену

Краткое содержание

Советы юристов

1. Может ли муж получить налоговый вычет за жену пенсионерку. За её медицинские услуги.

1.1. Если в договоре и справке из мед. учреждения будет указано, что он их оплачивал, то тогда сможет.

1.2. Здравствуйте. Налоговый вычет получить можно. И неважно, кто его оплатил. (пп. 3 п. 1, ст. 219 НК РФ)

По своему опыту могу сказать — для этого надо будет приложить к декларации копию свидетельства о браке. Иногда налоговые органы могут потребовать декларацию супруги, что она не получала такой вычет. Но эту информацию они могут сами у себя получить, проверив по базам данных.

2. Может ли муж получить налоговый вычет за обучение жены?

2.1. Нет не может. Правовое обоснование: Письмо Федеральной налоговой службы от 24 октября 2016 г. N БС-4-11/[email protected]

3. Может ли муж получить налоговый вычет за учебу в ВУЗе жены-пенсионерки?

3.1. Здравствуйте!

Нет, не может.

Данный социальный налоговый вычет могут получить физические лица, оплатившие (пп. 2 п. 1 ст. 219 НК РФ):

— свое обучение;

— обучение своих детей, подопечных (то есть лиц, в отношении которых налогоплательщик является опекуном или попечителем);

— обучение своих братьев и сестер (в том числе неполнородных).

При оплате налогоплательщиком обучения иных лиц, в частности своего супруга, вычет налогоплательщику не предоставляется.

4. Может ли муж получить налоговый вычет за обучение жены?

4.1. Доброго времени суток!

Может только если договор заключен на его имя

Всего доброго, желаем удачи и благодарим за обращение.

5. Может ли муж получить налоговый вычет за ребенка на работе, если жена не работает?

5.1. Здравствуйте. Может

5.2. ну а почему нет конечно может

6. Может ли муж получить соц. налоговый вычет за жену.

6.1. Вычет может получить тот кому зубы лечили.

7. Может ли муж получить налоговый вычет за жену если договор на роды оформляла жена.

7.1. Можете получить вычет.Максимальная сумма расходов, учитываемая для вычета, 120000 рублей.

8. 1) можно ли получать налоговый вычет за покупку квартиры в ипотеку и мужу и жене по месту их работы?

2) каждый из них может получать макс имально возможные 260 тыс руб.

(в нашем случае это 247 тыс руб), или эта сумма на двоих? Квартира по 1/2 у каждого в долях.

8.1. Вернуть можно 13% от стоимости жилья и ещё 13% от уплаченных процентов по ипотеке. По закону, лимит вычета составляет 2 млн рублей для стоимости квартиры и 3 млн рублей — для процентов по ипотеке.

Вы получите: максимум 260 тысяч рублей вычета за покупку жилья (неважно — приобретали вы его на собственные средства или в ипотеку) и максимум 390 тысяч рублей за уплаченные проценты по ипотеке.

Вычет может получить каждый из собственников жилья. Например, если супруги покупают квартиру стоимостью более 4 млн рублей в совместную собственность, они могут вернуть 520 000 рублей за покупку квартиры (по 260 тысяч рублей каждый) и до 780 000 рублей за уплаченные проценты по ипотеке (по 390 тысяч рублей каждый).

9. Взаимозависимые лица (налоговый вычет). Добрый день! Свекровь хочет купить квартиру у тещи. Проводить сделку буду я (жена) по доверенности от мамы (тещи мужа). Может ли свекровь получить налоговый вычет за покупку кв? Или они являются взаимозависимыми лицами?

9.1. Они не являются взаимозависимыми лицами. Поэтому свекровь сможет получить вычет, при условии, что раньше она его не получала.

10. Может ли муж продать жене свою долю в их общей квартире с долевой собственностью? А жена может после этого получить налоговый вычет за покупку этой доли?

10.1. Нет, получится, что продаст сам себе, частично.

Но и налоговое законодательство — не предоставляет вычет, если имущество приобретено у таких членов семьи.

10.2. Нет, получится, что продаст сам себе, частично.

Но и налоговое законодательство — не предоставляет вычет, если имущество приобретено у таких членов семьи.

11. Вопрос:

Квартира приобретена в браке. Муж работает и собственник 100%. Жена не работает. Муж получил налоговый вычет за эту квартиру. Может ли муж получить налоговый вычет за жену за ЭТУ ЖЕ квартиру?

11.1. За жену муж не может получить налоговый вычет.

12. Скажите, пожалуйста, может ли муж получить налоговый вычет 13% по уплате за квартиру (до 2 млн. который) за жену. Если он уже получил за себя, а жена ни разу не получала (6 лет в декрете)

12.1. За жену не может, только за себя.

13. Может ли муж получить налоговый вычет за себя и за неработающую жену. Дом был приобретён в 2014 г. собственник жена. В браке более 20 лет. Муж работает на новом месте работы менее полугода. Через какое время он сможет получить вычет.

13.1. Нет, налоговый вычет получает, лишь лицо приобретающее недвижимость. Тем более когда вопрос об отсутствии места работы, так как для получения выплаты требуется 2 НДФЛ. Если дом приобретен в 2014 году, то вернуть вы могли часть в 2015, если подоходный налог не погашал 13% то в последующие два года, но учитывая, что время уже прошло, то сейчас возможно вернуть только за то что приобреталось в 2016 году.

14. Может ли муж получить налоговый вычет за не работающую жену за покупку квартиры, которая оформлена на жену? Жена пенсионер по инвалидности.

14.1. Если приобретена в браке, то да.

15. Может ли муж получить налоговый вычет за квартиру, если покупка оформлена только на жену в ипотеку. И есть брачный договор.

15.1. Если по брачному договору собственность только жены, то нет.

А так может. Декларация и Ваше заявление о перераспределении вычета.

16. У моего брата, жена студентка очного платного отделения Академии. В налоговой брату отказали в налоговом вычете за обучение жены и сказали, что вычет могут получить либо отец жены, либо мать. Но так как отец ушел из семьи много лет назад, а мать переехала в другой город несколько лет назад, то брат и его жена оказались в тупике. Вопрос, может ли получить данный налоговый вычет отец мужа? И какие документы для этого нужны?

16.1. Здравствуйте! Налоговый вычет может получить тот, кто оплачивал обучение. К сожалению, отец мужа получить налоговый вычет не может. С уважением.

17. Может ли муж оформить налоговый вычет за жену на приобретенное имущество находящееся в совместной собственности. Свой возврат получил.

17.1. Муж может заявиться на 50%приобретенного жилья, ст.256 ГК РФ, если не заключен брачный договор на иных условиях.

18. Может ли муж получить налоговый вычет с покупки дома за жену, если свой вычет он уже получил. А жена в данный момент в отпуске по уходу за ребёнком, и ранее писала заявление что будет получать сама? Можно ли переписывать такое заявление?

18.1. Нет может получить только жена.

19. Может ли муж получить налоговый вычет на жену и на себя за дом, построенный в браке, если жена не работает? Дом оформлен на жену.

19.1. Муж может полностью получить налоговый вычет при условии подачи заявления о распределении налогового вычета (т.е. муж и жена договорились, что муж получает вычет в размере 100 %).

В состав расходов на строительство могут включаться

расходы на разработку проектной и сметной документации;

расходы на приобретение строительных и отделочных материалов;

расходы, связанные с работами или услугами по строительству и отделке;

расходы на подключение к сетям электро-, водо-и газоснабжения и канализации или создание автономных источников электро-, водо-и газоснабжения и канализации.

Для получения налогового вычета необходимо подать налоговую декларацию с приложением заявления о распределении вычета и необходимых документов: договор купли-продажи участка, свидетельства о гос. регистрации права собственности или выписки из ЕГРН о гос. регистрации права собственности (свидетельства выдавались до 15.07.2016 г.) на земельный участок и дом, договор подряда (иной договор, на основании которого оплачивались услуги по строительству, разработке проекта и т.д.), платежные документы, подтверждающие оплату по этому договору и оплату расходов на строительство (расписка, квитанции к ПКО, платежные поручения и выписки со счета о перечислении денег, товарные и кассовые чеки, акты о закупке материалов у физических лиц с указанием в них адресных и паспортных данных продавца и другие документы.

20. Хотели бы получить налоговый вычет за квартиру. Доля мужа 2/3, жены 1/3. Стоимость 2100000. Вычет оформляем на мужа (т.е. он получает вычет с 1400000?). Хотели бы узнать может ли муж сразу получить вычет с 2 млн.? Какую сумму написать в подпункте 1.12 листа д 1 справки 3-ндфл? Я.

20.1. Нет, он может получить налоговый вычет только ос стоимости своей доли. НО и жена имеет право получить налоговый вычет со своей доли. В настоящее время он суммируется.

21. Может ли жена получить налоговый вычет за мужа?

Детали вопроса: Квартира была приобретена в 2017 г. в ипотеку (брак в 2013 г.).

Муж официально не работает и соответственно не может претендовать на налоговый вычет. Жена полностью выбрала лимит по налоговому вычету с со своей первой квартиры ДО брака, т.е. уже воспользовалась своим правом на налоговый вычет.

У жены «белая» зп и она может с лихвой получить вычет и за меня. Можем ли мы сделать это? Ведь это общее имущество.

21.1. Здравствуйте. Да, но только с Вашей 1/2 доли.

22. Может ли муж получать налоговый вычет за обучение жены, если она находиться в декретном отпуске, а далее в отпуске по уходу за ребенком?

Налоговая инспекция отказала в получении этого вычета за 2015 г.

и 2016 г.

22.1. Данный вид налогового Вычета можно получить только на себя и на несовершеннолетних детей, Вам самой нужно обращаться за налоговым вычетом при наличии дохода облагаемого НДФЛ.

23. В 2015 г. нами в зарегистрированном браке была приобретена квартира в ипотеку за 1450000 руб. Свидетельство о госуд. Регистации получено 14.01.2015 г., оформлена собственность на мужа. Муж получил полагающийся налоговый вычет в размере (13%) 188500 руб. за 2016?2020 года. И вычет по процентам (252238.74) в размере 32791.04 руб. За ипотеку расплатились в 2016 г. путем привлечения потребительского кредита.

В 2020 г. была взята на мужа в ипотеку вторая квартира за 2250000 руб., государственная регистрация от 14.03.2020 г. Так как муж ранее заявлялся на получение вычета и будет заявляться повторно, то доля вычета не должна превысить неиспользованного остатка (550000) в сумме 71500 руб. Соответственно нами принято решение распределить сумму вычета между супругами по заявлению о распределении вычета, что возможно даже в том случае, когда право собственности оформлено только на одного из супругов (на основании письма Минфина России от 20.04.2015 №03-04-05/22246, от 18.03.2015 №03-04-05/14480, от 26.03.2014 №03-04-05/132204), так как жилье купленное в браке считается общей совместной собственностью супругов (п.1 ст.256 НК РФ, ст.ст. 33, 34, 35 СК РФ).

Распределяем налоговый вычет по расходам на приобретение квартиры в следующих пропорциях: 24% — мужу 540000 руб. – это 70200 руб вычета и 76% — жене 1710000 руб. – это 222300 руб. вычета.

Жена ранее не пользовалась правом на получение вычета и процентов, муж же своим правом воспользовался при покупке первой квартиры в 2015 г. Согласно изменений с 2014 г. каждый из супругов может заявить максимальный лимит – по 2 млн. рублей, при условии, что стоимость купленного жилья 4 млн. руб. и более. Если стоимость жилья менее 4 млн. рублей, то сумму вычета можно перераспределить между супругами в любых пропорциях, например 70% и 30%, даже 100% и 0%.

С 2014 г. нет привязки по объектам собственности, теперь привязка идет к физическому лицу, который вправе добирать свой процент вычета до максимального лимита покупая несколько объектов недвижимости. Однако правом получения процентов можно воспользоваться только на одном объекте недвижимости с ограничением лимита в 3 млн. руб.

Распределение долей вычетов можно ежегодно изменять в части расходов на выплату кредита (Письмо Минфина России от 01.10.2014 №03-04-05/49106).

Правило перераспределения по заявлению и ежегодное перераспределение вычета касается и вычета по процентам.

В связи с вышеизложенным возникают следующие вопросы:

1. Заработок жены существенно ниже заработка мужа, соответственно для получения своей доли налогового вычета и процентов за ипотеку ей потребуется порядка 17 лет. Возможно, ли по заявлению жены оформить налоговый вычет на мужа, который ранее уже воспользовался и вычетом и процентами? Или может распределить доли по второй квартире между несовершеннолетней дочерью (5 лет) и мужем, а в последствии получить вычет мужу за дочь? (При распределении имущественного вычета между членами семьи нет сдерживающих факторов: супруги могут передавать друг другу право на возврат налога, менять пропорции вычета неограниченное количество раз, получать его за несовершеннолетних детей). С января 2014 года действует правило, что родители, которые покупают квартиру в собственность своих несовершеннолетних детей, имеют право получить ЗА НИХ имущественный налоговый вычет (п.6 ст.220 НК РФ), с учетом указанных в той же статье ограничений. А ограничением является максимально возможная сумма вычета, доступная одному человеку при покупке жилья – это 2 000 000 руб. Другими словами, если ребенок до 18 лет становится собственником купленной недвижимости, то ввиду того, что сам он не зарабатывает и не может воспользоваться своим правом на вычет, он как бы передает реализацию этого права своим родителям. А отец или мать получают имущественный вычет не только по своей доле, но и по доле ребенка.

2. Сколько все-таки раз можно подавать заявление о распределении вычета и отказаться от своей части в пользу другого супруга один раз или более? Информация разниться? По второй квартире подаем впервые, поэтому боимся ошибиться.

Из сказанного склоняемся к распределению долей между мужем 24% и дочкой 76%.

Все верно Вы понимаете.

24. Может ли муж получить имущественный налоговый вычет за жену, если свое право на имущественный налоговый вычет он уже использовал? У меня зарплата существенно ниже, я бы хотела чтоб вычет получил муж.

24.1. Нет, налоговый вычет только ВЫ можете получить, исходя из Вашей зарплаты.

24.2. Здравствуйте!

Такая возможность имеется. Минфин РФ дал разъяснения, что каждый из супругов в соответствии с пп. 1 п. 3 ст. 220 НК РФ может получить налоговый вычет вне зависимости на кого и в каких долях оформлялась недвижимость, в соответствии с подтвержденными им расходами в пределах положенного вычета на одного человека. Или подать заявление на распределение налогового вычета в любой пропорции между супругами, как они сочтут нужным.

Желаю Удачи.

25. Может ли получить налоговый вычет работающий муж за обучение ребенка, если договор на обучение оформлен на неработающую жену и деньги за обучение платила жена?

25.1. Здравствуйте. К сожалению, если договор оформлен от имени жены, то муж не сможет оформить налоговый вычет за обучение ребенка.

26. Может ли муж получить налоговый вычет за лечение за свою неработающую жену (если все квитанции оформлены на нее)

26.1. Может. Надо чтобы справка об оплате медицинских услуг и договор были оформлены на мужа. Сейчас не важно на кого оформлены квитанции.

27. Может ли муж получить налоговый вычет за жену при покупке квартиры, оформленной на жену, так как жена на пенсии? Муж уже получал налоговый вычет, у него есть квартира в собственности 2011 г.

27.1. Во-первых налоговый вычет за приобретенное жилье можно получить только один раз

Во-вторых налоговый вычет моет получить только собственник.

28. Может ли муж получить за жену налоговый вычет. Если свой вычет он уже использовал при покупке прежней квартиры. Квартира оформлена на жену и детей.

28.1. Добрый день, Елена.

Муж может получить вычет за жену, если у него имеется доверенность на совершение определённых действия от её имени. В данном случае — получение вычета.

29. Муж и жена, находясь в браке, не имея брачного договора, приобрели квартиру стоимостью 4 млн. руб. Квартиру оформили на мужа. Супруга неработающая пенсионерка, супруг работающий пенсионер. Вопросы: может ли супруг получить налоговый вычет и за себя 260 тыс. и за супругу ещё 260 тыс? Ранее данный вычет из них никто не получал.

29.1. Нет не сможет, потому что каждый из супругов получает вычет только на себя. Супруга пенсионерка может получить вычет тоже, но максимум за 3 года — это период можно перенести на более ранние, когда она имела доход.

30. Может ли работающий муж получить налоговый вычет за оплату учебы жены, находящейся в послеродовом отпуске

Жена находилась в 2017 г. в отпуске по уходу за ребенком. Зарплату не получала. Оплачивала свою учебу в институте. Налоговый вычет не положен, т.к. по 2-НДФЛ доход нулевой. Может ли муж оформить на себя налоговый вычет вместо жену, если из его зарплаты вычитают 13% налога?

30.1. Здравствуйте. К сожалению, закон — ст. 219 НК РФ — не предусматривает возможность супругу возвратить 13% от стоимости учебы за супругу, которая в данный момент не работает, а за учебу платит ее муж.