Оплата больничного после увольнения по собственному желанию в 2020 году

Работодатель обязан произвести оплату больничного после увольнения по собственному желанию в 2020 году, при соблюдении некоторых условий.

Оплата больничного листа производится по месту трудоустройства. Но это не означает, что уволившийся сотрудник не имеет права на оплату больничного листа после увольнения

Работая по трудовому договору, работник является застрахованным лицом в системе социального страхования на случай нетрудоспособности. Как указано в Федеральном Законе от 29. 12. 2006 года № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством».

Чтобы бывший работодатель произвёл оплату больничного листа после увольнения по собственному желанию, сотрудник должен обратиться за медицинской помощью в течение 30 дней после увольнения. Представить больничный лист такой сотрудник должен в течение полугода с момента закрытия документа.

В течение 10 дней после получения больничного листа, работодатель должен назначить сотруднику пособие по временной нетрудоспособности. Выплатить это пособие необходимо в дни выдачи следующей заработной платы.

Кроме больничного листа, уволившийся сотрудник должен представить работодателю трудовую книжку и паспорт. Паспорт удостоверит личность сотрудника, а трудовая книжка – отсутствие нового места работы по трудовому договору.

При увольнении по собственному желанию, оплата больничного производится на общих основаниях, и зависит от среднего заработка сотрудника. ФСС установил максимальный и минимальный предел среднего заработка сотрудника за день.

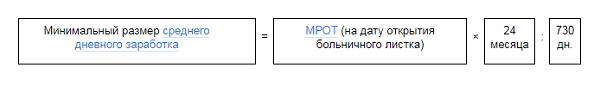

В 2020 году максимальный размер среднего заработка сотрудника за год, применяемый для расчёта больничных выплат равен 2017,81 руб., а минимальный – зависит от МРОТ .

Оплата больничного листа зависит от страхового стажа сотрудника. Уволившемуся работнику больничный лист в любой случае оплачивается, исходя из коэффициента «стажности» 60%. Об этом говорится в ст. 7 Закона № 255.

Если у работодателя нет средств для выплаты работнику пособия по больничному, он должен обратиться в ФСС с письменным заявлением о предоставлении ему средств. В течение 2-х недель ФСС перечислит средства на счёт работодателя.

Если заболевание сотрудника носит длительный характер, то решение об оплате больничного листа принимает ФСС. Средства, необходимые на оплату длительного больничного, ФСС перечисляет работодателю в течение месяца после получения от него заявления. Заявление должно быть подано в течение 10 дней после принятия ФСС положительного решения об оплате больничного бывшим работодателем.

Если в течение месяца после увольнения работник заболел несколько раз и имеет на руках несколько закрытых больничных листов, то он должен написать заявление на имя работодателя об оплате всех больничных. Работодатель же должен написать заявление в Фонд соцстраха, который и будет принимать решение о предоставлении средств для оплаты нескольких больничных.

Далеко не все уволившиеся сотрудники знают, оплачивается ли больничный после увольнения по собственному желанию. Оплачивается, при соблюдении 3-х условий:

- болезнь или травма наступили в течение 30 дней после увольнения;

- работник не устроился на новую работу;

- представил больничный лист в течение полугода после его закрытия.

- Уволенный специалист еще не успел трудоустроиться. То есть, на период болезни гражданин не вступил в новые трудовые отношения.

- Факт болезни подтвержден документально. То есть, оформлен листок нетрудоспособности. Напомним, что получить больничный можно только в специализированных учреждениях здравоохранения. Документы имеют несколько степеней защиты.

- Основание для оформление листа нетрудоспособности — болезнь бывшего подчиненного. Например, больничный по уходу за ребенком бывший работодатель не оплатит. К тому же учите, что не подлежат оплате попытки суицида, умышленное причинение вреда здоровью, а также травмы и отравления в результате алкогольного/наркотического опьянения.

- С момента расторжения трудового договора прошло не более 30 дней. Дата начала больничного листка должна приходиться именно на 30-тидневный период со дня увольнительной. За более поздние сроки пособие не выплатят.

- Документы на оплату представлены не позднее 6 месяцев, с момента полного выздоровления специалиста.

- 2016 год — 718 000 руб.

- 2017 год — 755 000 руб.

- 2020 год — 815 000 руб.

- 2020 год — 865 000 руб.

- Оригинал листка нетрудоспособности установленного образца, заполненного в соответствующем порядке.

- Медицинское заключение специальной комиссии, оформляется при длительном течении заболевания.

- Оригинал трудовой книжки, а также ее копия.

- Справка по форме №182н, представляется, если уволенный проработал в организации менее 2 лет, и имеет стаж в другой фирме.

- Паспорт уволенного сотрудника.

- заявление на выплату — оформляется в произвольном порядке по индивидуальному запросу работодателя;

- номер расчетного счета, зарплатной карты или сберегательного вклада, куда нужно зачислить деньги;

- реквизиты банковского учреждения, в котором обслуживается счет;

- Наименование медицинской организации. Проверьте, соответствует ли штамп и печать компании реквизитам учреждения. Фальшивые больничные — дело распространенное.

- Информация в бланке может быть внесена от руки, но только гелиевой черной ручкой. Либо же распечатана на принтере. Разрешается комбинированный вариант заполнения от руки и на компьютере. Иных вариантов не допускается.

- Исправлений и помарок, а также корректирующих средств в документе быть не должно. Если врач допустил ошибку, то должен быть выписан новый бланк. А вот бухгалтер может исправить ошибку. Неверную запись следует зачеркнуть, а на обороте указать правильные сведения.

- Слова и наименования должны быть написаны правильно. Заглавными буквами, а слова в названии должны разделяться пробелами, то есть, пустыми клеточками. Кавычек также быть не должно.

- Причина нетрудоспособности играет важную роль для оплаты. Например, основное заболевание — это код 01. Такой листок нужно принять для оплаты. А вот больничные с кодом 09 не принимайте на оплату. Этот шифр обозначает уход за больным членом семьи.

- База для начисления за 2020 год 1 000 000 рублей.

- База для начисления за 2017 год 800 000 рублей.

- Трудовой стаж 12 лет и 8 месяцев.

- зачеркните неверную запись;

- на оборотной стороне впишите правильную информацию;

- заверьте запись подписью ответственного работника;

- укажите ФИО и должность;

- поставьте печать организации, при наличии.

- бывший работник не трудоустроен на новое место работы;

- больничный лист открыт в течение 30 календарных дней после увольнения работника;

- с момента выздоровления работника (получения листка временной нетрудоспособности) не прошло шесть месяцев.

- копию паспорта;

- копию трудовой книжки;

- больничный лист.

- за 2016 год – 718 000 руб. (Постановление Правительства РФ от 26.11.2015 № 1265);

- за 2015 год – 670 000 руб. (Постановление Правительства РФ от 04.12.2014 № 1316).

- за первые три дня временной нетрудоспособности – за счет средств страхователя;

- за остальной период начиная с четвертого дня временной нетрудоспособности – за счет средств бюджета ФСС.

- при стаже восемь и более лет – в размере 100% среднего заработка;

- при стаже от пяти до восьми лет – в размере 80% среднего заработка;

- при стаже до пяти лет – в размере 60% среднего заработка.

- заявление застрахованного лица о выплате пособия по временной нетрудоспособности;

- документы, необходимые для назначения и выплаты пособия в соответствии с Федеральным законом № 255?ФЗ (их перечень определен Приказом Минздравсоцразвития РФ от 04.12.2009 № 951н);

- опись представленной документации (составляется по форме, утвержденной Приказом № 335 (приложение 2)).

- Если результат, полученный на шаге 4, превышает максимум, то дальнейший расчет ведется на основании максимального лимита по дневной сумме.

- Если результат, полученный на шаге 4, не дотягивает до минимума, то дальнейший расчет ведется исходя из минимальной дневной суммы.

- Если результат, полученный на шаге 4, находится в промежутке между максимальным и минимальным лимитами, то этот фактический результат и применяется для дальнейшего расчета.

Шаг 6. Корректировка средней дневной суммы по правилам для больничного после увольнения.

Закон от 29.12.06 г. № 255-ФЗ устанавливает особое правило корректировки для случаев оплаты больничного листа после увольнения. От суммы, полученной на шаге 5, нужно взять для дальнейшего расчета только 60 процентов.

Шаг 7. Расчет суммы к начислению.

Чтобы определить сумму пособия, нужно результат, полученный на шаге 6, умножить на дни нетрудоспособности застрахованного человека.

Пример, как после увольнения оплачивается больничный лист

Проиллюстрируем алгоритм расчета на числовом примере.

Больничный после увольнения: как оплачивается

Водитель уволился из ООО «Символ» в апреле 2020 г., после чего в том же месяце проболел 10 дней. За расчетные годы (2017-й и 2020-й) ему начислена зарплата:

- в 2017-м году – 700 000 р.;

- в 2020-м году – 760 000 р.

И вот пример, как после увольнения оплачивается больничный лист.

Сумма облагаемых начислений за расчетные годы – 1 460 000 р. (700 000 р. + 760 000 р.). Средняя дневная сумма – 2000 р. (1 460 000 р. / 730), она вписывается в лимиты, поэтому используется для дальнейшего расчета. После корректировки по правилам для больничного после увольнения получаем дневную сумму 1200 р. (2000 р. х 60%). Итого сумма пособия к начислению – 12 000 р. (1200 р. х 10 дн).

Также читайте об оплате больничного листа в 2020 году: изменения и свежие новости >>

Оплата больничного после увольнения: пример заявления, образец

Уволившись с работы, можно еще на протяжении 30-ти последующих дней рассчитывать на оплату больничного листа в случае отсутствия нового рабочего места. Данное право трудящихся закреплено во 2-м пункте 5-й статьи Закона №255-ФЗ.

При увольнении по собственному желанию

Увольняясь, работник прекращает трудовые взаимоотношения с работодателем, однако у него остается право требовать оплаты листка об утере работоспособности. Заявлять о своих правах можно в случае выполнения определенных условий:

- Работник в процессе работы числился застрахованным в ФСС лицом, и с его доходов регулярно отчислялись обязательные взносы в ФСС;

- Заболевание настигло в тридцать первых дней с даты прекращения отношений с работодателем;

- Уволенный не успел устроиться официально у нового работодателя;

- С больничным листом заболевший обратился в пределах 6-ти месяцев с даты увольнения.

Далеко не все знают о подобной возможности получить денежное пособие по больничному, однако 5 ст. Закона №255-ФЗ закрепляет данное право на законодательном уровне.

Во 2-м пункте указанной статьи говорится том, что претендовать на компенсацию по листку об утери работоспособности может любой работник, с которым расторгнуты трудовые отношения. При этом увольнение по желанию работнику не указывается в качестве исключающего случая, а потому такой сотрудник также может получить выплату.

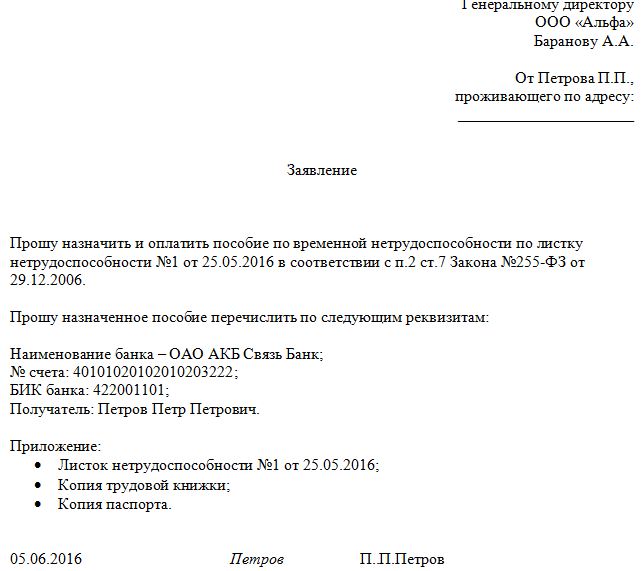

Работодателя надлежит проинформировать о праве на данную денежную компенсацию в заявительном порядке. Оформляется заявление на имя руководства компании бывшего работодателя, к нему добавляется оригинал листка об утере работоспособности, выданный врачом из медучреждения, копии трудовой и паспорта.

Бухгалтер обязан посчитать положенное пособие в соответствии с числом дней, отраженном в листке. Пособие оплачивается за все календарные дни, включенные в период болезни, на который открыт листок нетрудоспособности.

Для расчета положенной величины пособия бухгалтер должен посчитать следующие величины:

Показатель для расчета Особенности исчисления 1. Общий заработок Учитываются выплаты за последние 2 года (календарных), с которых производились социальные страховые отчисления обязательного характера (выплаты без отчисления взносов не принимаются в расчет) 2. Общее число расчетных дней Берутся дни, отработанные за 2 года (с учетом выходных и праздников), не учитываются больничные, отпуск в связи с беременностью и материнством. 3. Средний заработок за 1 день Общая величина выплат из п.1 делится на кол-во дней из п.2. 4. Число дней для оплаты Показатель берется из листка о временной утери работоспособности. 5. Больничное пособие Заработок за день из п.3 умножается на кол-во дней из п.4, от полученной величины берется 60%. Оплата больничного для уволенного сотрудника выполняется в размере 60% от средней зарплаты, то есть не имеет значение фактически имеющийся страховой стаж. Данный процент оплаты прописан во п.2 7-й ст. Закона №255-ФЗ.

Выплата предусмотрена, если больничный оформлен на самого работника, то есть заболевшее лицо – это уволенный сотрудник, а не его дети или иные родственники.

Листок нетрудоспособности, выписанный в связи с уходом за заболевшим членом семьи, не позволяет получить пособие после увольнения.

Традиционно первые три дня работодатель оплачивает из своих собственных средств, все оставшиеся дни возмещает ФСС из тех средств, что были перечислены в фонд в процессе работы.

? Книга-бестселлер «Расчет больничного и страховые взносы в 2020» для чайников (пойми как рассчитывать страховые взносы за 72 часа) куплено 3000+ книг При увольнении по сокращению

2-й пункт 5-й статьи Закона №255-ФЗ прописывает обязанность по оплате листка об утере работоспособности, если момент его открытия пришелся на 30-дневный период со дня расторжения отношений с работодателем. Никаких особых отметок и исключений законодательством не предусмотрено. Это дает право утверждать, что присутствует обязанность работодателя оплачивать работнику период болезни в независимости от основания для увольнения.

Если работник прекратил трудиться по причине сокращения, то пособие надлежит посчитать, назначить и выплатить таким же образом, как и при увольнении по любому иному основанию, например, по желанию трудящегося.

Оплата производится на основании дневного заработка за двухгодичный период в размере 60% от его средней величины.

? Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг При выходе на пенсию

Если повод для увольнения – это выход на пенсию при достижении подходящего возраста, то оплатить больничный, открытый в 30-ти дневный период после увольнения, работодатель должен в том же порядке, что и при других основаниях увольнения.

При вычислении суммы пособия применяются общие правила. Условия для оплаты в данном случае идентичны другим основаниям прекращения отношений.

Пример заявления на оплату больничного

Работнику надлежит обратиться на бывшее место работы с заявлением с изложением просьбы о назначении пособия по причине заболевания. К нему прикладывается следующая документация:

- Листок об утере работоспособности;

- Трудовая книжка – ее ксерокопия с отсутствием новых записей о трудоустройстве;

- Паспорт или иной удостоверяющий личность документ, также делается ксерокопия.

- Реквизиты компании, в которую происходит обращение – наименование, ФИО руководителя, должность;

- Реквизиты заявителя – ФИО, паспортные данные, адрес;

- Название бланка;

- Текст, изложенный в форме просьбы о назначении и выплате пособия в связи с временной утерей трудоспособности. При этом полезным будет указание пункта законодательного документа, позволяющего обращаться с подобной просьбой;

- Платежные данные заявителя для перечисления средств пособия работодателем (номер счета, сведения об обслуживающем банке);

- Список прилагаемой документации;

- Дата написания;

- Личная подпись заявителя с указанием расшифровки.

Если работодатель отказывается платить, то работник может подать в суд исковое заявление. Работодатель может быть привлечён к административной и уголовной ответственности .

Больничный лист уволенного сотрудника в 2020 году

Уволенный работник вправе потребовать от бывшего нанимателя оплатить листок нетрудоспособности. Но чтобы претендовать на пособие по болезни следует соблюсти ряд законодательных требований. Расскажем, как оплатить больничный лист уволенного сотрудника, образец 2020 года с подробным расчетом в статье.

Соблюдаем условия для оплаты пособия

Официальное трудоустройство имеет неоспоримые преимущества. Ключевое отличие — это право на социальные гарантии в период работы, и даже после расторжения трудового договора. Например, бывший сотрудник может претендовать на выплаты по больничному листку. Хоть и в гораздо меньшем размере.

Чтобы получить пособие от бывшего нанимателя нужно выполнить следующие условия:

Если все условия соблюдены, то можно смело сдавать документы на оплату в бухгалтерию бывшего начальника.

Источники финансирования и размер оплаты

При исчислении пособия уже уволенным работникам учтите, что сумма выплаты исчисляется как 60% от суммы среднедневной заработной платы за каждый день болезни. Причем нет никакой разницы, какой страховой стаж имеет подчиненный.

Например, гражданин, имеющий трудовой стаж 20 лет, получит пособие в 60% после увольнительной. Аналогичный размер пособия начислят и специалисту, уволенного после 7 лет общего стажа.

Размер выплаты определяют из расчета среднедневного заработка за последние два года. При исчислении учитывают только те суммы заработка, на которые производились начисления взносов ВНиМ. И то в установленном предельном лимите.

Справка: предельные лимиты по начислению взносов ВНиМ:

Суммарный заработок за два года делят на 730 дней (731 в високосный год). К полученному результату применяют ограничение в 60% и умножают показатель на количество дней болезни.

Важно правильно распределить выплату по источникам финансирования. Сумму, причитающуюся за первые три дня болезни оплатите за счет средств бывшего нанимателя. Остальные дни оплачивайте за счет ФСС.

Важно! Если компания ликвидирована, то подайте документы на оплату в территориальное отделение Соцстрах, по месту жительства уволенного гражданина.

Документы для оплаты: что нужно бухгалтеру?

Любая выплата требует документального оформления. Пособие после увольнения не является исключением. Придется собрать отдельный пакет документов, чтобы получить расчет от бывшего нанимателя.

Что требуется для оплаты:

Дополнительно могут потребоваться:

Важно! Срок подачи документов на оплату ограничен. На это отводится всего 6 месяцев с момента выздоровления. Если представить бумаги позже, то в начислении выплат могут отказать. Придется восстанавливать срок в судебном порядке. Такое возможно только при наличии уважительных причин.

Особенности оформления больничного листка

Листок нетрудоспособности, выписанный уже бывшему работнику, оформляется по общим правилам. Но все жесть существенные отличия и исключения.

Принимающему бухгалтеру, в первую очередь нужно проверить, правильно ли оформил документ лечащий врач. Проверяем больничный лист уволенного сотрудника, образец 2020 года на заполнение:

Важно! Нашли помарку в больничном? Отправьте работника за дубликатом! Такой документ не принимайте в оплате. ФСС не примет бланк с исправлениями в качестве подтверждения расходов.

Больничный по уходу: ждать ли оплаты?

Работнику, с которым уже расторгнут трудовой договор, больничный по уходу не оплатят, не зависимо от того, за кем осуществлялся уход. То есть, при болезни несовершеннолетнего отпрыска или же престарелого родителя, пособие не начислят. Оплата по уходу полагается только официально трудоустроенному гражданину.

Но и здесь есть исключения. Например, если работник находится в трудовом отпуске или в отпуске без содержания, пособие по уходу не полагается.

Следовательно, если дни болезни близкого родственника наступили уже после увольнительной, требовать денег от нанимателя бессмысленно. Учтите, что дни больничного по уходу пришедшиеся на последние рабочие дни до увольнения подлежат оплате в стандартном режиме.

Например, работница увольняется 20 числа. Но 17 ее малыш заболел, и ей был выписан листок нетрудоспособности по уходу за ребенком. Наниматель принял документы и оплатил пособие по болезни за 4 дня (с 17 по 20 включительно).

Сколько дней оплатят

По действующей редакции закона №255-ФЗ количество дней болезни для оплаты ограничений не имеет. Следовательно больному должны начислить пособие за все дни пребывания в нетрудоспособности. Конечно, при условии, что все обязательные требования соблюдены.

Важно! Мнение о том, что оплачиваются максимум 30 дней после увольнения неверно. Оплате подлежит весь период болезни, начало которой наступило в течение 30 дней с момента увольнительной. Причем количество листков нетрудоспособности и продолжительность болезни не имеет значения. То есть, наниматель должен оплатить все больничные, которые выпали на период 30 дней с даты увольнения.

Работник уволился 1 августа. Со 2 августа он оформил первый листок на 10 дней. С 12 числа открыл второй больничный лист на 15 дней. С 27 августа оформил третий лист, который продлевали еще три раза, общей длительностью 57 дней. В итоге бывший наниматель обязуется оплатить все шесть больничных (три основных и три продолжения) за 82 дня (10+15+57).

Отметим, что длительная болезнь — предшественник установлению инвалидности. В таком случае, установлено ограничение по сроку для оплаты пособия. Так, если уволенный сотрудник оформился на инвалидность оплачивайте только 4 месяца больничного (п. 3 ст. 6 закона №255-Фз). В остальном же ограничений нет.

Сроки выплат

Допустим, пакет документов собран, все условия соблюдены, когда ждать денег? Пособие по болезни уволенному работнику должны оплатить в течение 10 рабочих дней, с момента приема документов от него. Но обычно сроки гораздо короче. Например, большинство организаций включают суммы в очередную выплату заработной платы или аванса.

Порядок исчисления пособия

Для подсчета суммы выплаты, первоочередная задача — это вычисление среднего дневного заработка. Как это сделать?

Определяем расчетные показатели:

Показатель

Чему равен

Два календарных года, предшествующих году, в котором наступило заболевание.

Заработок (база для расчета)

В расчет берите не все суммы выплат в пользу сотрудника, а только те начисления, с которых наниматель уплачивал страховые взносы ВНиМ.

Включите в подсчет заработок за расчетные два года.

Предельный лимит по начислению страховых взносов

Учитывайте лимиты по ВНиМ:

2016 год — 718 000 руб.

2017 год — 755 000 руб.

2020 год — 815 000 руб.

2020 год — 865 000 руб.

Длительность расчетного периода

Показатель равен 730 дням. Но если расчетный период выпал на високосный год, то к сумме прибавляется один день. То есть, в расчет берется 731 день.

Если заработок отсутствовал

Расчет производите с учетом МРОТ. К минималке применяйте районные и прочие территориальные коэффициенты.

Завершаем расчет и считаем НДФЛ

Базу для начисления за расчетный период, в пределах лимитов по ВНиМ делим на 730 (731). Это будет среднедневной заработок для расчета пособия.

Что делать дальше? Полученный среднедневной заработок умножаем на 60% и умножаем на количество дней болезни. Это и есть сумма пособия. Теперь удержите НДФЛ с выплаты, и можете перечислить денежные средства уволенному работнику.

Важно! НДФЛ с больничного листа уволенного сотрудника удержите в стандартном размере 13%. Не удерживайте подоходный налог с пособия по беременности и родам. Перечислите удержанные суммы в ФНС не позднее последнего дня месяца, в котором производились выплаты доходов в пользу уволенного.

Пример расчета больничного

Гражданка Морская А. А. уволилась 20.08.2020 года. А 25.08.2020 года заболела, не успев трудоустроиться на новое место. Болезнь продлилась всего 11 дней. Бывшая работница представила документы для оплаты в срок.

Данные для расчета:

Считаем среднедневной заработок:

Важно! В расчет включаем суммы, не превышающие лимиты по ВНиМ (ч. 3.2 ст. 14 Закона N 255-ФЗ). Значения стажа также не имеет значения, для больничного после увольнение максимальный процент оплаты — 60%.

(815 000 + 755 000 руб.) / 730 = 2 150,68 руб.

Исчисляем сумму пособия за счет работодателя: 2 150,68 * 60% * 11 дней = 3 871,22 руб.

НДФЛ: 3 871,22 * 13% = 503 рубля.

Считаем сумму за счет ФСС: 2 150,68 * 60% * 8 дней = 10 323,26 руб.

НДФЛ: 10 323,26 * 13% = 1 342 рубля.

Особенности заполнения

Завершив расчет пособия, бухгалтер вносит информацию в листок нетрудоспособности. Отметим, что заполнение больничного листа уволенного сотрудника проводится по общим правилам.

Исключение: В строке «Условия исчисления» укажите код 47.

Суммы начислений отразите отдельно по источникам финансирования. Вписывайте показатели до налогообложения НДФЛ.

Если допустили ошибку:

Увеличиваем пособие: сдаем справку 182н

Граждане вправе менять места работы как печатки. То есть, никаких ограничений по срокам трудоустройства нет. Какое это имеет отношение к расчету пособия после увольнительной? Прямое.

Дело в том, что сумма пособия считается исходя их среднедневного заработка за два предшествующих года. Например, болезнь наступила в 2020 году, следовательно, в расчет возьмут заработок и отработанное время за 2017 и 2020 годы.

Но что, если гражданин за эти два года сменил несколько мест работы. Ведь последний работодатель не в курсе размера заработка подчиненного у других нанимателей. Аналогичная ситуация и со внешними совместительствами. Ведь если не предоставить такие сведения для расчета, сумма пособия будет ниже в разы.

Как быть? Истребуйте со всех нанимателей, периоды работы у которых приходились на расчетные два года, унифицированную справку 182н. Приложите справку к больничному листу и иным документам для оплаты пособия.

О правах работника, даже бывшего

Допустим, сотрудник представил справку по форме 182н при трудоустройстве к новому работодателю. Отработав полтора года, специалист уволился. И сразу после увольнения оформил больничный лист. Наниматель принял документы и произвел расчет, но вот суммы заработка с предыдущего места работы не включил. В итоге работник потерял значительные средства в оплате. На лицо нарушение прав гражданина.

Бывший сотрудник обратился в бухгалтерию за разъяснениями. В результате выяснилось, что бухгалтер потеряла справку 182н, и не включила показатели в расчет. Работник предоставил информацию повторно, с требованием произвести перерасчет.

Отметим, что работодатель обязан произвести перерасчет больничного листка при предоставлении справки 182н. Перерасчет может затрагивать все листки нетрудоспособности, которые были оплачены в течение трех последних лет (ч. 2.1 ст. 15 Закона N 255-ФЗ).

ФНС сказала, как действовать, если налоговая запросила электронный больничный

При проверке расчета по страховым взносам налоговые инспекторы вправе истребовать у компании больничные (п. 8.6 ст. 88 НК). Листки нетрудоспособности обоснуют в расчете суммы, не облагаемые взносами. Эксперты журнала «Зарплата» рассказали, как действовать, если ФНС запросили электронные больничные.

Оплата больничного листа после увольнения работника.

Семинары и вебинары Аюдар Инфо

Подлежит ли оплате больничный лист, сданный уже уволенным работником?

В данном случае больничный лист может быть оплачен только при соблюдении следующих условий:

Обоснование. Порядок назначения и выплаты пособия по временной нетрудоспособности регулируется Федеральным законом № 255?ФЗ [1] .

Согласно положениям названного закона выплата пособия застрахованному лицу возможна в случае, когда заболевание или травма наступили в течение 30 календарных дней со дня прекращения работы по трудовому договору, осуществления служебной или иной деятельности (ч. 2 ст. 5 Федерального закона № 255?ФЗ). Бывший работник не должен быть трудоустроен на новое место работы, поскольку в этой ситуации оплата больничного будет обязанностью другого работодателя.

Обратиться в учреждение за получением пособия уволенный должен не позднее шести месяцев со дня восстановления трудоспособности (установления инвалидности), то есть с момента получения листка временной нетрудоспособности (ч. 1 ст. 12 Федерального закона № 255?ФЗ).

Если это произошло позднее указанного срока, то решение о назначении пособия принимает ФСС при наличии уважительных причин (поименованы в Приказе Минздравсоцразвития РФ от 31.01.2007 № 74) (ч. 3 ст. 12 Федерального закона № 255?ФЗ).

Следует ли оплачивать больничный лист по уходу за ребенком уволенному работнику, если он представлен по истечении 10 календарных дней после прекращения трудовых отношений?

Оплата больничного листа по уходу за ребенком после увольнения работника не предусмотрена действующим законодательством.

Обоснование. В части 2 ст. 5 Федерального закона № 255?ФЗ четко определены условия оплаты больничного листа: только в случае наступления временной нетрудоспособности вследствие заболевания или травмы застрахованного лица. Значит, выплачивать пособие по временной нетрудоспособности по уходу за больным ребенком бывшему работнику не надо. По данному вопросу см. также Определение Московского городского суда от 16.04.2012 № 33-10259.

Какие документы нужно представить бывшему работнику для назначения и последующей выплаты ему пособия по временной нетрудоспособности?

Для назначения и последующей выплаты пособия бывшему работнику необходимо представить:

Для назначения и последующей выплаты пособия бывшему работнику необходимо представить:

Если выплата пособия осуществляется в рамках пилотного проекта ФСС, то застрахованным лицом дополнительно заполняется и подается заявление по форме, утвержденной Приказом № 335 [2] (приложение 1).

В каком порядке рассчитывается и выплачивается пособие по временной нетрудоспособности бывшему работнику?

Пособие по временной нетрудоспособности выплачивается бывшему работнику в размере 60% среднего заработка, который рассчитывается как обычно – из заработка за два календарных года, предшествующих году наступления нетрудоспособности. При этом основания увольнения значения не имеют. Первые три дня больничного оплачиваются за счет учреждения – бывшего работодателя, а остальные дни – за счет средств ФСС.

Обоснование. Пособие по временной нетрудоспособности при утрате трудоспособности вследствие заболевания или травмы выплачивается застрахованным лицам в размере 60% среднего заработка при наступлении страхового случая в течение 30 календарных дней после прекращения работы по трудовому договору, служебной или иной деятельности, в течение которой они подлежат обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством. Это предусмотрено ч. 2 ст. 7 Федерального закона № 255?ФЗ (см. также Информацию ФСС РФ «Обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (вопрос-ответ)»).

Сумма среднего дневного заработка для расчета пособия определяется путем деления суммы начисленного за два предшествующих года заработка на 730 дней (ч. 3 ст. 14 Федерального закона № 255?ФЗ, п. 15, 15 (1) Положения № 375 [3] ). Размер выплат за каждый год расчетного периода не может превышать предельную базу для начисления взносов в ФСС в соответствующем году (ч. 3.2 ст. 14 Федерального закона № 255?ФЗ), а именно:

В средний заработок, исходя из которого исчисляется пособие, включаются все виды выплат и иных вознаграждений, произведенных в пользу застрахованного лица, на которые начислены страховые взносы в ФСС в соответствии с действующим законодательством РФ (ч. 2 ст. 14 Федерального закона № 255?ФЗ, п. 2 Положения № 375).

Размер пособия по временной нетрудоспособности определяется путем умножения размера дневного пособия на число календарных дней, приходящихся на период нетрудоспособности (ч. 5 ст. 14 Федерального закона № 255?ФЗ). Дневное пособие, в свою очередь, рассчитывается путем умножения среднего дневного заработка застрахованного лица на размер пособия, установленного в процентном выражении к среднему заработку в соответствии с ч. 2 ст. 7 Федерального закона № 255?ФЗ (ч. 4 ст. 14 поименованного закона).

В силу положений п. 1 ч. 2 ст. 3 Федерального закона № 255?ФЗ пособие по временной нетрудоспособности при утрате трудоспособности вследствие заболевания или травмы выплачивается застрахованным лицам:

Аналогичный порядок выплаты пособия предусмотрен для учреждений, расположенных на территории субъекта РФ, участвующего в реализации пилотного проекта ФСС (п. 6 Положения № 294 [4] ). Отметим, что в рамках такого проекта страхователи выплачивают пособия по временной нетрудоспособности только за первые три дня болезни. Оставшуюся часть оплачивают непосредственно территориальные органы ФСС, поэтому данные расходы не принимаются страхователями к зачету при уплате страховых взносов.

Как оплатить больничный, если работник заболел в последний день работы перед увольнением? Нужно ли отдельно рассчитывать пособие по временной нетрудоспособности за день, когда он еще числился в учреждении (исходя из страхового стажа), и дни, когда он уже был уволен (в размере 60% среднего заработка)?

В данном случае временная нетрудоспособность наступила в период действия трудовых отношений с учреждением-работодателем, поэтому пособие по временной нетрудоспособности рассчитывается исходя из продолжительности страхового стажа работника за весь период болезни, в том числе за дни после даты увольнения. Напомним, что в зависимости от стажа работника больничный оплачивается следующим образом (ч. 1 ст. 7 Федерального закона № 255?ФЗ):

Какие сроки назначения и выплаты пособия по временной нетрудоспособности необходимо соблюдать?

Пособие по временной нетрудоспособности начисляется в течение 10 календарных дней со дня обращения застрахованного лица за его получением и выплачивается страхователем в ближайший день выдачи заработной платы (ч. 1 ст. 15 Федерального закона № 255?ФЗ).

Если учреждение расположено на территории субъекта РФ, участвующего в реализации пилотного проекта ФСС, то применяется порядок назначения и выплаты пособия, предусмотренный Положением № 294, а именно страхователь передает в территориальный орган ФСС (п. 3 данного положения):

Срок подачи указанных документов – не позднее пяти календарных дней с того дня, когда работник принес все необходимые документы. Выплата пособия застрахованному лицу осуществляется территориальным органом ФСС в течение 10 календарных дней со дня получения от учреждения соответствующих документов (п. 9 Положения № 294).

Как отразить в учете казенного учреждения начисление и выплату пособия по временной нетрудоспособности бывшему работнику, который заболел через пять календарных дней после увольнения?

Период болезни составляет 10 календарных дней. Сумма облагаемых страховыми взносами в ФСС доходов работника за два предшествующих календарных года за 2016 год составила 530 000 руб., за 2015 год – 480 000 руб. Пособие перечислено на банковскую карту уволенного работника. Учреждение не участвует в пилотном проекте ФСС.

В бюджетном учете совершаются следующие операции (п. 102, 104, 111 Инструкции № 162н [5] ):

Начислено пособие по временной нетрудоспособности за счет средств учреждения

Заявление на оплату больничного листа (образец)

Чтобы получить страховую выплату, нужно написать заявление на оплату больничного листа; образец его содержания зависит от причины выдачи листка, оформление однотипно. Официально утверждённой формы нет, используется обычный формат заявления. В некоторых случаях надо заполнить готовый шаблон. Вносить данные может кто угодно, например, родственник или специалист по кадрам (представитель страхователя). Подписаться должен только заболевший работник – застрахованное лицо.

Как составить заявление на оплату больничного в отделе кадров

Заявление в большинстве случаев подаётся в отдел кадров по месту работы. В частности, оно относится туда, если работник просто переболел ОРЗ, или получил травму с последующей инвалидностью в отпуске, или сотрудница проходит лечение гинекологических заболеваний, требующее отсутствие на 1-2 дня несколько раз в месяц, или у кого-то заболел ребёнок. Более того, заявление и больничный принимает бывший работодатель, если человек заболел в течение месяца после увольнения.

Если листок нетрудоспособности можно взять как при первом посещении врача, так и после выписки, то заявление пишется только после выписки. Обычно это происходит одновременно с передачей работодателю больничного в отделе кадров. Согласно закону принести листок пациент может в течение 6 месяцев после его закрытия, в эти же сроки пишется заявление. Работодателю даётся только 5 дней на передачу документов в Фонд. Если больничный был продлён (выписан новый листок), то пациент может как принести несколько листков сразу, так и передавать их по мере закрытия каждого. Выплаты будут только после того, как больничный лист будет принесён на работу, заполнен там и передан в ФСС.

Работнику нужно просто написать заявление на оплату больничного листа, образец при необходимости можно посмотреть в отделе кадров. Для службы персонала это дополнительный документ, требующий разработки. Для ускорения процесса и исключения ошибок допускается составить заявление в электронном виде, а затем распечатать для подписи работника. В любом случае используется формат А4 с указанием реквизитов предприятия, фио, даты рождения и данных паспорта работника. Обязательна подпись получателя выплаты.

Как оформить заявление на оплату больничного в ФСС

В исключительных случаях заявление подаётся напрямую в ФСС: при ликвидации предприятия-работодателя и «самозанятости» (ИП, адвокаты, нотариусы и т.п.). Самозанятые обращаются только при условии оплаты страховых взносов. Содержание и оформление документа подготовлено для машинной обработки. Обычно состоит из 3 листов. В Фонде есть образец заполнения на каждый случай: застрахованному нужно аккуратно вписать положенные данные паспорта, банковского счёта, больничного листа, дополнительных документов (свидетельства о рождении, справки о неполучении пособия, СНИЛС и ИНН того, за кем ухаживают, и т.п.).

Как написать заявление на оплату больничного в пилотном регионе

Оплата больничного листа в пилотных регионах (в 2016 г. их 20) отличается от обычной последовательности действий: застрахованные получают выплаты от ФСС на карту или по почте независимо от зарплаты. Заявление подаётся так же в отдел кадров и в исключительных случаях – в ФСС напрямую. Однако заявление должно быть унифицированным и подготовленным для сканирования. Никакие варианты в произвольной форме не подходят. Шаблон распечатывает кадровик, он же может подсказать, как заполнить. В случае неправильного оформления вопросы будут к нему. В дальнейшем, к 2020-2020 г., планируется автоматизировать все процессы обработки больничного листа, и оформлять заявление на его оплату не потребуется.

Оплата больничного после увольнения

![]()

Что по этому поводу говорит закон

Больничный после увольнения в 2020 году Трудовой кодекс напрямую не регламентирует. Он устанавливает лишь общую обязанность работодателя по выплате пособия своему работнику. Вопрос выплат после расторжения рабочих отношений в кодексе не поднимается.

Необходимость выплаты установлена частью 2 статьи 5 . Оплата больничного листа после увольнения осуществляется в размере 60 процентов среднего заработка вне зависимости от срока, который человек проработал в данной организации.

Основополагающим фактором при решении вопроса о выплате пособия будет являться время, когда наступила нетрудоспособность. Если болезнь случилась в течение 30 дней со дня прекращения контракта — пособие будет выплачено бывшим работодателем. Если по истечении тридцатидневного срока — работодатель ничего оплачивать не будет.

Законно ли увольнение во время больничного, рассмотрим на примерах.

Можно ли уволить работника, находящегося на больничном?

Если инициатор прекращения контракта — работодатель, то нет, нельзя. Такой запрет установлен статьей 81 ТК РФ . Пренебрежение данной нормой влечет для организации:

денежный штраф в размере до 50 000 рублей (или до 70 000 рублей при повторном нарушении) в соответствии со статьей 5.27 КоАП РФ;

принудительное восстановление незаконно уволенного сотрудника;

выплату ему денег за время вынужденного прогула.

Единственно возможная ситуация, когда с человеком можно разорвать контракт по инициативе администрации — это ликвидация целого предприятия.

Другое дело, когда инициатор увольнения — сам сотрудник. В этой ситуации прекращать рабочие отношения не только можно, но и нужно. Увольнение на больничном в данном случае будет правомерно, поскольку человек имеет право прекратить действие своего контракта в любое время, будь то во время недомогания, отпуска или что-нибудь еще. Воспрепятствование со стороны администрации в этом вопросе повлечет за собой денежные штрафы и обязанность возместить материальный ущерб сотруднику за лишение его возможности трудиться в соответствии со статьей 234 ТК РФ .

Если сотрудник после увольнения заболел, оплатят ли больничный?

Да, оплатят, если заболевание произошло в течение 30 дней с даты ухода из организации. Сам период временной нетрудоспособности не важен — важно, когда произошло само заболевание. Если сроки прошли — бывший работодатель ничего оплачивать не будет.

Оплата больничного после увольнения в 2020 году

Оплата больничного после увольнения возможна в течение 30 календарных дней. В статье – правила расчета и выплаты пособия бывшему сотруднику в 2020 году, числовой пример, справочники и полезные ссылки.

Без проблем рассчитать и выплатить больничное пособие помогут следующие документы (их можно скачать):

Получить больничный после увольнения из фирмы или от предпринимателя могут бывшие сотрудники, работавшие по трудовым договорам, заболевшие в течение 30 календарных дней после завершения работы по найму. Воспользоваться этой возможностью могут также владельцы фирм, руководящие своим бизнесом на основании трудового договора. Кроме того, рассчитывать на больничный лист после увольнения могут и другие физлица, которые числятся как застрахованные по обязательному социальному страхованию по нетрудоспособности и материнству.

Причины для больничного после увольнения те же, что и в обычной ситуации. Эти причины принято называть страховыми случаями, а больничные пособия – страховым обеспечением. Такая терминология применяется потому, что обеспечение пособиями имеет страховую природу. Недаром работодатели считаются страхователями, а ФСС – страховщиком. Все правовые основы – в действующей редакции Закона от 29.12.06 г. № 255-ФЗ. Здесь же установлено, как оплачивается больничный после увольнения.

Другие документы по расчетам с персоналом

Ознакомившись с оплатой больничного листа после увольнения работника, не забудьте посмотреть следующие ссылки, они помогут в работе:

Как оплачивается больничный после увольнения, читайте далее.

Расчет больничного после увольнения онлайн

Алгоритм расчета величины больничного пособия пока не менялся. Сумму к выплате, как и раньше, рассчитывают исходя из средней зарплаты сотрудника за два расчетных года. Но это не значит, что можно полностью руководствоваться прошлогодними правилами. Как вы знаете, минимумы и максимумы для пособий про нетрудоспособности пересматриваются каждый год, и если их не отследить, можно серьезно ущемить права сотрудников. Чтобы не рисковать, сейчас удобнее вести расчеты автоматически – например, в программе БухСофт.

Программа БухСофт автоматически определит страховой стаж сотрудника при расчете выплаты по больничному листку, учтет все суммы, которые включают в расчет, и определит размер пособия онлайн. Программа раздельно посчитает сумму пособия, которую выплачивает компания и оплачивает ФСС. Попробуйте бесплатно:

Кому оплатят больничный лист после увольнения

Рассчитывать на пособие после прекращения работы могут застрахованные лица по ОСС по правилам Закона от 29.12.06 г. № 255-ФЗ, а именно:

иностранцы, которые проживают в России временно или постоянно;

иностранцы, пребывающие в РФ временно, за исключением физлиц, относящихся к категории иностранцев — высококвалифицированных специалистов.

Перечисленные физлица, россияне и иностранцы, могут рассчитывать на больничный после увольнения, если они прекратили деятельность:

в качестве наемных сотрудников по трудовым договорам;

как владельцы фирм, работавшие в них по трудовым договорам;

в рамках гос- или муниципальной службы;

на общероссийской или региональной госдолжности;

на муниципальной должности и т.д.

Для больничного после увольнения причина прекращения работы или иной деятельности не имеет значения.

Случаи оплаты больничного листа после увольнения

Застрахованные физлица, прекратившие вышеперечисленную деятельность, могут получить пособие с тех случаях заболеваний, которые считаются страховыми с точки зрения обязательного социального страхования, то есть по правилам Закона от 29.12.06 г. № 255-ФЗ. Таких случаев два:

или заболевание физлица, прекратившего работу или иную вышеназванную деятельность;

или непроизводственная травма этого физлица.

Больничный после увольнения: как оплачивается, основные правила

Выплата пособия по временной нетрудоспособности после прекращения деятельности гражданином подчиняется общим правилам для начисления подобных выплат, а именно:

пособие назначается на основании правильно оформленного листа нетрудоспособности;

расчет суммы к выплате ведется по стандартному алгоритму;

первые три дня болезни финансируются за счет бывшего работодателя, а с четвертого дня – за счет фонда соцстраха;

часть выплаты, финансируемая за счет бюджета ФСС, засчитывается в счет обязательных страховых взносов по больничным и материнству;

бывший работодатель назначает физлицу пособие не позднее 10-ти календарных дней с даты получения листка нетрудоспособности;

выплата осуществляется в ближайший после ее назначения день выдачи зарплаты.

Главная особенность по вопросу о том, как оплачивается больничный после увольнения, следующая: назначить и выплатить пособие можно, только если заболевание началось или травма произошла в течение 30 календарных дней со дня, когда застрахованное физлицо прекратило работать или вести иную вышеназванную деятельность.

Числовой пример, как после увольнения оплачивается больничный лист, смотрите далее.

Больничный после увольнения: как оплачивается, алгоритм расчета

Расчет суммы к выплате бывший работодатель ведет по стандартному алгоритму, включающему в обычных случаях семь шагов.

Шаг 1. Получение правильного больничного листка.

Правильным считается подлинный листок нетрудоспособности, заполненный по всем правилам. Чтобы идентифицировать подделку, достаточно сверить номер бюллетеня по базе фонда соцстраха, убедиться, что в документе нет исправлений и имеются печать медучреждения, подписи и инициалы врача. Проверить реальность существования медучреджения можно, просто позвонив туда. И если сомнений в правильности листка нетрудоспособности нет, то необходимо назначить и рассчитать пособие.

Шаг 2. Определение расчетных лет.

Это два года по календарным правилам до того года, в котором человек заболел или получил непроизводственную травму после прекращения работы или иной деятельности. Если это произошло, например, в 2020 г., то расчетные годы – с 2017-го по 2020-й.

Шаг 3. Сложение облагаемых начислений за расчетные годы.

Исходя из полученной суммы за два расчетных года ведется дальнейший расчет по больничному листу после увольнения. При этом в состав учитываемых начислений не включаются необлагаемые выплаты, в том числе:

матпомощь застрахованному человеку на рождение ребенка – в пределах 50 000 р.;

матпомощь по любым причинам – в пределах 4000 р.;

законодательно установленные компенсации застрахованному человеку и т.д.

Шаг 4. Расчет средней дневной суммы.

Чтобы определить дневную сумму выплаты, результат, полученный на шаге 3, нужно поделить на 730.

Шаг 5. Сопоставление средней дневной суммы с максимумом и минимумом.

Максимум облагаемых начислений за два года определяется предельными базами для начисления взносов на ОСС за эти годы. За последнее время лимитные годовые базы составили в расчете на одного застрахованного:

в 2020 г. – 815 000 р.;

в 2017 г. – 755 000 р.;

в 2016 г. – 718 000 р.;

в 2015 г. – 670 000 р.

Например, если человек заболел или получил непроизводственную травму после прекращения работы или иной деятельности в 2020 году, то максимальная дневная сумма на шаге 5 составит 2150,68 р. ((755 000 р. + 815 000 р.) / 730).

Минимум определяется по формуле:

По итогам сравнения возможны три варианта действий.

Законами не установлена рекомендуемая форма заявления, бывшему работнику следует оформить такой документ в свободном виде, учитывая необходимые реквизиты.

Сам текст заявления может быть составлен и написан любым лицом, но подпись должна стоять того человека, которое претендует на выплату страхового характера.

В общем случае заявление следует составить с включением следующих данных:

Сформированный бланк заявления вместе с прочей документацией надлежит передать в кадровую службу бывшего работодателя лично или почтой с уведомление о вручении письма адресату. При личной передаче следует составить два экземпляра заявления и попросить лицо, принявшее документы, поставить соответствующий штамп на одном экземпляре заявления. Документ с отметкой о принятии следует забрать себе и сохранить на случае отказа работодателя производить оплату.

На основании полученных документов бухгалтер произведет необходимые расчеты и назначит положенную сумму пособия к выплате бывшему сотруднику.

Если предусмотрена наличная форма оплаты, то работнику придется лично посетить бывшее место работы и получить причитающиеся средства в кассе организации. Если сам заболевший не может выполнить это действие, то он может составить доверенность на представление своих интересов. В роли доверенного может выступать любое дееспособное совершеннолетнее лицо.

Если форма оплаты – безналичная, то исчисленные денежные средства пособия перечисляются на реквизиты заявителя, указанные им при обращении к работодателю.

Пример заявления

Заявление оплату больничного после увольнения: пример

Срок оплаты больничного после увольнения

Листок об утере трудоспособности должен быть открыт в течение 30-ти дней с даты увольнения. То есть важным в данном случае является не то, какова продолжительность болезни, и когда закрывается листок, важно, когда он открывается.

Если момент обращения к врачу с травмой или болезнью попал в отведенный 30-дневный срок, то работодатель может смело заявлять о своем праве работодателю даже в том случае, если закрыт больничный после истечения этого срока.

Еще один важный нюанс – указанный 30-дневный срок исчисляется в календарных днях. То есть открытие больничного даже в последний день из этого срока, выпавший на выходной, позволит работнику обратиться на бывшее место работы за компенсаций. Срок следует отсчитывать со дня, следующего за днем увольнения.

Если выполнено условие о попадании даты открытия листка в месячный срок, но заболевшее лицо устроилось на новое рабочее место, то больничный лист нужно предъявлять уже новому работодателю, который обязан произвести расчет пособия с учетом заработка за последние 2 года на предыдущем месте.

За пособием по листку, открытому в 30-ти дневный срок после увольнения, можно обратиться в течение полугода с даты прекращения отношений. То есть подать заявление с оригиналом листа следует в 6-ти месячный период.

Оплату по полученным документам работодатель должен произвести в месячный срок.