Транспортный налог на автомобили мощностью от 100 л.с. до 150 л.с.

Порядок, сроки и ставки уплаты транспортного налога в отношении автомобилей мощностью от 100 л.с. до 150 л.с. в 2020 году регламентированы главой 28 Налогового кодекса РФ. Транспортный налог относится к региональным видам налога, а это означает, что ставки налога и льготы по их уплате определены соответствующими законами субъектов РФ. Оплата налога производится налогоплательщиком непосредственно в местный бюджет.

Налогоплательщики-организации исчисляют сумму налога и сумму авансового платежа по налогу самостоятельно. Уплата налога и авансовых платежей по налогу производится налогоплательщиками в бюджет по месту нахождения транспортных средств. В течение налогового периода налогоплательщики-организации по истечении каждого отчетного периода исчисляют и уплачивают по месту нахождения транспортных средств авансовые платежи по налогу в размере одной четвертой произведения соответствующей налоговой базы и налоговой ставки. Более подробно о порядке уплаты налога юридическими лицами читайте в статье по ссылке.

Граждане уплачивают транспортный налог на основании налогового уведомления, направляемого налоговым органом. Физическими лицами транспортный налог должен быть уплачен в общем порядке в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом. То есть транспортный налог за 2020 год соответственно по ставкам, установленным на 2020 год, уплачивается до 01 декабря 2020 года, автомобильный налог за 2020 год — до 01 декабря 2020 года, а налог на авто за 2020 год — до 01 декабря 2021 года.

Срок уплаты транспортного налога в 2020 году — до 2 декабря 2020 года

Ставки налога для автомобилей от 100 до 150 л.с.

Действующим законодательством право устанавливать размер ставок транспортного налога имеют региональные власти. Поэтому в каждом субъекте России ставки налога различны. Об особенностях уплаты налога в конкретном регионе можно прочитать в статьях по ссылка в таблице ниже.

Ставки транспортного налога в 2020-2017 г. во всех областях, республиках, краях России установлены в расчете на одну лошадиную силу мощности двигателя в следующих размерах:

Транспортный налог для автомобилей от 100 до 150 л.с. (рублей/л.с.)

Центральный федеральный округ

Новые ставки транспортного налога в 2020 году

Платеж за владение автомобилем не отменен, поэтому посмотрите новые ставки транспортного налога для юридических лиц в 2020 году. Мы подготовили для вас таблицы с базовыми и региональными ставками по Москве, Московской области и всем субъектам РФ, которые вы сможете скачать бесплатно.

Активировать пробный доступ к журналу «РНК» или подписаться со скидкой

Чтобы заплатить транспортный налог, нужно знать ставку за одну лошадиную силу у мощности вашего средства передвижения. В 2020 году вступили в силу некоторые коррективы в части тарифов на дорогие автомобили. Поэтому посмотрите наши таблицы, чтобы не ошибиться с суммой платежа.

Ставки транспортного налога в 2020 году

Ставки в 2020 году делятся на базовые (федеральные) и местные (региональные). Налогоплательщики обязаны применять региональный тариф. И только в случае отсутствия такового пользоваться базовой таблицей. Обратите внимание на следующие особенности:

- базовые ставки определены ст.361 НК РФ;

- они разделены по видам транспортных средств: тариф за легковую машину будет иным, чем за грузовик, и уж тем более отличным от какой-нибудь яхты, хотя они могут быть зарегистрированы в одном регионе;

- тариф дается в расчете на одну лошадиную силу мощности машины за редким исключением, поэтому расчет платежа осуществляется путем умножения ставки на мощность;

- для легковых автомобилей, включенных в перечень Минпромторга, введен дополнительный коэффициент, это небезызвестный налог на роскошь, увеличивающий размер платы за транспорт.

- введен единый тариф для машин стоимостью от 3 до 5 миллионов;

- некоторые легковушки исключили из перечня Минпромторга.

- налоговая ставка (ее размер устанавливается в каждом субъекте РФ, в зависимости от объема двигателя, года выпуска экологического класса);

- налоговая база (лошадиные силы);

- количество месяцев владения (за один календарный год);

- повышающие коэффициенты (для роскошных автомобилей стоимостью более 3 млн. рублей).

Минфин в письме от 29 сентября разрешил компаниям не нормировать расходы на ГСМ. Как применять на практике новые разъяснения рассказали в статье «Российского налогового курьера» Учет расходов на транспорт: новые сюрпризы от чиновников

Таблица базовых ставок по транспортному налогу в 2020 год

Объект налогообложения

Базовая ставка налога

(в рублях) на 1 л/с

Легковые автомобили

От 100 л/с. до 150 л/с. (свыше 73,55 кВт до 110,33 кВт) включительно

3,5

От 150 л/с. до 200 л/с. (свыше 110,33 кВт до 147,1 кВт) включительно

7,5

От 250 л/с. (свыше 183,9 кВт)

15

Мотоциклы и мотороллеры с мощностью двигателя

Не больше 20 л/с. (до 14,7 кВт) включительно

1

От 20 л/с. до 35 л/с. (свыше 14,7 кВт до 25,74 кВт) включительно

2

От 35 л/с. (свыше 25,74 кВт)

Автобусы с мощностью двигателя

Не больше 200 л/с. (до 147,1 кВт) включительно

5

До 200 л/с. (от 147,1 кВт)

10

Грузовые автомобили

До 100 л/с. (до 73,55 кВт) включительно

2,5

4

От 200 л/с. до 250 л/с. (свыше 147,1 кВт до 183,9 кВт) включительно

6,5

8,5

Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу (с каждой лошадиной силы)

Снегоходы, мотосани

Не больше 50 л/с (до 36,77 кВт)

От 50 л/с (больше 36,77 кВт)

Катера, моторные лодки и иные плавсредства

Не выше 100 л/с (до 73,55 кВт)

20

Яхты и парусно-моторные суда

От 100 л/с (сверх 73,55 кВт)

40

Гидроциклы

50

Прочие транспортные средства

Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (с каждой регистровой тонны валовой вместимости)

Самолеты, вертолеты и иные воздушные суда, имеющие двигатели

25

Самолеты, имеющие реактивные двигатели

Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства)

200

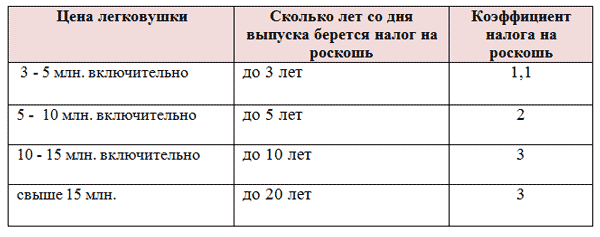

Повышающие коэффициенты

Если легковой автомобиль стоит более 3 миллионов и его модель включена в список Минпромторга, то владельцу придется заплатить дополнительную сумму при уплате налога на транспорт.

Увеличение платежа произойдет за счет повышающего коэффициента. Организации – хозяину такого авто при расчете налога нужно умножить полученную сумму на коэффициент, который зависит от цены легковушки и времени ее эксплуатации.

Будьте внимательны, в этом году:

Перечень Минпромторга два раза в год обновляется, поэтому прежде чем начислять дополнительные деньги, сверьтесь с ним как следует.

Таблица повышающих коэффициентов 2020

Кроме этого у компаний появились дополнительные затраты на служебный транспорт. С 1 ноября за отсутствие в автомобиле тахографа ГИБДД и Ространснадзор штрафуют не только водителей, но и их работодателей. Подробнее об этом рассказали в статье «Российского налогового курьера»

Таблица ставок транспортного налога по регионам в 2020 году

Каждый регион вправе утверждать свой размер налога на транспорт. Но делать это нужно в ограниченных пределах. НК РФ диктует, что местный тариф не может увеличивать или уменьшать базовую ставку более чем в 10 раз.

Кроме того, есть еще одно правило при уплате транспортного налога. Он рассчитывается по тарифу той местности, где базируется головной офис предприятия или по месту жительства ИП (ст.83 НК РФ).

Например, компания находится в Москве, а грузовиком она пользуется исключительно в области, где у нее расположены, предположим, склады. Так вот платить за грузовичок придется по ставкам Москвы.

Полная таблица ставок транспортного налога 2020 по регионам России

Обзор последних изменений по налогам, взносам и зарплате

Вам предстоит перестроить свою работу из-за многочисленных поправок в Налоговый кодекс. Они коснулись всех основных налогов, включая налог на прибыль, НДС и НДФЛ.

Транспортный налог

Кто платит транспортный налог

Транспортный налог платят те, на кого зарегистрированы автотранспортные средства — автомобили, мотоциклы, мотороллеры, автобусы, самолеты, вертолеты, теплоходы, яхты, парусные суда и т.д. Существует ряд исключений – автомобили, оборудованные для инвалидов, весельные лодки и так далее.

Ставки транспортного налога 2017

Налоговые ставки устанавливаются законами субъектов Российской Федерации соответственно в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортного средства в расчете на одну лошадиную силу мощность двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну транспортного средства или одну единицу транспортного средства.

Ниже указана таблица ставок, которые установлены налоговым кодексом Российской Федерации:

| Наименование объекта налогообложения | Налоговая ставка (в рублях) |

| Автомобили легковые с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 2,5 |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 3,5 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 5 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 7,5 |

| свыше 250 л.с. (свыше 183,9 кВт) | 15 |

| Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы): | |

| до 20 л.с. (до 14,7 кВт) включительно | 1 |

| свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно | 2 |

| свыше 35 л.с. (свыше 25,74 кВт) | 5 |

| Автобусы с мощностью двигателя (с каждой лошадиной силы): | |

| свыше 200 л.с. (свыше 147,1 кВт) | 5 |

| свыше 200 л.с. (свыше 147,1 кВт) | 10 |

| Автомобили грузовые с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 2,5 |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 4 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 5 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 6,5 |

| свыше 250 л.с. (свыше 183,9 кВт) | 8,5 |

| Снегоходы, мотосани с мощностью двигателя (с каждой лошадиной силы): | |

| до 50 л.с. (до 36,77 кВт) включительно | 2,5 |

| свыше 50 л.с. (свыше 36,77 кВт) | 5 |

| Катера, моторные лодки и другие водные транспортные средства с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 10 |

| свыше 100 л.с. (свыше 73,55 кВт) | 20 |

| Яхты и другие парусно-моторные суда с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 20 |

| свыше 100 л.с. (свыше 73,55 кВт) | 40 |

| Гидроциклы с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 25 |

| свыше 100 л.с. (свыше 73,55 кВт) | 50 |

| Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (с каждой регистровой тонны валовой вместимости) | 20 |

| Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы) | 25 |

| Самолеты, имеющие реактивные двигатели (с каждого килограмма силы тяги) | 20 |

| Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства) | 200 |

Указанные налоговые ставки могут быть увеличены (уменьшены) законами субъектов Российской Федерации, но не более чем в десять раз.

При этом данное ограничение размера уменьшения налоговых ставок законами субъектов Российской Федерации не применяется в отношении автомобилей легковых с мощностью двигателя (с каждой лошадиной силы) до 150 л.с. (до 110,33 кВт) включительно.

Как рассчитать транспортный налог 2020

Для автомобилей налог рассчитывается на основании мощности двигателя в лошадиных силах. Для другого транспорта – по-другому, например, для некоторых самолетов – на основании тяги реактивного двигателя. Налоговые ставки для автомобилей установлены федеральными законами (действующими по всей России), но каждый субъект Российской Федерации имеет право уменьшать эти ставки или увеличивать.

Расчет транспортного налога

Сумма налога в году, подлежащая уплате налогоплательщиками — физическими лицами, исчисляется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими государственную регистрацию транспортных средств на территории Российской Федерации.

Формула расчета налога на транспорт — 2020 представляет собой перемножение налоговой базы с региональным значением налоговой ставки. Такая схема подходит для стандартных случаев, когда стоимость не превышает 3 млн рублей, а в собственности автомобиль был – не менее года.

В роли налоговой базы могут выступать лошадиные силы, показатель статической тяги реактивного двигателя или значение валовой вместимости (измерение приводится в регистровых тоннах).

Для автомобилей, приобретенных в течение налогового периода, формула расчета транспортного налога будет выглядеть немного иначе:

Налоговая база * Ставка налога * (количество месяцев владения / 12).

Расчет суммы к уплате транспортного налога за неполный месяц владения предполагает учет месяца приобретения как полного, если сделка по приобретению была заключена в первой половине месяца. Если факт появления транспортного средства в собственности наступил после 15 числа, то за этот месяц налог не начисляется.

Для дорогих авто расчет суммы транспортного налога производится с участием дополнительного показателя – повышающего коэффициента, на который умножается полученное по обычной формуле значение налога.

Размер налога = Ставка налога * Налоговая база * (Количество месяцев владения / 12) * Повышающий коэффициент.

Транспортный налог в Москве — расчет 2020

Для того чтобы сделать расчет транспортного налога в Москве в 2020 году, необходимо знать формулы расчета. В связи с тем, что налог взимается с автомобилей и другие транспортные средства, которые оборудованы двигателем, стоит отметить, что расчет производится с каждой лошадиной силы.

Таким образом, чтобы рассчитать сумму уплаты налога, нужно знать следующие данные:

Срок уплаты транспортного налога

Уплата транспортного налога обязательна для всех владельцев транспортных средств — физических и юридических лиц.

Транспортный налог владельцу автомобиля (физическому лицу) необходимо уплатить до 1 декабря 2020 года.

В отличие от физического лица, которому транспортный налог начисляет налоговая служба, юридическое лицо рассчитывает транспортный налог самостоятельно. Юридическое лицо приводит расчет в налоговой декларации.

Кто считает транспортный налог

Данный налог должна исчисляться налоговыми инспекциями, которые направляют налогоплательщикам уведомления где указана сумма налога.

Где узнать больше о транспортном налоге

Транспортному налогу посвящена глава 28 Налогового Кодекса.

Транспортный налог-2020 (Москва): ставки

Базовые ставки транспортного налога приведены в Налоговом кодексе. Однако региональным властям разрешено их корректировать. А если региональным законом ставки транспортного налога не установлены, то плательщик рассчитывает сумму налога исходя из базовых ставок ( п. 1-3 , п. 4 ст. 361 НК РФ).

Какие же ставки транспортного налога установлены в Москве?

Ставки транспортного налога в Москве (2020 год)

Приведем размеры ставок транспортного налога, установленных на территории г. Москвы в отношении некоторых транспортных средств:

| Вид транспортного средства | Мощность двигателя, л.с. | Ставка транспортного налога (с каждой л.с.) |

|---|---|---|

| Легковые автомобили | до 100 л.с. (до 73,55 кВт) включительно | 12 |

| свыше 100 л.с. до 125 л.с. (свыше 73,55 кВт до 91,94 кВт) включительно | 25 | |

| свыше 125 л.с. до 150 л.с. (свыше 91,94 кВт до 110,33 кВт) включительно | 35 | |

| свыше 150 л.с. до 175 л.с. (свыше 110,33 кВт до 128,7 кВт) включительно | 45 | |

| свыше 175 л.с. до 200 л.с. (свыше 128,7 кВт до 147,1 кВт) включительно | 50 | |

| свыше 200 л.с. до 225 л.с. (свыше 147,1 кВт до 165,5 кВт) включительно | 65 | |

| свыше 225 л.с. до 250 л.с. (свыше 165,5 кВт до 183,9 кВт) включительно | 75 | |

| свыше 250 л.с. (свыше 183,9 кВт) | 150 | |

| Грузовые автомобили | до 100 л.с. (до 73,55 кВт) включительно | 15 |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 26 | |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 38 | |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 55 | |

| свыше 250 л.с. (свыше 183,9 кВт) | 70 | |

| Мотоциклы и мотороллеры | до 20 л.с. (до 14,7 кВт) включительно | 7 |

| свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно | 15 | |

| свыше 35 л.с. (свыше 25,74 кВт) | 50 |

Приведенные в таблице ставки транспортного налога применяются к транспортным средствам как организаций, так и физлиц (в т.ч. ИП), для которых местом нахождения транспортных средств является г. Москва.

Напомним, что местом нахождения признается (п.5 ст.83 НК РФ):

— для водных транспортных средств (за исключением маломерных судов) — место государственной регистрации транспортного средства;

— для воздушных транспортных средств — место нахождения организации или место жительства (место пребывания) физлица — собственника транспортного средства;

— для иных транспортных средств — место нахождения организации (ее обособленного подразделения) или место жительства (место пребывания) физлица, на которых зарегистрировано транспортное средство.

Полный перечень ставок транспортного налога-2020 в Москве вы найдете в ст. 2 Закона г. Москвы от 09.07.2008 N 33.

Стоит отметить, что ставки транспортного налога в Москве не менялись с 2013 года.

Формулу расчета транспортного налога вы найдете в отдельном материале.

Зарулили в бюджет

Размер ставки зависит от мощности двигателя. Так, для машин с мощностью двигателя до 100 лошадиных сил установлена ставка в 25 рублей за лошадиную силу, мощностью от 100 до 150 л. с. — ставка в 35 рублей, мощностью от 150 до 200 л.с. — 50 рублей, мощностью от 200 до 250 л.с. — 75 рублей. А для самых мощных автомобилей (более 250 л.с.) — ставка налога составляет 150 рублей за одну лошадиную силу.

Существующая градация ставок транспортного налога подразумевает, что владельцы дешевых автомобилей должны платить меньше, чем владельцы люксовых иномарок. «Люксовость» законодатель, как правило, определяет через количество лошадиных сил в двигателе автомобиля, отмечают в «ФинЭкспертизе». В целом, максимально допустимой законодательством ставкой в 150 рублей за л.с. самые дорогие автомобили (с двигателем мощностью более 250 лошадиных сил) облагаются в 43 регионах.

«Основным показателем, маркирующим транспортный налог в том или ином регионе как налог на роскошь или социально ориентированный, является разница в размере ставок на самую мощную и самую маломощную категорию транспортных средств. Чем больше эта разница, тем с большей долей вероятности можно назвать налог в регионе налогом на роскошь», — отмечают авторы исследования.

По этому критерию основными регионами, воспринимающими транспортный налог, как налог на роскошь, стали Оренбургская, Свердловская и Калининградская области. В Оренбургской области ставка транспортного налога на самые бюджетные автомобили составляет 0 рублей, а на самые дорогие — максимальные 150 рублей. В Свердловской области также минимальная ставка налога составляет 0 рублей, а максимальная — 99,2 рубля. В Калининградской области минимальная и максимальная ставки транспортного налогов различаются в 59 раз (от 2,5 рубля до 147 рублей).

А вот Пермский край, напротив, одно время был регионом с маленькой разницей между ставками на разные классы автомобилей. Там ставка на автомобили с мощностью двигателя свыше 251 л.с. всего в два раза превышала ставку на авто мощности до 100 л.с. Правда, это уже в прошлом. Вообще, налоговые ставки не менялись в Прикамье с 2010 года. Но в октябре 2020 года с подачи краевого Минэкономразвития депутаты Законодательного собрания региона приняли новые ставки, включив детальную градацию по мощности автомобиля и годам выпуска авто. В результате для 45 процентов владельцев легковых автомобилей налоговая нагрузка снизилась (к ним относятся авто с мощностью до 100 л.с. старше 5 лет, авто с мощностью двигателя от 150 до 175 л.с. независимо от возраста автомобиля, и авто с мощностью двигателя от 175 до 200 л.с. старше 5 лет). Если же говорить о корректировке в целом, то для автомобилей мощностью до 150 л.с. повышение ставки произошло примерно на 10 процентов, а для автомобилей свыше 300 л.с. — на 130 процентов.

«В Налоговом кодексе установлены базовые ставки, и регионам разрешено увеличивать или уменьшать эти ставки, но не более, чем в десять раз», — поясняет «РГ» замдиректора Палаты налоговых консультантов Ирина Давидовская. При этом ограничение размера уменьшения налоговых ставок регионами не применяется в отношении автомобилей с мощностью двигателя до 150 лошадиных сил, уточняет она.

Также регионы могут варьировать ставки в отношении каждой категории транспортных средств с учетом количества лет, прошедших с момента выпуска автомобиля, или его экологического класса. В результате регионы устанавливают ставки транспортного налога в зависимости от своей бюджетной обеспеченности, говорит эксперт.

Для примера авторы исследования предлагают сравнить суммы налога на автомобиль Lada Granta (классик) мощностью в 87 л.с. и Kia Rio мощностью 123 л.с., которые занимают первые строчки в рейтинге самых продаваемых авто в России.

Предположим, что Lada Granta — новый автомобиль, Kia Rio — в возрасте от 5 до 10 лет. При таких условиях, в Оренбургской области владельцы Lada Granta вообще не будут платить транспортный налог, а в Башкортостане заплатят 2175 рублей в год. Собственники Kia Rio в Магаданской области заплатят 1230 рублей, а в Вологодской области — 4305 рублей транспортного налога в год.

* Это расширенная версия текста, опубликованного в номере «РГ»

Снизят налог на малолитражки

На Вологодчине почти вдвое будет снижен транспортный налог на автомобили мощностью до 100 л. с. Ранее наш регион называли в числе лидеров по величине налога для владельцев этой категории легковушек. Ситуация должна измениться с нового года.

Напомним, о том, что Вологодская область вошла в десятку российских регионов, где была зафиксирована самая большая налоговая нагрузка на автомобилистов, рассказали эксперты портала «Авто.ру». Выяснилось, что самые высокие налоги для обладателей малолитражек в Вологодской, Курской и Оренбургской областях, а также в Башкортостане и Марий Эл, где автовладельцы платят по 25 рублей за лошадиную силу. Также Вологодчина входит в десятку регионов с самым высоким налогом на автомобили с моторами мощностью от 100 до 150 л. с.: 35 рублей за лошадиную силу.

На прошлой неделе вопрос о налогообложении малолитражек рассматривался и на заседании Госсовета нашего региона, в работе которого приняли участие члены областного правительства и депутаты Законодательного собрания. По поручению губернатора был проведен анализ ставок транспортного налога в регионах Центра и Северо-Запада России. Ставка налога 25 рублей за лошадиную силу, принятая в Вологодской области, оказалась выше, чем в некоторых других областях.

Однако уже с 1 января 2020 года вологжане — владельцы маломощных автомобилей станут платить не 25 рублей, как сейчас, а 15 рублей за лошадиную силу. С таким заявлением выступил на заседании глава региона Олег Кувшинников.

По его словам, налоговое законодательство Вологодчины постоянно совершенствуется в сторону справедливого распределения налоговой нагрузки. Департаменту финансов было поручено подготовить пакет необходимых документов для снижения транспортного налога для машин мощностью до 100 лошадиных сил.

Также поручено продлить льготы по транспортному налогу отдельным категориям граждан, но с учетом адресного подхода.

В частности, пенсионеры освобождаются от уплаты налога на легковые автомобили мощностью

до 100 лошадиных сил включительно, на мотоциклы и мотороллеры —

до 40 лошадиных сил, на грузовые автомобили — до 85 лошадиных сил, а также на моторные лодки. В соответствии с областным законом эти льготы распространяются на одно транспортное средство по выбору владельца.

Кроме того, определены категории граждан, которые могут не уплачивать налог в отношении любого вида техники независимо от мощности двигателя и категории. Например, Герои РФ, участники Великой Отечественной войны, чернобыльцы, ветераны боевых действий и другие.

Как сообщает пресс-служба правительства области, в большинстве субъектов РФ предоставление льготы по транспортному налогу ограничивается маркой машины, годом выпуска или максимальной массой. В Вологодской области льготы предоставляются 86 тысячам автовладельцев, то есть каждому четвертому автомобилисту.

Добавим, что в 2020 году благодаря транспортному налогу в областную казну поступило 1,5 млрд рублей.

Какой транспортный налог платят на Вологодчине

В Вологодской области легковые авто с мощностью двигателя до 100 л. с. включительно облагаются налогом в 25 рублей за лошадиную силу, свыше 100 и до 150 л. с. — 35 руб., свыше 150 и до 200 л. с. — 50 руб., свыше 200 и до 250 л. с. — 75 руб., свыше 250 л. с. — 150 руб. Владельцы мотоциклов и мотороллеров с мощностью двигателя до 40 л. с. включительно платят 10 руб. за лошадиную силу, свыше 40 и до 100 л. с. — 20 руб., свыше 100 л. с. — 50 руб.

Расчёт транспортного налога (на легковой автомобиль)

В летний период в почтовые ящики владельцев транспортных средств полетят «письма счастья» – налоговые уведомления из Федеральной налоговой службы.

Рассмотрим расчёт транспортного налога на примере налога на автомобиль и проверим правильность его начисления.

Транспортный налог – это обязательный платёж, взимаемый налоговыми органами с владельцев транспортных средств, и относится к региональным налогам и сборам. Собирается этот налог в региональный бюджет и используется субъектом Российской Федерации для покрытия расходов региона (области, края, республики).

Налог устанавливается налоговым кодексом и законами субъекта Российской Федерации. В России на сегодняшний день насчитывается 85 субъектов и в каждом из них могут быть абсолютно разные ставки налога. В налоговом кодексе указаны общероссийские налоговые ставки. Например, для легковых автомобилей ставки налога следующие:

| Наименование объекта налогообложения | Налоговая ставка (в рублях) |

|---|---|

| Автомобили легковые с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 2,5 |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 3,5 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 5,0 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 7,5 |

| свыше 250 л.с. (свыше 183,9 кВт) | 15,0 |

Законодательные органы субъекта РФ имеют право установить свои налоговые ставки, но увеличить или уменьшить ставку можно не более чем в 10 раз. Однако, для легковых автомобилей с мощностью двигателя до 150 л.с. (до 110,33 кВт) включительно, ограничение на уменьшение налога не действует.

То есть субъекты Российской Федерации могут совсем освободить владельцев таких транспортных средств от уплаты налога, как например это сделано в Ненецком и Ханты-Мансийском АО и Чеченской Республике. В Свердловской и Оренбургской области освобождены от уплаты транспортного налога все владельцы легковых автомобилей с мощностью двигателя до 100 л.с., а также в Кабардино-Балкарии, если автомобилю с даты выпуска больше 10 лет.

Если субъекты РФ не установили свои налоговые ставки, то по умолчанию налог рассчитывается по ставкам указанным в налоговом кодексе РФ.

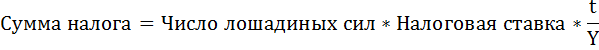

Формула для расчёта налога на автомобиль имеет вид:

t – число месяцев владения,

Y – число месяцев в году.

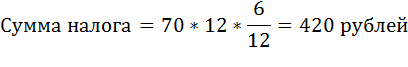

Пример 1.

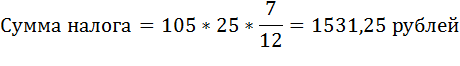

Допустим, 5 июня 2014 года Вы продали свой легковой автомобиль Lada (ВАЗ) 2109 мощностью 70 л.с. и 25 июня приобрели и зарегистрировали Lada (ВАЗ) Largus мощностью 105 л.с.

Со 2 мая 2014 года на основании закона РФ от 2 апреля 2014 года №52-ФЗ «О внесении изменений в первую и вторую часть Налогового кодекса РФ» Вы обязаны самостоятельно сообщить в налоговую службу о наличии транспортного средства в Вашей собственности. После этого налоговая служба насчитывает Вам налог и присылает уведомление о сумме и сроках его уплаты. Юридические лица рассчитывают налог самостоятельно. В противном случае Вас ожидает штраф в размере 20 % от суммы задолженности за прошедший период.

Количество месяцев владения Lada (ВАЗ) 2109 равно 6 (с января по июнь).

Количество месяцев владения Lada (ВАЗ) Largus равно 7 (с июня по декабрь).

Рассчитаем, какие налоги Вы заплатите, если

Ставка транспортного налога в Москве за 2014 год

| Наименование объекта налогообложения | Налоговая ставка (в рублях) |

|---|---|

| Автомобили легковые с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 12 |

| свыше 100 л.с. до 125 л.с. (свыше 73,55 кВт до 91,94 кВт) включительно | 25 |

| свыше 125 л.с. до 150 л.с. (свыше 91,94 кВт до 110,33 кВт) включительно | 35 |

| свыше 150 л.с. до 175 л.с. (свыше 110,33 кВт до 128,7 кВт) включительно | 45 |

| свыше 175 л.с. до 200 л.с. (свыше 128,7 кВт до 147,1 кВт) включительно | 50 |

| свыше 200 л.с. до 225 л.с. (свыше 147,1 кВт до 165,5 кВт) включительно | 65 |

| свыше 225 л.с. до 250 л.с. (свыше 165,5 кВт до 183,9 кВт) включительно | 75 |

| свыше 250 л.с. (свыше 183,9 кВт) | 150 |

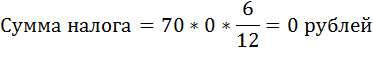

Сумма налога за 2014 год на автомобиль Lada (ВАЗ) 2109 будет равна:

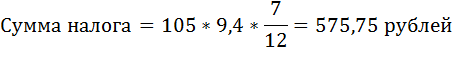

Сумма налога за 2014 год на автомобиль Lada (ВАЗ) Largus будет равна:

Таким образом, общая сумма налога 1951 рубль (с 1 января 2014 года на основании Федерального закона от 23.07.2013 г. № 248-ФЗ величина налога округляется до целых рублей).

Однако в Москве на автомобили мощностью до 70 л. с. включительно действует 100% льгота за одно транспортное средство. Следовательно, налог придётся платить только за автомобиль Lada (ВАЗ) Largus равный 1531 рубль.

Ставка транспортного налога в Свердловской области за 2014 год

| Наименование объекта налогообложения | Налоговая ставка (в рублях) |

|---|---|

| Автомобили легковые с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 9,4 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 32,7 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 49,6 |

| свыше 250 л.с. (свыше 183,9 кВт) | 99,2 |

Таким образом, общая сумма налога 756 рублей (округляется до рублей).

В Москве, в Свердловской области, как и во всех других регионах, существуют свои льготы. Перечень льгот в Вашем регионе уточните в налоговой инспекции Вашего города.

Пример 2.

14 января 2014 года Вы стали владельцем и зарегистрировали BMW X5 M F15 M мощностью 450 л.с. 2013 года выпуска, а 14 февраля 2014 года его продали (сняли с учёта).

Считается, что Вы владели автомобилем 2 месяца (январь и февраль принимаются за целые месяцы).

Кроме того, так как автомобиль дорогостоящий (стоимостью от 3 млн. руб.) Вы будете нести повышенную налоговую нагрузку в соответствии с Федеральным законом от 23.07.2013 N 214-ФЗ «О внесении изменений в статью 362 части второй Налогового кодекса Российской Федерации»

«Исчисление суммы налога производится с учетом повышающего коэффициента:

1,1 – в отношении легковых автомобилей средней стоимостью от 3 миллионов до 5 миллионов рублей включительно, с года выпуска которых прошло от 2 до 3 лет;

1,3 – в отношении легковых автомобилей средней стоимостью 3 миллионов до 5 миллионов рублей включительно, с года выпуска которых прошло от 1 года до 2 лет;

1,5 — в отношении легковых автомобилей средней стоимостью 3 миллионов до 5 миллионов рублей включительно, с года выпуска которых прошло не более 1 года;

2 – в отношении легковых автомобилей средней стоимостью от 5 миллионов до 10 миллионов рублей включительно, с года выпуска которых прошло не более 5 лет;

3 – в отношении легковых автомобилей средней стоимостью от 10 миллионов до 15 миллионов рублей включительно, с года выпуска которых прошло не более 10 лет;

3 – в отношении легковых автомобилей средней стоимостью от 15 миллионов рублей, с года выпуска которых прошло не более 20 лет.»

Перечень, состоящий из 184 дорогостоящих автомобилей можно найти на сайте Министерства промышленности и торговли РФ. Где можно проверить попадает ли Ваш автомобиль под этот закон.

Рассчитаем, какой транспортный налог Вы заплатите в 2015 году, если

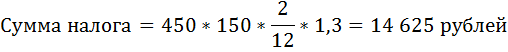

— Вы житель Москвы:

где k – повышающий коэффициент, равный в нашем примере 1,3.

В 2015 году Вам придётся заплатить налог в размере 14 625 рублей за 2014 год.

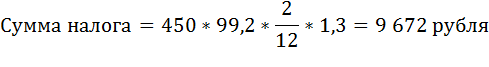

— Вы житель Свердловской области:

Итак, не ранее 1 ноября 2015 года Вы должны будете заплатить 9 672 рубля либо в отделение банка, либо воспользоваться интернет сервисом банков-партнёров Федеральной налоговой службы РФ.

Примечание: В 1кВт = 1,35962 л.с.