Земельный налог для чайников

Земельный налог

Уплата земельного налога введена во всех муниципальных образованиях России: городах, селах, районах и пр., а также в городах федерального значения Москве, Санкт-Петербурге и Севастополе. Причем в каждом из муниципалитетов уплата земельного налога введена своим отдельным нормативным правовым актом (законом, решением или постановлением).

Правила начисления и уплаты земельного налога закреплены в главе 31 Налогового кодекса. Положения данной главы едины для всех муниципалитетов РФ, но при этом местные власти вправе устанавливать некоторые особенности в рамках общих правил.

Так, муниципалитет может утвердить свои ставки налога, но эти ставки не должны превышать максимальных значений, закрепленных в Налоговом кодексе. Кроме того, для организаций муниципальное образование имеет право установить собственный срок уплаты налога и авансовых платежей при условии, что последняя дата перевода денег не ранее той, что названа в Налогового кодекса РФ. Для физических лиц срок уплаты налога закреплен непосредственно в Налоговом кодексе. Наконец, местные власти могут ввести свои льготы по земельному налогу, а также установить, либо не устанавливать отчетные периоды в рамках налогового периода.

Кто платит земельный налог?

Физические лица и организации, владеющие земельными участками на праве собственности, праве бессрочного пользования или праве пожизненного наследуемого владения. Также налогоплательщиками являются управляющие компании в отношении земельных участков, входящих в состав паевого инвестиционного фонда.

Кто не платит земельный налог?

Физические лица и организации, арендующие земельные участки или владеющие ими на праве безвозмездного срочного пользования.

Кроме того, в Налоговом кодексе приведен закрытый перечень налогоплательщиков, освобожденных от земельного налога. В список входят религиозные организации (в отношении участков под церковными и благотворительными строениями); общественные организации инвалидов (в отношении участков, используемых для уставной деятельности); любые предприятия в отношении земли, занятой государственными автодорогами общего пользования и ряд других категорий. Данный перечень действует во всех без исключения местностях.

Помимо этого каждый муниципалитет вправе дополнительно установить собственные льготы.

На что начисляется налог?

На сформированные земельные участки. Участок является сформированным, если он имеет кадастровый номер и занесен в Единый государственный реестр земель с указанием категории, границ, площади и т д. По еще не сформированным участкам земельный налог платить не нужно.

На что не начисляется налог?

На участки, изъятые из оборота в соответствие с законами РФ. Также от начисления налога освобождены участки, ограниченные в обороте, на которых расположены особо ценные объекты культурного наследия, либо объекты, предназначенные для обеспечения нужд обороны, безопасности и таможни. Наконец, под земельный налог не подпадают земли лесного фонда и участки, занятые государственными водными объектами. Также с 1 января 2015 года предусмотрено, что объектом обложения земельным налогом не признаются земельные участки, которые входят в состав общего имущества многоквартирного дома.

Налоговая ставка

Каждый муниципалитет утверждает собственные ставки земельного налога с учетом ограничений, установленных Налоговым кодексом. В нем названы максимальные значения для различных категорий земли. Так, для участков сельскохозяйственного назначения, участков, занятых жилищным фондом и участков, предназначенных для личного подсобного и дачного хозяйства, садоводства, огородничества и животноводства предельно допустимая ставка равна 0,3 процента. Для всех прочих земель максимальная ставка составляет 1,5 процента.

Например, за земельные участки, предоставленные гражданам для личного подсобного хозяйства, в муниципальных образованиях Самарской области ставка земельного налога составила 0,01 процента от кадастровой стоимости;

К тому же местные власти вправе дифференцировать ставки в зависимости от категорий земель и разрешенного использования участка. Узнать, какие ставки и льготы введены в вашей местности, можно в своей налоговой инспекции.

Кто рассчитывает земельный налог самостоятельно?

Налогоплательщики-организации вычисляют сумму земельного налога самостоятельно. Как правило, этим занимается бухгалтерия.

До 2015 года по участкам, занятым в производственной деятельности, индивидуальные предприниматели определяли сумму налога самостоятельно. Однако начиная с 1 января 2015 года индивидуальные предприниматели, как и физлица, не являющиеся ИП, уплачивают земельный налог на основании налоговых уведомлений, которые направляет инспекция.

Чтобы налоговая инспекция могла рассчитать налог, информацию об участках налоговикам присылают работники органа, осуществляющего кадастровый учет, ведение кадастра недвижимости и госрегистрацию прав на недвижимое имущество и сделок с ним (Госреестра). Налоговый кодекс обязывает данную структуру ежегодно до 1 февраля сообщать в налоговые инспекции сведения об участках по состоянию на 1 января этого же года.

Получив информацию, налоговики рассчитывают сумму налога и направляют налогоплательщику — физическому лицу уведомление об уплате. При этом работники ИФНС вправе предъявить налог к уплате не более чем за три года, предшествующих году, когда отправлено уведомление. Если же они включат в уведомление земельный налог за более ранние периоды, налогоплательщик вправе не перечислять деньги.

При этом на практике случается, что в налоговую инспекцию своевременно не поступает информация о приобретении физическими лицами объектов обложения земельным налогом (например, земельных участков). В связи с этим налоговые уведомления не направляются и налог из-за этого не уплачивается. Чтобы урегулировать эту проблему с 1 января 2015 года введена новая обязанность физлиц — сообщать в инспекцию об объектах обложения земельным налогом, если за весь период недвижимостью физическое лицо не получало уведомлений и не платило налог. Помимо сообщения требуется представить также и правоустанавливающие документы. Сделать это нужно до 31 декабря года, следующего за истекшим налоговым периодом. Начиная с 2017 года физлица, не исполнившие указанную обязанность, будут платить штраф в размере 20 процентов от неуплаченной суммы налога в отношении «сокрытого» от инспекторов участка земли.

Как рассчитать земельный налог?

Нужно определить налоговую базу и умножить ее на ставку налога. База и сумма налога рассчитывается отдельно по каждому участку земли. Если участок расположен на территории нескольких муниципалитетов, то нужно отдельно определить базу для каждой части, приходящейся на каждый из муниципалитетов. Если участок находится в общей собственности у нескольких лиц, то надо отдельно определить базу для каждой доли, принадлежащей каждому лицу.

Налоговая база — это кадастровая стоимость участка (либо его доли) по состоянию на 1 января. Если участок сформирован в середине года, то налоговая база — это кадастровая стоимость на дату постановки на кадастровый учет.

В Налоговом кодексе РФ приведен перечень категорий налогоплательщиков, для которых база уменьшается на необлагаемую сумму 10 000 руб. В список входят, в числе прочих, ветераны Великой отечественной войны, герои Советского Союза и Российской Федерации и инвалиды. Муниципальные власти могут подкорректировать перечень или изменить величину вычета.

Определять базу и начислять налог следует по итогам налогового периода, который равен одному календарному году. В случае, когда право собственности (бессрочного пользования или пожизненного наследуемого дарения) возникло или прекратилось в середине года, то земельный налог нужно рассчитывать с учетом коэффициента. Чтобы его найти, надо взять число полных месяцев, в течение которых участок принадлежал налогоплательщику, и разделить на количество календарных месяцев в году. Если право возникло или прекратилось до 15 числа включительно, то за полный месяц принимают месяц возникновения прав. Если же право возникло или прекратилось после 15 числа, то за полный месяц принимают месяц прекращения прав.

Поясним на примере. Допустим, организация приобрела земельный участок 25 февраля 2010 года, и продала 20 сентября 2010 года. Получается, что предприятие владело участком на протяжении семи полных месяцев (март, апрель, май, июнь, июль, август, сентябрь). Значит, коэффициент равен 0,59 (7 мес.: 12 мес.).

Где узнать кадастровую стоимость?

В документах на участок, а также в территориальном Управлении Росреестра или на его официальном сайте. Предоставление информации о кадастровой стоимости для налогоплательщиков бесплатно.

Когда перечислять деньги?

Налогоплательщики-организации и предприниматели перечисляют земельный налог не позднее даты, установленной местным законодательством. Согласно нормам главы 31 Налогового кодекса РФ такая дата не может быть более ранней, чем 1 февраля года, следующего за налоговым периодом.

Муниципальные образования могут ввести отчетные периоды по земельному налогу. Это первый, второй и третий кварталы соответственно. В местностях, где введены отчетные периоды, предприятия и ИП должны в течение года делать авансовые платежи. Размер такого платежа — одна четвертая кадастровой стоимости по состоянию на 1 января, умноженной на ставку. Перечислять авансовые платежи нужно в сроки, установленные муниципалитетом. При уплате итоговой суммы налога необходимо учитывать авансовые платежи, сделанные в течение года. Муниципалитеты, в которых введены отчетные периоды, вправе освободить отдельные категории налогоплательщиков-организаций и предпринимателей от авансовых платежей.

Налогоплательщики — физические лица не делают авансовых платежей по земельному налогу. Они перечисляют только итоговую сумму налога, указанную в уведомлении. Срок уплаты физлицами земельного налога прописан непосредственно в Налоговом кодексе РФ — не позднее 1 декабря года, следующего за истекшим (вне зависимости от субъекта РФ).

Как отчитываться по земельному налогу?

Налогоплательщики-организации обязаны сдать декларацию по земельному налогу не позднее 1 февраля года, следующего за истекшим налоговым периодом. Обратите внимание: в отличие от даты уплаты, дата предоставления декларации едина для всех местностей и не может варьироваться в зависимости от муниципалитета.

В муниципальных образованиях, где введены отчетные периоды, налогоплательщики-компании и ИП до конца 2010 года сдавали расчеты по авансовым платежам. Начиная с 2011 года расчеты по авансовым платежам отменяются для всех без исключения налогоплательщиков (обязанность по уплате авансовых платежей и предоставлению годовой декларации остается).

Организации, не владеющие участками земли, не являются налогоплательщиками, и поэтому не должны отчитываться по земельному налогу.

Для налогоплательщиков — физических лиц отчетность по земельному налогу не предусмотрена.

До 2015 года в отношении земельных участков, используемых (предназначенных для использования) в предпринимательской деятельности, индивидуальные предприниматели были обязаны не только самостоятельно рассчитать земельный налог, но и представить налоговую декларацию. Однако с 2015 года ИП представлять налоговую декларацию не обязаны.

КАК РАССЧИТЫВАЕТСЯ ЗЕМЕЛЬНЫЙ НАЛОГ ДЛЯ ФИЗИЧЕСКИХ ЛИЦ?

Земельный налог для физических лиц рассчитывает налоговая инспекция, которая направляет плательщику налоговое уведомление. В нем указывается сумма налога и данные, на основе которых он был рассчитан, в частности год, за который рассчитан налог; размер налоговой базы (кадастровая стоимость участка); налоговая ставка; льготы (п. 3 ст. 396, п. 4 ст. 397 НК РФ).

Чтобы проверить правильность расчета земельного налога налоговой инспекцией, рекомендуем придерживаться следующего алгоритма.

Шаг 1. Выясните, есть ли у вас право на льготу по налогу

Право на федеральную льготу по земельному налогу имеют лица, относящиеся к коренным малочисленным народам Севера, Сибири и Дальнего Востока РФ (п. 7 ст. 395 НК РФ).

О льготах, которые действуют в вашем муниципальном образовании, вы можете узнать в нормативных правовыж актах представительного органа власти муниципального образования. Для получения льготы нужно представить заявление и подтверждающие документы в налоговую инспекцию по вашему выбору (п. 2 ст. 387, п. 10 ст. 396 НК РФ).

Информацию о существующих льготах вы также можете уточнить в налоговой инспекции по месту нахождения земельного участка.

Шаг 2. Установите, правильно ли определена налоговая база (если вы не освобождены от уплаты налога)

Налоговая база по земельному налогу — это кадастровая стоимость земельного участка на 1 января каждого года. Данные о такой стоимости налоговые органы получают от органов Росреестра (п. 4 ст. 85, п. п. 1, 4 ст. 391 НК РФ; п. 1 Положения, утв. Постановлением Правительства РФ от 01.06.2009 N 457).

Кадастровую стоимость вы можете узнать по письменному запросу в территориальном органе Росреестра или в кадастровой палате по месту нахождения вашего земельного участка. В запросе укажите, на какую дату вы запрашиваете кадастровую стоимость земли, иначе в выписке стоимость будет указана на дату подачи заявления. Выписку о кадастровой стоимости вам должны выдать бесплатно (ч. 4 ст. 63 Закона от 13.07.2015 N 218-ФЗ; п. 1.4 Приказа Росреестра от 18.10.2016 N П/0515).

По общему правилу изменение кадастровой стоимости земельного участка в текущем календарном году не учитывается при определении налоговый базы за текущий и предыдущие годы (абз. 4 п. 1 ст. 391, п. 1 ст. 393 НК РФ).

Вместе с тем изменение кадастровой стоимости вследствие исправления технической ошибки, допущенной органом, осуществляющим кадастровый учет, учитывается при определении налоговый базы начиная с того года, в котором была применена ошибочно определенная кадастровая стоимость (абз. 5 п. 1 ст. 391 НК РФ).

От технической ошибки следует отличать реестровую (до 01.01.2017 — кадастровую) ошибку. Изменение кадастровой стоимости в результате исправления такой ошибки в течение налогового периода не предусмотрено (Письмо ФНС России от 16.11.2016 N БС-4-21/[email protected]).

Справка. Техническая ошибка и реестровая ошибка

Техническая ошибка (описка, опечатка, грамматическая или арифметическая ошибка либо подобная ошибка) — ошибка, допущенная органом кадастрового учета при осуществлении государственного кадастрового учета и (или) государственной регистрации прав, которая ведет к несоответствию сведений, содержащихся в ЕГРН, сведениям в документах, на основании которых вносились сведения в ЕГРН.

Реестровая ошибка — воспроизведенная в ЕГРН ошибка в межевом плане, техническом плане, карте-плане территории или акте обследования, возникшая вследствие ошибки, допущенной лицом, выполнившим кадастровые работы, или ошибка, содержащаяся в документах, направленных или представленных в орган регистрации прав иными лицами и (или) органами в порядке информационного взаимодействия, а также в ином установленном порядке (ч. 1, 3 ст. 61 Закона N 218-ФЗ).

В случае изменения кадастровой стоимости по решению комиссии по рассмотрению споров о результатах определения кадастровой стоимости или решению суда, изменения учитываются с того года, в котором подано заявление о пересмотре кадастровой стоимости, но не ранее даты внесения в Единый государственный реестр недвижимости (ЕГРН, до 01.01.2017 — ЕГРП) стоимости, которая была предметом оспаривания (абз. 6 п. 1 ст. 391 НК РФ).

Однако, если кадастровая стоимость была пересмотрена и вносится в ЕГРН на основании нормативного правового акта субъекта РФ об утверждении кадастровой стоимости, новые сведения о ней учитываются при исчислении земельного налога в этом и предыдущих календарных годах, если это прямо предусмотрено в указанном нормативном правовом акте и при этом положение налогоплательщика улучшается (например, в случае уменьшения кадастровой стоимости участка) (Письмо Минфина России от 20.07.2017 N 03-05-04-01/46181).

Если земельный участок находится в долевой собственности у нескольких лиц, то налоговая база собственника должна быть рассчитана пропорционально его доле. Если участок принадлежит физлицам на праве общей совместной собственности без выделения долей, то налоговая база распределяется на каждого собственника в равных долях (п. п. 1, 2 ст. 392 НК РФ).

Некоторые физические лица могут уменьшить налоговую базу (кадастровую стоимость) на 10 000 руб. в отношении одного земельного участка в пределах одного муниципального образования. Это инвалиды I и II групп, инвалиды с детства, ветераны и инвалиды боевых действий и др. Однако для этого в налоговую инспекцию по выбору налогоплательщика нужно представить подтверждающие документы (п. п. 5, 6 ст. 391 НК РФ).

Шаг 3. Проверьте, правильно ли применена налоговая ставка

Налоговые ставки устанавливает местное законодательство в зависимости от категории земель (ст. 394 НК РФ).

Чтобы узнать ставки земельного налога, ознакомьтесь с нормативным правовым актом, которым введен земельный налог, на официальном сайте муниципалитета. Ставки налога в г. Москве предусмотрены Законом г. Москвы от 24.11.2004 N 74.

Ставки, которые установлены местными нормативными правовыми актами, ограничены максимальным размером, установленным на федеральном уровне. Например, ставка земельного налога не может превышать 0,3% для сельскохозяйственных земель, участков для личного подсобного и дачного хозяйства, садоводства и огородничества и др. Максимум в 1,5% установлен в отношении иных участков (п. 1 ст. 394 НК РФ).

Если ставки земельного налога не установлены нормативными правовыми актами муниципальных образований, то налог рассчитывается по ставкам, которые предусмотрены в п. 1 ст. 394 НК РФ (п. 3 ст. 394 НК РФ).

Шаг 4. Рассчитайте сумму земельного налога

По общему правилу сумма налога равна произведению налоговой базы и налоговой ставки (п. 1 ст. 396 НК РФ).

В некоторых случаях при расчете земельного налога в отношении участков, приобретенных физическим лицом или предоставленных ему в собственность для жилищного строительства, применяется повышенный коэффициент (п. п. 15, 16 ст. 396 НК РФ).

Например, налог исчисляется с коэффициентом 2 по истечении 10 лет с даты государственной регистрации права на земельный участок, предназначенный для индивидуального жилищного строительства, и до государственной регистрации права на построенную на нем недвижимость (п. 16 ст. 396 НК РФ).

Примечание. Основанием для неприменения указанных коэффициентов является государственная регистрация прав на один объект недвижимости вне зависимости от того, что на одном земельном участке может быть предусмотрено строительство нескольких жилых объектов (Письмо ФНС России от 28.08.2017 N БС-4-21/[email protected]).

Если вы имеете право на необлагаемую сумму или на льготы, также примените их в расчете налога.

При приобретении или утрате права на земельный участок в течение года (например, в случае покупки, продажи земельного участка) налог за этот год считается исходя из числа полных месяцев владения участком. При этом если возникновение этих прав произошло до 15-го числа соответствующего месяца включительно или их прекращение произошло после 15-го числа соответствующего месяца, то месяц их возникновения (прекращения) принимается за полный месяц. Если возникновение этих прав произошло после 15-го числа соответствующего месяца или их прекращение произошло до 15-го числа соответствующего месяца включительно, то месяц возникновения (прекращения) указанных прав не учитывается.

При получении земельного участка по наследству налог рассчитывается с месяца открытия наследства (п. п. 7, 8 ст. 396 НК РФ).

Примечание. Проверить правильность расчета земельного налога можно также с помощью электронного сервиса «Калькулятор земельного налога и налога на имущество физических лиц» на официальном сайте ФНС России.

Если результат проведенного вами расчета налога не совпадает с расчетом инспекции, в налоговом уведомлении допущена ошибка или не применены льготы, обратитесь в налоговую инспекцию с заявлением об этом. К заявлению приложите копии документов, которые подтверждают вашу позицию. Заявление составьте в двух экземплярах. На втором экземпляре инспекция проставит отметку о дате принятия и вернет его вам.

Пример.Расчет земельного налога

Рассчитаем налог на земельный участок, который находится в собственности физического лица — пенсионера и расположен в г. Москве.

1. Назначение земельного участка — для ведения личного подсобного хозяйства.

2. Кадастровая стоимость участка — 1 000 000 руб.

3. Собственник — один.

4. Налоговая ставка — 0,025% ( пп. 1 ч. 1 ст. 2 Закона г. Москвы N 74).

5. Право собственности на участок зарегистрировано 10.10.2016 (участок находится в собственности три полных месяца).

Формула расчета земельного налога за 2016 г.: 1 000 000 руб. x 0,025% x 3/12 = 63 руб.

Подготовлено по материалам порталов «Бухгалтерия Онлайн» и «Консультант+»

Земельный налог в 2020 году

Земельный налог также как и имущественный является местным налогом, т.е. он платится в бюджет муниципального образования (или городов федерального значения Москвы, Санкт-Петербурга и Севастополя), где он установлен и в котором находится земельный участок.

Кто платит земельный налог в 2020 году

Земельный налог должны платить лица, владеющие участками на праве собственности, постоянного (бессрочного) пользования или пожизненного наследуемого владения.

Если же земельные участки находятся у физических лиц на праве безвозмездного срочного пользования или были им переданы по договору аренды, земельный налог платить не нужно.

Расчёт земельного налога

Земельный налог рассчитывается по следующей формуле:

Земельный налог = Кст x Д x Cт x Кв,

Кст – кадастровая стоимость земельного участка (её можно узнать на официальном сайте Росреестра или при помощи кадастровой карты).

Д – размер доли в праве на земельный участок.

Ст – налоговая ставка (узнать налоговую ставку в вашем регионе можно на этой странице).

Кв – коэффициент владения земельным участком (применяется только в случае владения земельным участком в течение неполного года).

Льготы по земельному налогу

В каждом конкретном регионе РФ для некоторых категорий граждан предусмотрены льготы. Они позволяют не только уменьшить величину необходимого к уплате земельного налога, но и не платить его вовсе.

Для получения информации об установленных льготах по земельному налогу вы можете воспользоваться специальным сервисом на сайте налоговой службы.

Примеры расчёта

Пример 1. Расчёт земельного налога за полный календарный год

Петров И.А. владеет земельным участком в Московской области.

Кадастровая стоимость участка составляет 2 400 385 рублей.

Расчёт налога

Налоговая ставка для данного земельного участка предусмотрена в размере 0,3%.

Земельный налог в этом случае будет равен: 7 201 руб. (2 400 385 руб. x 0,3 / 100).

Пример 2. Расчёт земельного налога за неполный календарный год

В октябре 2020 года Петров И.А. зарегистрировал права на земельный участок, расположенный в Московской области.

Его кадастровая стоимость составляет 2 400 385 рублей.

Земельный налог за три месяца 2020 года в этом случае будет равен: 1 801 руб. (2 400 385 руб. x 0,3 / 100 x 0,25),

где, 0,25 – коэффициент времени владения земельным участком (3 мес. / 12 мес.).

Пример 3. Расчёт земельного налога за долю земельного участка

Объект налогообложения

Петрову И.А. принадлежит ? земельного участка, расположенного в Московской области.

Его кадастровая стоимость в 2020 году составляет 2 400 385 рублей.

Налоговая ставка для данного земельного участка предусмотрена в размере 0,3%.

Земельный налог в этом случае будет равен: 5 401 руб. (2 400 385 руб. x ? x 0,3 / 100).

Пример 4. Расчёт земельного налога с учётом льготы

Ветеран боевых действий Петров И.А. владеет земельным участком в Московской области.

Кадастровая стоимость участка в 2020 году равна 2 400 385 рублей.

Земельный налог в этом случае будет равен: 7 172 руб. ((2 400 385 руб. – 10 000 руб.) x 0,3 / 100),

где, 10 000 руб. – льгота, которая предоставляется Петрову И.А. в связи с тем, что он является ветераном боевых действий.

Налоговое уведомление

Физическим лицам земельный налог рассчитывает налоговая служба, после чего направляет по их адресу места жительства уведомление, в котором содержится информация о размере налога, сроке его оплаты и т.д.

Налоговые уведомления в 2020 году за 2020 год будут направлены жителям России в период с апреля по сентябрь.

В случае обнаружения ошибочных данных в уведомлении, необходимо написать в налоговую службу заявление (бланк заявления направляется вместе с уведомлением). После подтверждения этих данных будет сделан перерасчет суммы налога и в адрес налогоплательщика направлено новое уведомление.

Налоговое уведомление не пришло

Многие владельцы земельных участков ошибочно полагают, что если им не пришло уведомление из налоговой службы, тогда земельный налог платить не нужно. Это не так.

C 1 января 2015 года вступил в силу закон, согласно которому налогоплательщики в случае неполучения налоговых уведомлений обязаны самостоятельно сообщать в налоговый орган о наличии у них объектов недвижимого имущества, а также транспортных средств.

Вышеуказанное сообщение, с приложением копий правоустанавливающих документов, необходимо предоставить в ИФНС в отношении каждого объекта налогообложения однократно в срок до 31 декабря года следующего года. Например, если земля была куплена в 2020 году, а уведомлений по ней не приходило, то в ИФНС предоставить информацию необходимо в срок до 31 декабря 2020 года.

Поэтому, в случае неполучения уведомления, ФНС рекомендует проявлять инициативу и обращаться в инспекцию лично (для онлайн записи на приём можно воспользоваться этим сервисом).

В случае, если гражданин самостоятельно сообщит о наличии у него транспортного средства, по которому не был начислен налог, расчет платежа будет произведен за тот год, в котором было подано указанное сообщение. Однако, данное условие действует только, если в налоговой отсутствовали сведения о сообщенном объекте. Если уведомление на уплату не было направлено по иным причинам (например, неверно указан адрес налогоплательщика, или оно было утеряно на почте), то расчет будет произведен за все три года.

За непредставление такого сообщения в установленный срок, гражданин будет привлечен к ответственности по п.3 ст. 129.1 и оштрафован в размере 20% от неуплаченной суммы налога, по тому объекту, по которому он не представил сообщение.

Срок уплаты земельного налога

В 2020 году для всех регионов России установлен единый срок уплаты имущественных налогов – не позднее 1 декабря 2020 года.

Обратите внимание, что в случае нарушения сроков оплаты земельного налога, на сумму недоимки будет начислена пеня за каждый календарный день просрочки в размере одной трехсотой от действующей ставки рефинансирования ЦБ РФ. Кроме этого налоговый орган может направить работодателю должника уведомление о взыскании задолженности за счет заработной платы, а также наложить ограничение на выезд из РФ. Штраф с физических лиц за неуплату налогов не взыскивается.

Оплата земельного налога

Заплатить земельный налог можно при помощи специального сервиса на официальном сайте налоговой службы.

Для этого необходимо:

Заполнить реквизиты налогоплательщика (для безналичной оплаты обязательно должен быть ИНН):

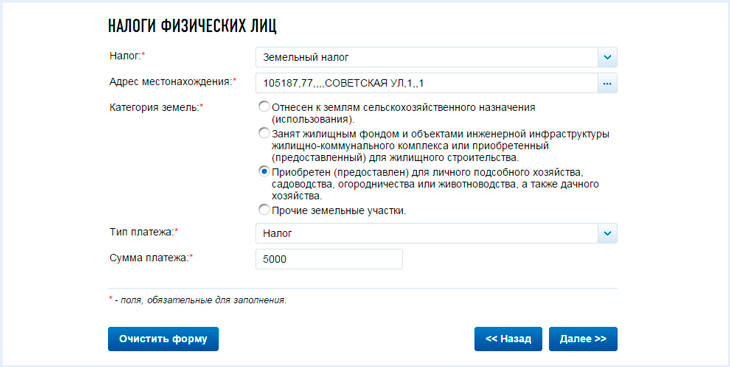

Указать вид оплачиваемого налога, адрес местонахождения, категорию земель, тип платежа (сам налог или пени) и сумму платежа:

Выбрать способ оплаты. Для оплаты наличными сформируйте платёжное поручение (кнопка – «Сформировать ПД»), после этого его можно распечатать и оплатить в филиале любого банка России:

Для оплаты безналичным способом выберите одну из доступных кредитных организаций, после чего вы будете перенаправлены на сайт компании для оплаты налога:

Как узнать задолженность по налогам

Узнать о наличии задолженности по имеющимся у вас налогам вы можете несколькими способами:

- Лично обратившись в территориальный налоговый орган ФНС по месту жительства.

- Через личный кабинет налогоплательщика на официальном сайте ФНС.

- При помощи специального сервиса на Едином портале государственных услуг.

- Через банк данных на официальном сайте судебных приставов (только для должников, дела которых находятся в исполнительном производстве).

- на праве собственности;

- на праве постоянного бессрочного пользования;

- на праве пожизненного наследуемого владения.

- земли, изъятые из оборота, либо ограниченные в обороте;

- земли, занятые особо ценными объектами культурного наследия;

- участки из земель лесного фонда;

- земли, занятые водными объектами государственной собственности;

- участки, входящие в общее имущество многоквартирного дома.

- отнесенных к землям сельхозназначения, используемых для сельхозпроизводства;

- занятых жилищным фондом и объектами инженерной инфраструктуры ЖКХ либо приобретенных для жилищного строительства;

- приобретенных (предоставленных) для личного подсобного хозяйства, садоводства, огородничества, животноводства, дачного хозяйства;

- ограниченных в обороте для обеспечения обороны, безопасности и таможенных нужд.

Земельный налог в Самарской области

Порядок удержания земельного налога определяется Налоговым кодексом РФ и нормативными актами муниципальных образований. Поэтому точные ставки налога и объем предоставляемых льгот может существенно отличаться даже для соседних районов одной области.

Кто должен платить земельный налог

Плательщиками налога являются организации, владеющие участками на праве собственности. Граждане должны платить налог, если владеют участком:

Если земля передана гражданам или организациям на условиях аренды или во временное безвозмездное пользование, платить налог не нужно.

За что начисляется земельный налог

Налог начисляется в отношении сформированного земельного участка, поставленного на кадастровый учет в Росреестре. Налог не начисляется на следующие виды участков:

Ставки земельного налога в Самарской области

Ставки земельного налога утверждаются представительными органами власти муниципальных образований. Они не могут превышать 0,3 % от кадастровой стоимости участков :

Для иных категорий участков ставка не может превышать 1,5 % от кадастровой стоимости . Также местные власти могут дифференцировать ставки, в зависимости от категории и разрешенного использования, от места нахождения участка.

Как рассчитывает земельный налог

Организации-собственники обязаны сами рассчитать земельный налог в декларации, оплачивать авансовые платежи. Для граждан-собственников расчет земельного налога осуществляет ИФНС по месту нахождения участка.

Рассчитать налог можно с помощью калькулятора налога на землю.

Срок оплаты земельного налога

Порядок и сроки оплаты земельного налога для организаций-собственников определяется нормативным актом местных властей. Граждане должны уплачивать налог за свои участки не позднее 1 декабря года, следующего за отчетным периодом.

Рост земельного налога не должен превышать 10 % в год

С 2020 года применяется коэффициент, ограничивающий рост налога не более чем на 10 % по сравнению с предшествующим годом. Исключение составят участки для жилищного строительства, при расчете налога по которым применяется повышающий коэффициент из-за их несвоевременной застройки (пп. 15 — 17 ст. 396 НК РФ).

Новая кадастровая стоимость земельного участка в случае изменения вида разрешенного использования, категории земель и (или) площади будет учтена при расчете налога со дня внесения сведений в Единый государственный реестр недвижимости.

Если при перерасчете земельного налога за предыдущие налоговые периоды сумма окажется больше уже уплаченной, то перерасчет проводить не будут.

Департамент информирует

Внимание! Изменен счет доходов!

Обращаем Ваше внимание, что с 04.02.2020 года планируется переход на новые счета, открытые Управлению Федерального казначейства по Самарской области в Отделении по Самарской области Волго-Вятского главного управления Центрального банка Российской Федерации на балансовом счете № 40105 «Средства федерального бюджета», № 40101 «Доходы, распределяемые органами Федерального казначейства между бюджетами бюджетной системы Российской Федерации» и № 40204 «Средства местных бюджетов» в соответствии с нижеприведенной таблицей.

Банковский счет (старый)

Банковский счет (новый)

дата перехода на его использование

При этом по счету №40101 предусматривается переходный период функционирования двух банковских счетов (старого и нового) до 30.04.2020.

При перечислении денежных средств, являющихся доходами бюджетов бюджетной системы Российской Федерации, с 04.02.2020 года в реквизитах платежных документов необходимо указывать новые банковские счета.

Информация о перенумерации счетов размещена на сайте Управления Федерального казначейства по Самарской области по ссылке http://samara.roskazna.ru/dokumenty/otkrytie-i-vedenie-litsevykh-schetov/.

Оценка регулирующего воздействия – механизм взаимодействия предпринимательства и власти

С начала 2015 года на территории городского округа Самара действует Порядок проведения оценки регулирующего воздействия проектов нормативных правовых актов городского округа Самара, затрагивающих вопросы осуществления предпринимательской и инвестиционной деятельности, и экспертизы нормативных правовых актов городского округа Самара, затрагивающих вопросы осуществления предпринимательской и инвестиционной деятельности (далее – Порядок).

В соответствии с данным Порядком оценка регулирующего воздействия (далее – ОРВ) проводится разработчиком проекта нормативного правового акта и уполномоченным органом, которым определен Департамент финансов и экономического развития Администрации городского округа. Экспертиза нормативного правового акта также осуществляется уполномоченным органом.

Проще говоря, ОРВ — это набор методик, и процедур, которые позволяют органам власти выработать адекватную политику (при принятии решения) и внедрить её. Оценка проводится в ходе публичных консультаций с группами лиц, представителями организаций, на которых направлено регулирование. Основные вопросы при оценке – не ухудшатся ли условия ведения бизнеса, не будет ли нарушен принцип честной конкуренции при принятии нормативных правовых актов. Таким образом, при принятии любого экономического решения учитывается его воздействие на городскую среду, жителей, бизнес, а также ОРВ дает возможность соблюдать баланс интересов всех вовлеченных сторон для устойчивого развития экономики города.

ОРВ проводится в отношении проектов нормативных правовых актов, экспертиза — в отношении уже принятых нормативных правовых актов, затрагивающих вопросы осуществления предпринимательской и инвестиционной деятельности. ОРВ дает возможность предусмотреть возможные негативные последствия от воздействия нормативных правовых актов на предпринимательскую и инвестиционную деятельность.

ОРВ дает несколько существенных плюсов. Во-первых, она позволяет, что называется в режиме онлайн следить за тем, какие инициативы на данный момент находятся в разработке и быть готовыми к новым правилам регулирования. Во-вторых, можно принять непосредственное участие в разработке и корректировке этих самых правил – все это происходит через участие в публичных консультациях. Они предполагают обратную связь с общественными организациями и предпринимательским сообществом на стадии разработки нормативных правовых актов для определения возможных рисков и негативных последствий. Благодаря ОРВ предприниматели могут стать полноправными участниками процесса принятия управленческих решений в сфере бизнеса, изложив представителям государства свое мнение по каждому проекту нормативного правового акта, который планируется принять. В том числе, например, можно дать свою оценку объема возможных дополнительных расходов бизнеса, которые появятся в результате реализации обсуждаемого проекта. Кому как не предпринимателям лучше знать структуру своих расходов, необходимых для выполнения вводимой государством обязанности? Если внесенные предложения аргументированы и убедительны, они становятся основанием для корректировки проекта акта.

В рамках публичных консультаций проекты нормативных правовых актов размещаются на официальном сайте Администрации городского округа Самара http://samadm.ru/docs/public-hearings/, все заинтересованные лица вносят свои предложения по доработке проекта в срок, установленный в зависимости от степени регулирующего воздействия.

В публичных консультациях принимают участие физические и юридические лица, общественные объединения в сфере предпринимательской и инвестиционной деятельности, объединения потребителей, саморегулируемые организации, научно-экспертные организации, федеральные органы исполнительной власти, государственные органы Самарской области, Уполномоченный по защите прав предпринимателей в Самарской области, органы местного самоуправления городского округа Самара.

Мнение бизнеса является важной составляющей при подготовке распорядительных актов. В настоящее время разработчиками проектов нормативных правовых актов из числа предпринимателей формируются фокус-группы по соответствующим отраслям для привлечения экспертов к проведению ОРВ наиболее значимых проектов. Активное участие предпринимателей в различных формах обсуждений проектов нормативных актов может повлиять на принимаемые нормы ведения бизнеса.

Рассылка налоговых уведомлений гражданам начнется в августе

По информации Управления Федеральной налоговой службы по Самарской области ФНС России утвержден график массовой печати и рассылки налоговых уведомлений в 2017 году.

В Самарской области массовая рассылка налоговых уведомлений гражданам начнется в августе и завершится к октябрю.

В 2017 году массовая печать и рассылка налоговой корреспонденции осуществляется через центр печати ФКУ «Налог-Сервис» в Красноярском крае, поэтому на конвертах с налоговыми уведомлениями, направленных жителям Самарской области, в качестве отправителя будет указано ФКУ «Налог-Сервис» в Красноярском крае (г. Красноярск).

В случае возникновения вопросов по-прежнему нужно будет обратиться в ту инспекцию, которая исчислила сумму налога (информацию о ней можно узнать в уведомлении).

В электронной форме налоговые уведомления получат пользователи «Личного кабинета налогоплательщика для физических лиц». Также с помощью личного кабинета можно оплатить налоги, не выходя из дома, а при наличии неточностей в уведомлении – сообщить об этом в налоговый орган в онлайн-режиме.

Начиная с 2017 года (за налоговый период — 2016 год) физические лица, получившие доход, с которого налоговый агент не исчислил налог в бюджет, должны уплачивать НДФЛ на основании уведомления, направленного им налоговым органом.

Срок уплаты НДФЛ, не удержанного налоговым агентом, и всех имущественных налогов, взимаемых с физических лиц за 2016 год на основании налогового уведомления налогового органа, установлен не позднее 1 декабря 2017 года.

Также следует отметить, что сумма исчисленного к уплате налога на имущество физических лиц за 2016 год по сравнению с начислениями за 2015 год, увеличится в среднем на 20 процентов в соответствии с пунктом 8 статьи 408 Налогового кодекса Российской Федерации.

На территории Самарской области указанный налог будет исчисляться исходя из кадастровой стоимости второй год. В течение первых четырех лет действия переходного периода, начиная с года, в котором впервые в качестве налоговой базы применена кадастровая стоимость, налог исчисляется с учетом понижающих коэффициентов (в первый год – 0,2, во второй – 0,4, в третий – 0,6, в четвертый – 0,8).

Предполагается увеличение земельного налога, исчисленного к уплате физическим лицам, которые являются собственниками (владельцами) земельных участков, приобретенных (предоставленных) для индивидуального жилищного строительства или жилищного строительства.

Например, земельный налог исчисляется с коэффициентом 2 по истечении 10 лет с даты государственной регистрации права на земельный участок, предназначенный для индивидуального жилищного строительства, и до государственной регистрации права на построенную на нем недвижимость (пункт 16 статьи 396 Налогового кодекса Российской Федерации).

В отношении приобретенных в собственность физическими лицами для иных видов жилищного строительства (например, для среднеэтажной комплексной жилой застройки), исчисление налога будет производиться с коэффициентом 2 в течение трех лет, начиная с момента государственной регистрации прав на данные участки, вплоть до государственной регистрации прав на построенный объект недвижимости (пункт 15 статьи 396 Налогового кодекса Российской Федерации).

Внимание плательщиков имущественных налогов!

Федеральным законом от 23.11.2015 № 320-ФЗ в статьи 363, 397, 409 Налогового кодекса РФ внесены изменения в части переноса крайнего срока уплаты физическими лицами имущественных налогов (налога на имущество физических лиц, земельного налога и транспортного налога) с 1 октября года, следующего за истекшим налоговым периодом, на 1 декабря. Выставленные налоговыми органами за 2015 год уведомления об уплате налогов необходимо будет оплатить не позднее 1 декабря 2016 года.

Кроме того, Федеральным законом от 01.05.2016 № 130-ФЗ внесены изменения в пункт 2 статьи 11.2 Налогового кодекса РФ, регулирующие новый порядок работы с личным кабинетом налогоплательщика — информационным ресурсом, размещенным на официальном сайте ФНС России в сети «Интернет».

С 02.06.2016 года налогоплательщики — физические лица, получившие доступ к личному кабинету налогоплательщика, получают от налогового органа в электронной форме через личный кабинет документы, используемые налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах. В этом случае документы на бумажном носителе по почте направляться не будут.

Чтобы получить указанные документы на бумажном носителе, налогоплательщики — физические лица, получившие доступ к личному кабинету, должны направить в любой налоговый орган по своему выбору уведомление о необходимости получения документов на бумажном носителе.

К сведению налогоплательщиков!

Департамент финансов Администрации городского округа Самара информирует жителей городского округа о работе электронных сервисов, размещенных на сайте Управления ФНС России www.nalog.ru.

Сервис «Личный кабинет налогоплательщика для физических лиц» позволяет налогоплательщику:

— получать актуальную информацию об объектах имущества и транспортных средствах, о суммах начисленных и уплаченных налоговых платежей, о наличии переплат, о задолженности по налогам перед бюджетом;

— контролировать состояние расчетов с бюджетом;

— получать и распечатывать налоговые уведомления и квитанции на уплату налоговых платежей;

— оплачивать налоговую задолженность и налоговые платежи;

— отслеживать статус камеральной проверки налоговых деклараций по форме № 3-НДФЛ;

— обращаться в налоговые органы без личного визита в налоговую инспекцию.

Вниманию арендаторов земельных участков, расположенных в городском округе Самара, государственная собственность на которые не разграничена!

Администрация городского округа Самара доводит до сведения арендаторов земельных участков, государственная собственность на которые не разграничена, находящихся на территории городского округа Самара, что с 1 марта 2015 года изменились реквизиты для перечисления арендной платы:

УФК по Самарской области (Департамент управления имуществом городского округа Самара)

Отделение по Самарской области Волго-Вятского ГУ ЦБ РФ

КБК 917 1 11 05 012 04 0000 120

Внимание плательщиков налога на имущество физических лиц!

С 1 января 2015 года вступила в силу новая глава Налогового кодекса Российской Федерации «Налог на имущество физических лиц», заменившая ранее действовавший Закон Российской Федерации «О налогах на имущество физических лиц».

В соответствии с изменениями в законодательстве, в Самарской области с 01.01.2015 применяется порядок определения налоговой базы по налогу на имущество физических лиц исходя из кадастровой стоимости объектов налогообложения.

Главное новшество по налогу на имущество физических лиц — это расчет налога не по инвентаризационной стоимости, а по кадастровой (то есть приближенной к рыночной). Как поясняют специалисты, при кадастровой оценке учитывается рынок недвижимости — средняя стоимость квадратного метра квартиры или дома, расположенных в определённых районах города.

Кроме того, берется в расчет экономическая ситуация в регионах и населенных пунктах, географическое положение – удаленность дома от центра, метро, наличие поблизости объектов социальной инфраструктуры, промышленных объектов. Состояние дома, тип жилья и другие особенности также влияют на величину кадастровой стоимости.

Определить кадастровую стоимость можно только на объекты, внесенные в Государственный кадастр недвижимости. В соответствии изменениями налогового законодательства объектами налогообложения признаются жилые дома и жилые помещения, гаражи (машино-места), единые недвижимые комплексы, объекты незавершённого строительства, а также иные здания, строения и сооружения.

При исчислении налога с кадастровой стоимости налоговая база по квартире, комнате или жилому дому уменьшается на кадастровую стоимость 20, 10 или 50 (соответственно) квадратных метров. Для единого недвижимого комплекса с жилым домом налоговая база (кадастровая стоимость) уменьшается на 1 млн. рублей.

В отношении жилых домов, жилых помещений, незавершенного строительства жилых домов, единых недвижимых комплексов с жилыми домами, гаражей, машино-мест, а также хозяйственных строений и сооружений площадью до 50 кв.м. на дачных (огородных, подсобных, под ИЖД) участках Решением Думы городского округа Самара от 24.11.2014 №482 «О налоге на имущество физических лиц» для городского округа Самара установлена налоговая ставка в размере 0,3% кадастровой стоимости объекта налогообложения.

Административно-деловые центры и торговые центры (комплексы) и помещения в них, нежилые помещения под офисы, торговые объекты, объекты общественного питания и бытового обслуживания, а также объекты с кадастровой стоимостью от 300 млн. руб. будут облагаться по ставке до 2%. Для прочих объектов налогообложения предельная ставка налога — 0,5%.

В целях обеспечения постепенного увеличения налоговой нагрузки на налогоплательщика сумма налога за первые четыре года с начала применения порядка определения налоговой базы исходя из кадастровой стоимости объекта налогообложения будет исчисляться с учетом понижающего коэффициента (в первый год — 0,2, во второй год — 0,4, в третий — 0,6 и в четвертый — 0,8).

Помимо перечня налоговых льгот, определенного Главой 32 Налогового кодекса Российской Федерации, Решением Думы городского округа Самара от 24.11.2014 №482 «О налоге на имущество физических лиц» установлена льгота по уплате налога многодетным семьям, имеющим на иждивении 3 и более детей в возрасте до 18 лет и проживающим на территории городского округа Самара.

При этом сэкономить на налогах льготники теперь смогут только за счет одного объекта недвижимости каждого вида (один гараж, один дом, дача, одна квартира или одна комната). Например, пенсионер, владеющий одной квартирой и одним гаражом, может применить льготы к обоим объектам недвижимости. При наличии же двух и более квартир он будет освобожден от уплаты налога только по одной из них. Причем по своему выбору.

Льготники должны предоставить заявление и уведомить налоговые органы, за какую из двух-трех квартир не будут платить налог. Сделать это необходимо до 1 ноября 2015 года.

Для жителей Самарской области налог на имущество физических лиц за 2015 год, рассчитанный впервые исходя из кадастровой стоимости объектов налогообложения, необходимо будет уплатить в срок не позднее 1 октября 2016 года.

Приглашаем предпринимателей, их работников и сотрудников организаций инфраструктуры поддержки предпринимательства, студентов ВУЗов стать участниками Кубка Самарской области по стратегии и управлению бизнесом!

Министерство экономического развития, инвестиций и торговли Самарской области совместно с Российской академией народного хозяйства и государственной службы при Президенте Российской Федерации с ноября по декабрь 2015 года проводит третий сезон Кубка Самарской области по стратегии и управлению бизнесом, который пройдет в рамках десятого юбилейного сезона масштабного инновационного образовательного проекта – российского этапа крупнейшего международного соревнования «Global Management Challenge» (далее – «Чемпионат»), основной целью которого является развитие управленческого потенциала и повышения конкурентоспособности компаний области.

Чемпионат направлен на формирование и развитие ключевых управленческих компетенций, через участие в командном соревновании на базе комплексного бизнес-симулятора, моделирующего деятельность предприятия в условиях конкурентной среды.

Используя новейшие инновационные образовательные технологии проект позволяет в сжатые сроки и без отрыва от производства передать участникам соревнования целостное понимание бизнеса и практические компетенции в сфере управления компанией.

Создана страница Кубка Самарской области — http://globalmanager.ru/samara, на которой до 12 ноября 2015 года включительно открыта регистрация. Участие в проекте бесплатное.

Для субъектов малого и среднего предпринимательства, зарегистрированных и осуществляющих деятельность на территории Самарской области, их работников и сотрудников организаций инфраструктуры поддержки предпринимательства предоставляется уникальная возможность в рамках Кубка Самарской области по стратегии и управлению бизнесом пройти бесплатное обучение по программам повышения квалификации: «Инструменты повышения стоимости бизнеса» и «Управление малым и средним предприятием на основе бизнес-симулятора» (количество участников ограничено).

По окончании обучения выдается престижное удостоверение ФГБОУ ВО «Российская академия народного хозяйства и государственной службы при Президенте РФ» (РАНХиГС).

Дополнительную консультацию по вопросам участия в программе можно получить по телефону 8 (495) 933-80-36 (Евгений) или по адресу [email protected], +7 (846) 207 25 51, e-mail: [email protected]

Победитель Кубка Самарской области в апреле 2016 года представит регион на Национальном финале в Москве, где встретятся сильнейшие команды страны. Чемпион России 18-21 апреля 2016 года представит нашу страну на мировом финале Global Management Challenge в Макао (Китай), где сразится с менеджерами из 30 стран мира на звание лучшей управленческой команды планеты.

Сервисы

Здесь в режиме он-лайн вы узнаете ставки земельного налога по любому региону России за любой год. Чтобы узнать ставку выберите вид налога – земельный – регион, который вас интересует, нужный год и нажмите кнопку «Найти». Ниже вы найдете подробное описание сервиса >>>

В Налоговом кодексе есть только базовые ставки по земельному налогу. Они установлены статьей 394 «Налоговая ставка». Местные власти вправе их менять как в сторону увеличения, так и в сторону уменьшения. Поэтому в разных регионах, действуют разные ставки. Расскажем о том, как с помощью нашего сервиса узнать ставку налога в вашем регионе.

Как пользоваться сервисом «Ставки земельного налога»

Довольно просто. Вам нужно указать, что вы интересуетесь земельным налогом, выбрать год, за который вам нужны ставки, и указать регион где находится земельный участок. Теперь подробней о том, как правильно заполнить нужные данные.

Поле «Вид налога»

Здесь нужно пометить мышкой земельный налог. После этого поле будет выглядеть так:

Поле «Налоговый период»

Здесь укажите тот год, налоговая ставка в котором вас интересуют. Дело в том, что ставки налога регулярно меняются. И в разных годах они разные. Вы можете выбрать любой предлагаемый сервисом год:

Поле «Субъект и муниципальное образование»

Здесь укажите регион, по которому вас интересуют ставки по земельному налогу. Вы можете начать вводить номер региона (если он вам известен) или увидеть выпадающий список всех регионов России:

Поиск данных

Нажмите кнопку «Найти» .

. и получите результат. Вы увидите каким документом установлены ставки налога за выбранный год в нужном регионе. И нажав на кнопку «Подробнее» .

. вы увидите ставки по земельному налогу, которые применяют в нем применяют. Выглядит это так:

Ставки земельного налога

Ставка земельного налога может составлять 0,01%, а может 1,5% – в зависимости от вида участка. Но не зная ставки, нельзя рассчитать сумму налога, подлежащего уплате в бюджет.

Максимальная ставка земельного налога

Налоговым кодексом установлены следующие максимальные ставки налога на землю в 2020 году (ст. 394 НК РФ):

| Вид земельного участка | Налоговая ставка земельного налога |

|---|---|

| Земельные участки, приобретенные/предоставленные для личного подсобного хозяйства, садоводства, огородничества, животноводства или дачного хозяйства | 0,3% |

| Земельные участки, относящиеся к землям сельскохозяйственного назначения или к землям в составе зон сельскохозяйственного использования в населенных пунктах и используемые для сельскохозяйственного производства | |

| Земельные участки, занятые жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса (кроме доли в праве на участок, приходящейся на объект, не относящийся к жилфонду и объектам инженерной инфраструктуры) | |

| Земельные участки, приобретенные/предоставленные для жилищного строительства | |

| Земельные участки, ограниченные в обороте в соответствии с законодательством РФ, предоставленные для обеспечения обороны, безопасности и таможенных нужд | |

| Все остальные земельные участки | 1,5% |

Ставки земельного налога устанавливаются муниципальными властями

Конкретные ставки земельного налога устанавливаются актами представительных органов муниципальных образований/законами городов федерального значения Москвы, Санкт-Петербурга, Севастополя (п. 1 ст. 394 НК РФ). Но, как мы уже сказали, эти ставки не могут быть выше уровня, установленного НК РФ.

Кстати, если местными законами не установлены размеры ставок земельного налога, то налог рассчитывается исходя из установленных Кодексом ставок (п. 3 ст. 394 НК РФ).

Пример ставки земельного налога на 2020 год

Ставка земельного налога в Москве в 2020 году имеет следующие размеры (ст. 2 Закона г. Москвы от 24.11.2004 N 74):

| Вид земельного участка | Ставки земельного налога в 2020 году |

|---|---|

| Земельные участки, предоставленные для ведения личного подсобного хозяйства, садоводства, огородничества или животноводства, а также дачного хозяйства/дачного строительства, включая земли, относящиеся к имуществу общего пользования | 0,025% |

| Земельные участки, занятые автостоянками для долговременного хранения личного автотранспорта и многоэтажными гаражами-стоянками | 0,1% |

| Земельные участки, занятые жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса (кроме доли в праве на участок, приходящейся на объект, не относящийся к жилфонду и объектам инженерной инфраструктуры) или предоставленные для жилищного строительства | |

| Земельные участки, отнесенные к землям в составе зон сельскохозяйственного использования в городе Москве и используемые для сельскохозяйственного производства | 0,3% |

| Земельные участки, предоставленные и используемые для эксплуатации объектов спорта, в т.ч. спортивных сооружений | |

| Все остальные земельные участки | 1,5% |

А вот, к примеру, в г. Санкт-Петербурге ставка земельного налога имеет чуть более широкий диапазон (ст. 2 Закона Санкт-Петербурга от 23.11.2012 N 617-105 ):

Вид земельного участка

Ставки земельного налога в Санкт-Петербурге

Земельные участки, занятые жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса (за исключением доли в праве на земельный участок, приходящейся на объект, не относящийся к жилищному фонду и объектам инженерной инфраструктуры)

Земельные участки, приобретенные (предоставленные) для жилищного строительства

Земельные участки, приобретенные (предоставленные) для личного подсобного хозяйства, садоводства, огородничества или животноводства, а также дачного хозяйства, включая земли, относящиеся к имуществу общего пользования

Земельные участки, предназначенные и используемые для ведения рыбного хозяйства

Земельные участки, предназначенные и используемые для размещения объектов образования

Земельные участки, предназначенные и используемые для размещения объектов физической культуры и спорта, а также для эксплуатации объектов спорта

Земельные участки, предназначенные и используемые для размещения объектов здравоохранения и социального обеспечения

Земельные участки, предназначенные и используемые для размещения гаражей (гаражных и гаражно-строительных кооперативов, многоэтажных и подземных гаражей), за исключением используемых для предпринимательской деятельности; стоянок внешнего грузового транспорта и городского транспорта (ведомственного, экскурсионного транспорта, такси), а также причалов и стоянок водного транспорта (судов)

Земельные участки, предназначенные и используемые для размещения ветеринарных клиник и питомников для бездомных животных

Земельные участки, занятые городскими садами, парками, скверами, бульварами и пляжами

Земельные участки, предназначенные и используемые для размещения объектов культуры, искусства, религии

Земельные участки, отнесенные к землям в составе зон сельскохозяйственного использования в населенных пунктах и используемые для сельскохозяйственного производства

Земельные участки, предназначенные и используемые для размещения объектов рекреационного, лечебно-оздоровительного, развлекательного назначения

Земельные участки, предназначенные и используемые для размещения бесплатных стоянок индивидуального легкового автотранспорта